Wenn das Sentiment mit der Marktbreite…

Sehr verehrte Leserinnen und Leser,

sicherlich ist Ihnen schon aufgefallen, wie widersprüchlich manche Börsenweisheiten sind: Im Aufwärtstrend soll man einerseits Gewinne laufen lassen, andererseits heißt es, dass an Gewinnmitnahmen noch niemand gestorben ist. Und wenn die Kurse fallen, soll man zwar nicht ins fallende Messer greifen, aber auch antizyklisch handeln. Kein Wunder, dass auch die Sentimentdaten nicht immer so einfach zu interpretieren sind.

„Die Masse liegt falsch“ vs. „Die Weisheit der Vielen“

Und auch dafür haben die Börsianer die passenden Sprüche parat: „Die Masse liegt falsch“, wird gern gesagt, wenn die Umfragen Stimmungsextreme ermitteln. Doch mitunter gehen die Kurse dann doch in die Richtung, welche die Anleger erwartet haben. Dann hat wohl die „Weisheit der Vielen“ die Märkte gelenkt.

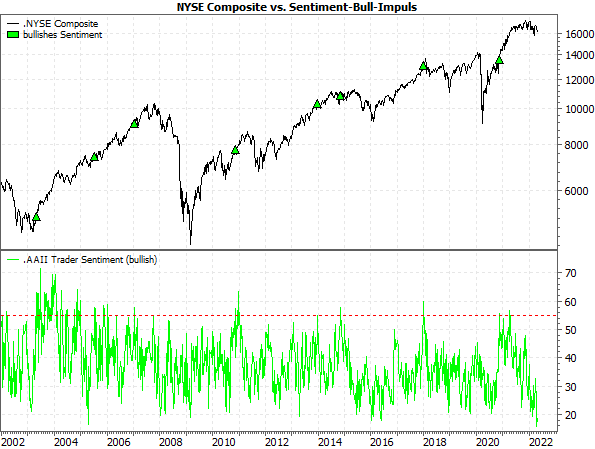

Und erfahrene Trader wissen: An der Börse gibt es zu jeder „Regel“ auch das Gegenteil. Oft lässt sich aus diesem Gegenteil auch Kapital schlagen – wenn man die Kriterien findet, um daraus ein „System“ zu machen. Der folgende Chart zeigt eine mögliche Variante:

Quellen: MarketMaker mit Daten von VWD und AAII, eigene Berechnungen

Hier habe ich längerfristige Kaufsignale markiert (siehe grüne Dreiecke im oberen Chartteil), die entstehen, wenn der Anteil der Bullen unter den US-Privatanlegern (siehe unterer Chartteil) nach längerer Zeit über 55 % steigt.

Nach landläufiger Meinung wäre ein solches Extrem – das bisher nur in 5,8 % aller Fälle auftrat – ein antizyklisches Verkaufssignal. Aber wie Sie sehen, steigen die Kurse nach diesen Signalen noch einige Zeit weiter. Nur in zwei der acht Fälle trat das Signal kurz vor einem Hoch auf.

Bearishe Stimmung = bullishe Wende? Nicht immer…

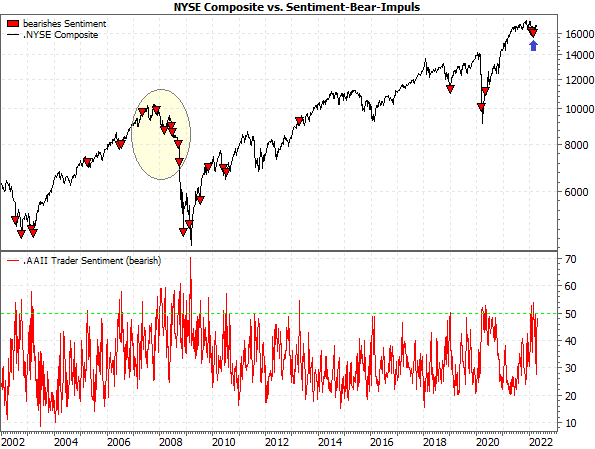

Mit ihrer bearishen Meinung liegen die Anleger dagegen viel seltener richtig, wie der folgende Chart zeigt:

Quellen: MarketMaker mit Daten von VWD und AAII, eigene Berechnungen

Hier gibt es nicht nur viel mehr Signale, sondern sie zeigen auch tatsächlich sehr oft eine bullishe Wende. Doch die Anleger haben immerhin 2007/08 den richtigen Instinkt bewiesen und am bzw. nach dem Hoch die Marktlage zu Recht sehr skeptisch beurteilt (Bärenanteil größer als 50 %).

Ein weiteres Schwächesignal von der Marktbreite

Und genau das ist nun wieder der Fall (siehe Pfeil). Aber weil das bearishe Stimmungssignal allein zu unsicher ist, habe ich nach weiteren Warnzeichen gesucht. Dabei bin ich bei der Marktbreite fündig geworden.

Diese ist an der US-Börse NYSE schon seit November in einem Abwärtstrend, während die Kurse des NYSE Composite als relevantes Marktbarometer Anfang Januar noch ein neues Hoch markierten. Und in der Vorwoche zeigte sich der Gesamtmarkt besonders schwach: Zuletzt konnten nur noch sehr wenige Aktien zulegen. Am Freitag fiel deren Zahl auf einen Wert, der nur in 3,1 % aller Fälle unterschritten wird. Das geschieht – ähnlich wie bei der bearishen Stimmung – oft an kleineren oder größeren Tiefs. Aber fast genauso oft fallen die Kurse danach weiter.

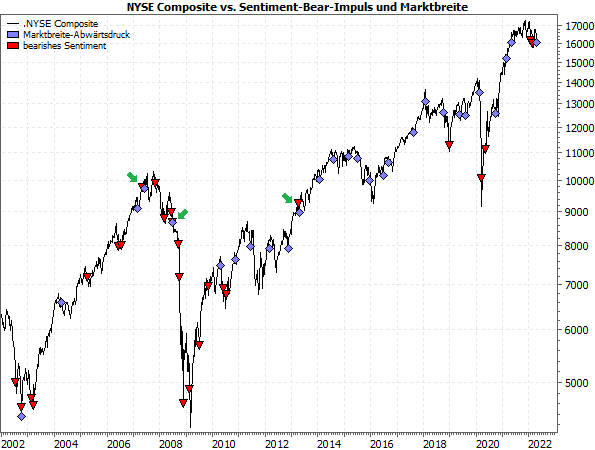

Stimmung und Marktbreite: Gemeinsam stark

Sowohl das Signal der Marktbreite als auch das bearishe Stimmungssignal sind also wenig aussagekräftig, wenn man diese Signale isoliert betrachtet. Anders ist es jedoch, wenn man sie übereinanderlegt. Das habe ich in folgendem Chart gemacht:

Quellen: MarketMaker mit Daten von VWD, AAII und Barron‘s, eigene Berechnungen

Seit 2002 gab es in drei Fällen ein Aufeinandertreffen beider Signale jenseits eines Tiefs in kurzer zeitlicher Folge und auf ähnlichen Kursniveaus (siehe Pfeile). 2013 war es ein Fehlsignal, aber 2007 und 2008 zeigten diese parallelen Signale den bevorstehenden Einbruch korrekt an.

Was diese Fälle relevant macht

Nun kann man einwenden, dass diese drei Fälle statistisch nicht relevant sind. Doch wie 2007/08 haben wir es aktuell mit einer Reihe von Krisen zu tun, die Wirtschaft und Börsen unter Druck bringen können. Damals war es eine Immobilienkrise, die zur Subprime- und Finanzkrise und schließlich zu einer Wirtschaftskrise geführt hat.

Diesmal hat die Corona-Krise zu einer Material- und Transportkrise geführt, aus der eine inflationäre Krise geworden ist. Und die geopolitische Krise, die durch Russlands Überfall auf die Ukraine ausgelöst wurde, verstärkt die bisherigen Krisen nur noch.

Und wie 2007/08 war es bisher so, dass die Märkte diese Krisen weitgehend ignorierten. Erst allmählich scheinen die Investoren die Probleme einzupreisen. Die schwache Marktbreite und die schlechte Anlegerstimmung könnten also Indizien dafür sein, dass die Aktienmärkte der Realität nun Tribut zollen.

So sollten Sie sich nun positionieren

Der starke Rückfall am Freitag könnte daher der Auftakt für eine neue Abwärtswelle gewesen sein, zumal sich dieser Abverkauf gestern in Asien und Europa fortsetzte. Es ist also nach wie vor Vorsicht bei Neuengagements angebracht. Und weiterhin gilt, dass man starke Positionen laufen lassen kann (aber gegen stärkere Rückschläge absichern sollte), während schwache Positionen liquidiert werden sollten, um Cash für einen Neueinstieg bei tieferen Kursen aufzubauen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)