Was bedeutet ein langsameres Wachstum für die Aktienmärkte?

Sehr verehrte Leserinnen und Leser,

da Sven Weisenhaus am Freitag schon ausgiebig die jüngste Verfallstagsanalyse bewertet hat, bleibt mir nur zu hoffen, dass möglichst viele Trader davon profitieren konnten – und alle, die dabei erfolgreich waren, zu beglückwünschen.

Und so kann ich heute gleich von einem sehr kurzfristigen Blick auf die Märkte zu einem längerfristigen übergehen: Was ist eigentlich, wenn die Wirtschaft das Hoch des Wachstumstempos der Konjunktur schon hinter sich hat?

Ein heiß diskutiertes Thema

Neben der Inflation ist eines der Themen, die aktuell am heißesten diskutiert werden, ob sich das Wachstumstempo der Konjunktur bereits abgeschwächt hat und wenn ja, wie stark. Wenn man den Marktberichten glauben darf, dann haben die Kursverluste, die wir seit Freitag an den Aktienmärkten sehen, genau damit zu tun: Danach fürchten die Anleger, dass die Delta-Variante die Konjunktur ein weiteres Mal abgewürgt.

So gesehen, scheint die jüngste Stärke des Nasdaq 100 ein Vorgriff der Anleger darauf zu sein, dass in einem weiteren Lockdown die Digital- und Hightech-Unternehmen wie im Frühjahr 2020 profitieren und zyklische Werte und Dienstleister leiden. Die Leser meines Geldanlage-Briefs habe ich daher seit zwei Wochen unter dem Stichwort „Delta-Trade“ auf dieses Szenario vorbereitet.

Aber es ist längst nicht ausgemacht, dass wir wieder Lockdowns erleben – schließlich haben die Impfkampagnen überall Fortschritte gemacht, so dass die Gesundheitsgefährdung vieler Menschen nicht mehr so groß ist wie noch im vergangenen Jahr.

Die Gretchen-Frage der Ökonomie

Doch wie wir bereits wissen, ist ein Lockdown in einer Pandemie nur ein zeitweiliger Rückschlag für die Wirtschaft und kann schnell aufgeholt werden. Wichtige aus langfristiger Sicht ist daher, ob sich das Wachstumstempo der Konjunktur generell verlangsamt hat.

Das ist natürlich eine der Gretchen-Fragen in der Ökonomie und an den Börsen. Sie ist selten eindeutig zu beantworten, aber zumindest für das produzierende Gewerbe („Industrie“) gibt es einige Indizien. Dazu der folgende Chart:

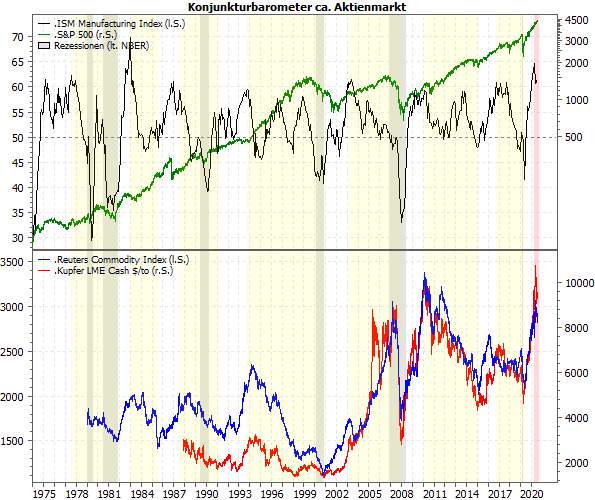

Quellen; Market-Maker mit Daten von VWD, Institute for Supply Management, US. National Bureau of Economic Research

Im oberen Chartteil sehen Sie den bekannten ISM-Index des produzierenden Gewerbes in den USA („Manufacturing“) zusammen mit dem S&P 500 (grün). Im unteren Chartteil habe ich den Kupferpreis (rot) zusammen mit einem allgemeinen Rohstoffindex dargestellt. Die Rohstoffdaten reichen lange nicht so weit zurück wie die des ISM-Index (der seit 1948 ermittelt wird), aber für diesen Zweck reicht es aus.

Nur wenige Anhaltspunkte genügen

Diese wenigen Daten reichen aus, um einen groben Überblick über das Konjunkturgeschehen zu bekommen: Rohstoffe sind bekanntlich ein wichtiger Kostenfaktor für die Industrie. Zudem sind sie sehr konjunktursensibel – insbesondere die Preise von Rohöl und Kupfer hängen sehr stark von der konjunkturellen Entwicklung ab. Sie steigen in der Regel, wenn die Wirtschaft im Aufschwung ist oder gar boomt und fallen in einem Abschwung. (Kupfer wird aufgrund seiner Konjunkturzyklik auch „Dr Copper“ genannt.)

Der ISM-Index ist eine Art Stimmungs-Barometer aus den Unternehmen. Auch die Stimmung in der Wirtschaft wird natürlich durch die aktuelle Konjunkturlage, aber auch durch die Einkaufspreise – z.B. der Rohstoffe – bestimmt.

Beim Vergleich der schwarzen Kurve des ISM-Index mit denen der Rohstoffe im unteren Chartteil fällt auf, dass wichtige Wendepunkte beim ISM-Index mit den Umkehrpunkten der Rohstoffpreise übereinstimmen. Ich habe daher die Zeiträume gelb markiert, in denen die Rohstoffpreise markante Hochs erreicht haben und danach über längere Zeit gefallen sind.

Wenn die Wirtschaft zurück in den „Normalbetrieb“ schaltet

Auffällig ist, dass nahezu zeitgleich mit diesen Hochs oder nur wenig zeitversetzt auch der ISM-Index ein Hoch markiert hat. Und er hat in keiner Phase dieses Hoch überschritten, bevor die Rohstoffpreise nicht ein markantes Tief erreicht und wieder zu steigen begonnen haben. Die einzige Ausnahme von diesem Muster sind die Jahre von 2004 bis 2009, als ein beispielloser Anstieg der Rohstoffpreise die Stimmung in den Unternehmen nachhaltig drückte.

Es scheint erstaunlich, dass die gelben Phasen so derart dominant sind, aber es geht hier nicht darum, einen konjunkturellen Abschwung oder gar eine Rezession zu erkennen (letztere sind im Chart grau markiert), sondern den Übergang von einer mehr oder weniger stürmischen Wachstumsphase der Wirtschaft zum „Normalbetrieb“. Und innerhalb dieser Phasen gibt es auch immer wieder zwischenzeitliche Aufschwünge, was z.B. in den 1990er Jahren gut zu erkennen ist.

Wenn wir also mal als „Arbeitshypothese“ annehmen, dass ein zeitgleiches Hoch beim ISM-Index und bei den Rohstoffpreisen ein Indiz dafür ist, dass sich das Wachstumstempo der Industrie abschwächt, dann könnte das bereits seit April der Fall sein: Im März erreichte der ISM-Index mit 64,7 Punkten seinen höchsten Wert seit Dezember 1983. Und Anfang Mai erreichten die Rohstoffpreise ein vorläufiges Hoch (siehe roter Zeitraum ganz rechts im Chart).

Warum die Industrie ein guter Konjunkturindikator ist

Wenn das so ist, ist es logisch, dass die Gefahr durch die Delta-Variante die Konjunkturerholung weiter deutlich verlangsamen könnte. Und das passt zu den dynamischen Abschlägen der vergangenen Tage an den Aktienmärkten, die dieser Gefahr bisher vielleicht etwas zu sorglos gegenüberstanden.

Aber warum konzentriere ich mich hier auf die Industrie, obwohl doch bekanntlich – nicht nur in den USA – der Dienstleistungssektor den größten Beitrag zur Wirtschaftsleistung liefert? Aus zwei Gründen: Der erste ist ein rein opportunistischer. Die Rohstoffpreise funktionieren natürlich nur für die Industrie als Indikator. Aber die Industrie ist – zweitens – ein wichtiger Taktgeber für den Dienstleistungssektor.

Viele Dienstleister, von Softwarefirmen bis Putzkolonnen, hängen mit ihren Geschäften vom Wohl und Wehe des produzierenden Gewerbes ab, in Deutschland z.B. vor allem von der Automobilindustrie und dem Maschinenbau. Daher ist meines Erachtens die Industrie weiterhin ein wichtiger Taktgeber für die Wirtschaft insgesamt – und daher als Konjunkturindikator gut geeignet.

Die charttechnischen Perspektiven

Daher lohnt sich ein Blick auf den Dow Jones, der mit vollem Namen „Dow Jones Industrial Average“ heißt:

Er ist nun zweimal an der runden 35.000-Punkte-Marke gescheitert (zuletzt gleich mehrfach; sieh Pfeile) und zurück in seinen Bull-Keil (grau) gefallen, den er gerade erst verlassen hat. Und er droht, den grünen Aufwärtstrend zu brechen, in den er nach der Impfstoff-Erfolgsmeldung im November eingeschwenkt ist.

Charttechnisch ist nun ein Rückfall bis an die blaue Unterkante des Keils möglich. Auch eine Seitwärtsbewegung, z.B. innerhalb des gelben Rechtecks ist denkbar.

Kein Grund, den Kopf zu verlieren

Natürlich ist auch der Beginn der großen Sommer-/Herbst-Korrektur denkbar. Doch bisher haben die Anleger nach Rückschlägen stets wieder schnell zurück in den Buy-on-dip-Modus geschaltet und die Rücksetzer gekauft. Das war übrigens auch Anfang Mai der Fall, als der Dow Jones erstmals an die 35.000er Marke lief und danach ähnlich dynamisch nachgab, wie es jetzt der Fall ist.

Ach ja, fast hätte ich es vergessen. Werfen Sie doch noch einmal einen Blick auf den ersten Chart: Die Aktienmärkte sind in den gelben Phasen überwiegend gestiegen – Rezessionen (grau) ausgenommen. Und von letzteren sind wir derzeit noch weit entfernt. Für langfristige Anleger sollten die aktuellen Turbulenzen daher kein Grund sein, den Kopf zu verlieren.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)