Wann schlagen die Leitzinsen auf den Arbeitsmarkt durch?

Wann schlagen die Leitzinsen auf den Arbeitsmarkt durch?

von Sven Weisenhaus

Der Handelsauftakt an den Börsen war gestern extrem langweilig. Denn die Volatilität war sehr gering und die Handelsspannen ziemlich eng. Man musste bis 14:30 Uhr warten, dann kam deutlich mehr Schwung in den Handel. Grund dafür waren – wie so häufig – frische Konjunkturdaten aus den USA.

US-Wirtschaft präsentiert sich erneut robust

Überrascht hat die deutliche Aufwärtsrevision des Bruttoninlandsprodukts (BIP). Statt des ursprünglich gemeldeten Anstiegs der Wirtschaftsleistung im 1. Quartal 2023 um (annualisiert) 1,1 % zum Vorquartal (siehe „Rutscht die Wirtschaft im zweiten Halbjahr in eine Rezession?“), wurde nun ein Plus von 2,0 % gemeldet. Analysten hatten dagegen mit +1,4 % gerechnet.

Damit erleben die USA eine weit weniger bremsende Wirkung durch die Geldpolitik der Notenbanken als bislang erwartet. Und das könnte auch im noch laufenden 2. Quartal der Fall sein. Denn der GDPNow“-Indikator der Federal Reserve Bank of Atlanta deutet auf der Grundlage bereits verfügbarer Wirtschaftsdaten mit Stand von Dienstag dieser Woche auf ein Wachstum von 1,8 % hin.

(Quelle: atlantafed.org)

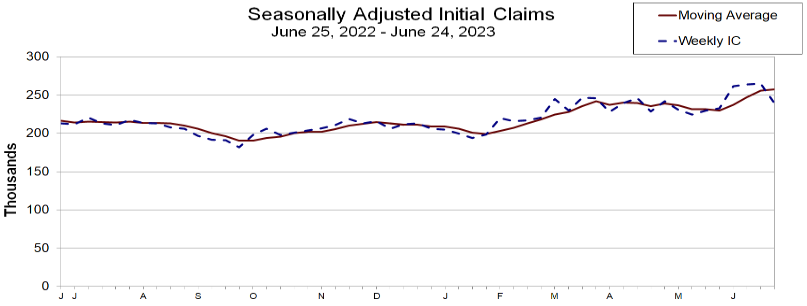

Auch der US-Arbeitsmarkt zeigt weiterhin keinerlei Anzeichen von Schwäche. Die wöchentlichen Erstanträge auf Arbeitslosenhilfe gaben gestern auf 239.000 nach, von 265.000 vor einer Woche. Und sie blieben damit vollkommen unauffällig.

(Quelle: dol.gov)

Durch den aktuellen Rückgang auf wieder unter 250.000 hat sich auch der zuletzt erkennbare Aufwärtstrend vorerst nicht fortgesetzt. Ich erinnere in diesem Zusammenhang an meine Analyse vom 11. Mai: „Steigt die Arbeitslosigkeit, fallen die Aktienkurse“. Darin war zu lesen, dass es erst mit einem Überschreiten der kritischen Marke von 270.000 für die Aktienmärkte problematisch werden könnte, da diese als Kipp-Punkt gilt, der eine Verschlechterung des Arbeitsmarkts signalisiert.

Die zweite Seite der Medaille

Das alles sind aktuell sehr positive Nachrichten für den Aktienmarkt. Aber auch diese Medaille hat zwei Seiten. Und die andere ist, dass die US-Notenbank nicht locker lassen wird, bis sie den angespannten Arbeitsmarkt soweit hat, dass er nicht mehr als zusätzlicher Inflationstreiber gilt. Einen Anstieg der Arbeitslosigkeit nimmt die Federal Reserve (Fed) also nicht nur in Kauf, sie arbeitet mit ihrer Geldpolitik sogar darauf hin.

Never fight the Fed

Und so wird es früher oder später nicht nur zu einem Anstieg der Erstanträge auf Arbeitslosenhilfe auf über 270.000 und somit einer höheren Arbeitslosenquote kommen, sondern dies wird meiner Einschätzung nach auch mit einem Trendwechsel an den Aktienmärkten einhergehen.

Ich bin kein Hellseher, daher weiß ich nicht, wann es dazu kommen wird. Ich beobachte aber die Märkte schon seit mehr als 20 Jahren und habe im Rahmen meiner Marktrecherchen auch schon (weiter) in die Vergangenheit geblickt. Daher bin ich mir relativ sicher, dass es dazu kommen wird. Worauf ich mich aktuell noch nicht festlegen möchte, ist die Antwort auf die Frage, ob es dabei nur zu einer größeren Korrektur der aktuellen Aufwärtsbewegungen am Aktienmarkt oder zu einer Wiederaufnahme und Fortsetzung des Bärenmarktes kommen wird.

Die negativen Effekte der Geldpolitik sind häufig markanter als die positiven

Der US-Notenbank ist es selten gelungen, eine Rezession zu verhindern, aber sie hat bislang noch jeden Kampf gegen eine (zu starke) Wirtschaft gewonnen. Und ein Börsensprichwort lautet: Never fight the Fed. Genau das tun die meisten Anleger aber derzeit. Ich halte mich da lieber zurück und beherzige die Börsenweisheit. Denn die Fed nimmt nicht nur einen schwächeren Arbeitsmarkt, sondern auch eine Rezession in Kauf. Und bislang ist unklar, wann diese kommt und wie stark sie dann ausfällt.

Manchmal verselbständigen sich die Dinge – und dann verstärken sie sich. Das sieht man aktuell eindrucksvoll am Nasdaq 100 und seiner Schieflage. Diese herrscht auch beim S&P 500, durch die 7 Aktien, welche fast ausschließlich dafür verantwortlich sind, dass der Index im laufenden Jahr eine ansehnliche Performance vorweisen kann.

Ein kleiner Stein kann eine Lawine ins Rollen bringen

Und wenn die Menschen erst einmal erkennen, dass es mit der Wirtschaft abwärts geht, dann halten sie sich häufig mit dem Konsum zurück, was die Entwicklung verstetigt oder gar beschleunigt. In Deutschland und der gesamten Eurozone kann man dies bereits beobachten, in den USA aktuell noch nicht.

Die Notenbanken können bei solchen negativen Entwicklungen meist nur relativ hilflos zuschauen. Sie können zwar mit der Geldpolitik gegensteuern, aber diese wirkt zeitverzögert – das sieht man an der derzeitigen Entwicklung der Inflation, welche die Notenbanken auch nach vielen Monaten noch nicht im Griff haben.

Nicht steigende, sondern fallende Leitzinsen sind für Aktien ein Problem

Wenn die historisch schnell gestiegenen Leitzinsen der Notenbanken also ihre Wirkung voll entfalten und es dadurch zu einer Rezession mit steigender Arbeitslosigkeit kommt, dann wird es die große Korrektur an den Aktienmärkten geben – ich habe da keine Zweifel.

Übrigens: Steigende Leitzinsen sind kein Problem für die Aktienmärkte. Denn gewöhnlich steigen die Leitzinsen nur, wenn es der Wirtschaft gut geht, zu gut. Denn eine zu starke Wirtschaft treibt die Inflation. Und diese wird regelmäßig mit höheren Leitzinsen bekämpft. Erst wenn die Inflation kein Problem mehr ist und die Wirtschaft Unterstützung benötigt, sinken die Leitzinsen. Wenn aber die Wirtschaft schwächelt, ist das schlecht für Aktien. Fallende Aktien bzw. große Abwärtstrends am Aktienmarkt gehen also häufig nicht mit steigenden, sondern mit fallenden Leitzinsen einher.

Dieses Mal ist es anders – wirklich!

Dieses Mal ist es allerdings etwas anders. Die derzeitige Inflation hat ihren Ursprung nicht in einer zu starken Wirtschaft, sondern in den gestörten Lieferketten durch die Corona-Krise und dem Energiepreis-Schock durch den Krieg in der Ukraine und die daraus resultierenden Sanktionen des sogenannten „kollektiven Westens“. Und daher ist es möglich, ja sogar wahrscheinlich, dass die Notenbanken einer schwächelnden Wirtschaft dieses Mal erst später unter die Arme greifen werden, weil der Kampf gegen die außergewöhnliche Inflation für sie Priorität hat. Dementsprechend könnte eine mögliche Rezession auch stärker ausfallen, als es bislang erwartet wird.

Wann kommt die große Wende?

Folgende Fragen stellen sich also:

- Wann kommt die große Wende?

- Wann schlagen die Leitzinsen auf den Arbeitsmarkt durch?

- Wann beginnen die Aktienmärkte daher zu korrigieren?

- Wann gerät auch die US-Wirtschaft in eine Rezession?

- Wann gilt die Inflation als erfolgreich bekämpft?

- Und wann kommt es daher auch zu einer Leitzinswende?

Kommt aus saisonaler Sicht noch ein bullisher Juli?

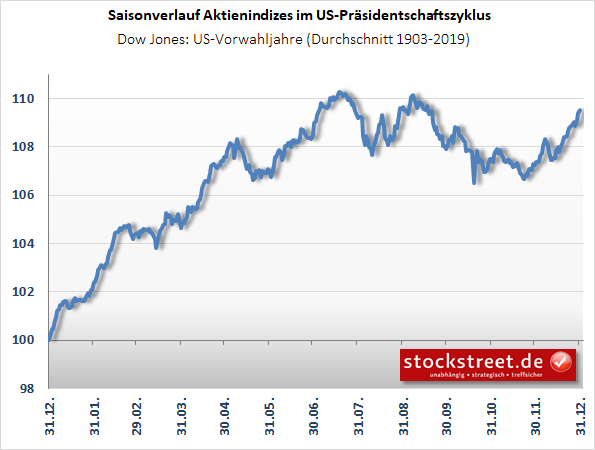

Ich kenne die Antworten leider nicht. Was den Aktienmarkt betrifft, so ist der Juli aus saisonaler Sicht jedenfalls ein bullisher Börsenmonat. Spätestens für August und September sollte man allerdings mit dem Ende der aktuellen Aufwärtstrends an den Aktienmärkten rechnen. Das passt auch zum US-Präsidentschaftswahlzyklus, auf den ich zuletzt in der Börse-Intern-Ausgabe vom 4. Mai hingewiesen habe, unter anderem anhand des folgenden Dow-Jones-Chart, aber auch anhand eines entsprechenden DAX-Charts.

Mit Blick auf die aktuellen Konjunkturdaten aus den USA kann man daher sagen: Genießen Sie die Party, solange sie noch läuft. Vergessen Sie aber auch nicht zu gehen, wenn es am schönsten scheint! Auf eine Übertreibung folgt meist ein Kater. Und in einigen Märkten läuft längst eine Übertreibung, unter anderem auch im DAX, vor allem aber beim Nasdaq 100.

Kein guter Timing-Indikator

Ich weiß, dass ich mit meinen Warnungen des Öfteren früh dann bin. Das passt aber zu den „Stockstreet-Genen“ – schon immer wurden Sie von Stockstreet frühzeitig auf mögliche Entwicklungen aufmerksam gemacht. Das war auch 2021 der Fall: Ich habe gewarnt, die Aktienmärkte stiegen weiter, es folgte ein monatelanger Bärenmarkt. Sie können das alles nachlesen, im Newsletter-Archiv. Ich bin also vielleicht nicht der beste Timing-Indikator – da bin ich durchaus selbstkritisch. Aber meist haben sich meine Erwartungen am Ende dann doch erfüllt. Und daher bin ich nicht gespannt, ob es dieses Mal auch so sein wird, sondern nur wann – da bin ich durchaus selbstbewusst.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus