So abhängig ist der Aktienmarkt von der Notenbankliquidität

Torsten Ewert hat vorgestern bereits berichtet, dass die Währungshüter um Fed-Chef Jerome Powell eine Erhöhung des Leitzinses um einen halben Prozentpunkt auf die neue Spanne von 0,75 % bis 1,00 % beschlossen haben. Aus meiner Sicht ist noch interessant, dass diese Entscheidung einstimmig fiel.

Auch wurde vorgestern das „Quantitative Tightening“ (QT) angesprochen, also die Straffung der Geldpolitik über Zinserhöhungen hinaus. „Im konkreten Fall bedeutet es, dass die Zentralbanken ihre Anleihebestände wieder verkaufen, um die übermäßige Liquidität aufzusaugen“, schrieb Torsten Ewert dazu.

Zunächst 47,5 Milliarden, dann 95 Milliarden Dollar

Die US-Notenbank (Fed) wird ihr im Rahmen des „Quantitativ Easing“ (QE) aufgebautes Anleiheportfolio zunächst um bis zu 47,5 Milliarden Dollar pro Monat reduzieren. Ab September soll das Abbau-Tempo dann auf bis zu 95 Milliarden Dollar gesteigert werden. Diese Entscheidung kann auch ein Grund dafür gewesen sein, dass die Aktienmärkte zunächst mit Kursgewinnen reagiert haben. Schließlich galt im Vorfeld ein Tempo von 95 Milliarden Dollar pro Monat als wahrscheinlich, wie ich am 8. April berichtete. Dass die Fed nun zunächst nur mit der Hälfte beginnt, war für die Aktienmärkte sicherlich eine positive Nachricht.

Schon 47,5 Milliarden Dollar sind viel

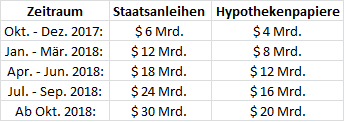

Aber Liquiditätsentzug ist Liquiditätsentzug. Und in der letzten Straffungsphase von Herbst 2017 bis Herbst 2019 wurden die Anleihebestände um maximal 50 Milliarden Dollar je Monat verringert. Allerdings tastete sich die Fed damals an diese Summe erst langsam heran, wie die folgende Tabelle zeigt:

Dass die Fed nun mit in etwa der gleichen Größenordnung startet, mit der sie im Herbst 2018 aufgehört hat, ist also keine wirklich gute Nachricht. Und dass zudem schon ab September doch die 95 Milliarden Dollar umgesetzt werden, musste man womöglich erst realisieren. Und nachdem dies geschehen war, wurde nicht nur die erste Marktreaktion egalisiert, sondern die Aktienkurse sind auch noch weiter gefallen.

Der neue Plan der Fed zur Schubumkehr

Jedenfalls steht nun der neue „Plan der Fed“ zur „Schubumkehr“, wie ich den Liquiditätsentzug 2017 und 2018 genannt hatte. Und ich erinnere daran, dass ich bereits im vergangenen Jahr sehr frühzeitig vor dem neuerlichen Entzug gewarnt habe, zum Beispiel in der Börse-Intern vom 19. Februar 2021 unter der Überschrift „Was die Rally wirklich abwürgen könnte“.

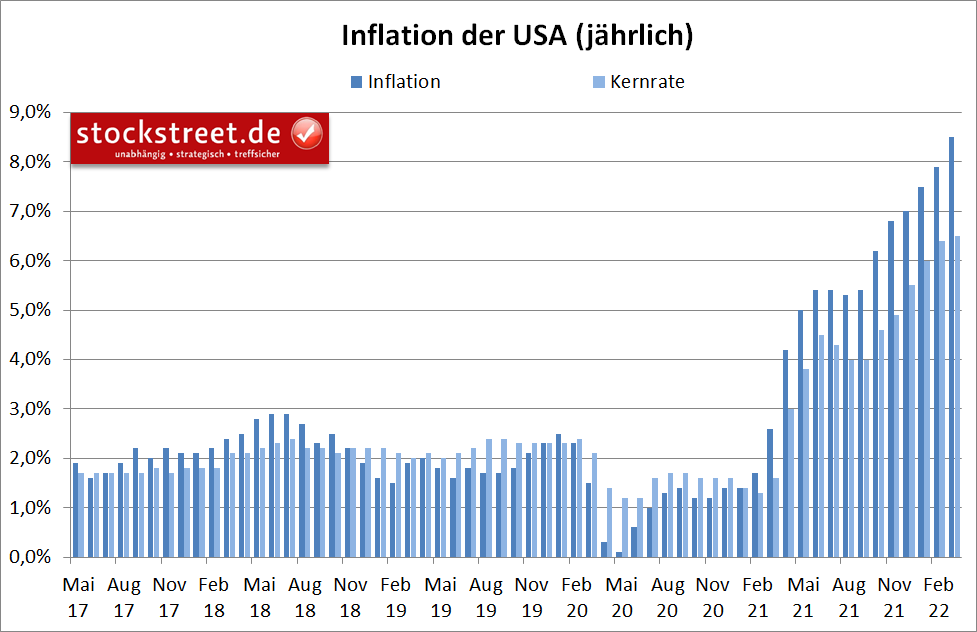

In dieser Ausgabe hatte ich übrigens auch berichtet, dass „die US-Notenbank (Fed) womöglich ein Überhitzen der US-Wirtschaft und sehr wahrscheinlich ein Überschießen der Inflation über das Ziel von 2 %“ riskieren wird und dass sich die Blasen am Aktienmarkt daher weiter aufblähen werden. – Im März lag die Inflation in den USA bei 8,5 % (siehe folgende Grafik) und die Rally am Aktienmarkt setzte sich noch bis Ende 2021 fort.

Aber ich schrieb damals auch: „Schon einmal hat das Ende der Anleihekäufe die Aktienmärkte einbrechen lassen. Das war im Jahr 2018.“ Der DAX verlor damals fast 25 %, also ein Viertel. Und ich schrieb: „Erschreckend, wie der Liquiditätsentzug die Aktienmärkte hat einbrechen lassen, oder? Und faszinierend, wie vorhersehbar dies eigentlich im Nachhinein war, oder?“

Das Ende der Anleihekäufe ließ auch die Aktienmarktrally enden

Schauen wir jetzt einmal auf die aktuelle geldpolitische Wende der US-Notenbank und die Kursentwicklung der Aktienmärkte. Beginnen wir mit den Beschlüssen der Fed:

Anfang November 2021 wurde das monatliche Tempo der Anleihekäufe reduziert, zunächst von 120 auf 105 Milliarden Dollar, ab Dezember dann auf 90 Milliarden Dollar. Schon auf der nächsten FOMC-Sitzung Mitte Dezember wurde das Tempo erhöht und die Anleihekäufe um 30 Milliarden Dollar monatlich reduziert. Im Januar wurden noch für 60 Milliarden Dollar Wertpapiere gekauft, im Februar sollten es nur noch 30 Milliarden sein, ab Anfang März floss keine zusätzliche Liquidität mehr in den Markt. Und auf der Sitzung im März wurde das „Quantitative Tightening“ (QT) angekündigt, welches nun konkretisiert wurde (siehe oben).

Jetzt nehme ich beispielhaft den Nasdaq 100 (siehe folgender Chart) und stelle fest, dass der Technologieindex am 22. November 2021 sein Rekordhoch markiert hat. Kurs vor Jahresende wurde dieses zwar noch einmal angelaufen, aber nicht mehr erreicht. Und Anfang 2022 setzte eine dynamische Korrektur ein, mit der im Tief ein Minus von 22,34 % verbucht wurde.

Es folgte eine starke Kurserholung, an die sich eine zweite Korrekturwelle angeschlossen hat. Mit dieser erhöhte sich das Minus auf (bislang) insgesamt 27,61 %. (DAX und Euro STOXX 50 haben derweil mehr als 23 % verloren, beim S&P 500 sind es -17,5 %, beim Dow Jones etwas mehr als -13 %.)

Der Liquiditätsentzug hat noch nicht einmal begonnen

Faszinierend, wie vorhersehbar dies eigentlich im Nachhinein (wieder) war, oder? Und erschreckend, dass der aktuelle Liquiditätsentzug der US-Notenbank noch nicht einmal begonnen hat. Ich mag mir daher gar nicht ausmalen, wo der Nasdaq 100 und die anderen Aktienindizes noch hinwandern könnten, wenn ab September monatlich fast 100 Milliarden Dollar aus dem Markt gezogen werden. Ich denke, Sie werden verstehen, dass ich vor diesem Hintergrund davon ausgehe, dass die zweite Korrekturwelle noch etwas anhält (wie mit den roten Rechtecken im Nasdaq 100-Chart skizziert).

Nasdaq 100: Chance auf eine Gegenbewegung

Leser des Target-Trend-Spezial hatten von mir während der Börse-Intern-Pause übrigens am vergangenen Freitag eine aktuelle (Elliott-Wellen-)Analyse zum Nasdaq 100 erhalten (siehe dazu auch „Neues Korrekturtief im Nasdaq 100 bestätigt zweite Korrekturwelle“):

Heute stellt sich der Chart wie folgt dar:

Das skizzierte Kursziel wurde also zügig angesteuert. (Es lohnt sich, auch Abonnent des Target-Trend-Spezial zu sein.) Und es ist gut möglich, dass es nun bald zu einer Gegenbewegung kommt. Wer mutig ist, kann mit einer kleinen Long-Position darauf setzen. Aber letztlich sollte man aufgrund der gesamten Marktsituation (geldpolitische Wende, Ukraine-Krieg, Null-Covid-Strategie in China) von weiteren Korrekturtiefs ausgehen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)