Schauen Anleger auf das nächste Jahr oder die laufende Berichtssaison?

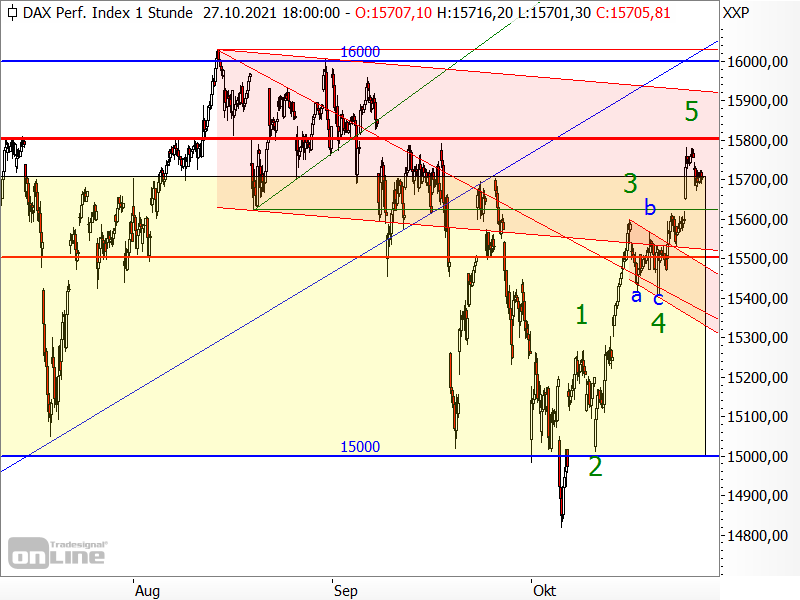

Nachdem der DAX vorgestern sein kurzfristiges Kursziel von 15.700 bis 15.800 Punkten (siehe dazu Börse-Intern vom 22. Oktober) erreichen konnte, ist der Index gestern in seine Seitwärtsrange zurückgefallen (gelbes Rechteck im folgenden Chart). Es besteht damit durchaus die Möglichkeit, dass die Welle 5 im Kurszielbereich ein Ende gefunden hat und sich nun eine ABC-Korrektur anschließt.

Doch im DAX wird es wahrscheinlich nur dann zu einem stärkeren Rücksetzer kommen, wenn es einen solchen auch in den US-Märkten gibt. Denn wie vorgestern beschrieben, führt der DAX nur bedingt ein „Eigenleben“. Geht es mit den Aktienindizes in den USA aufwärts, zieht dies regelmäßig auch den DAX mit nach oben.

Gewinnwachstum fällt inzwischen noch höher aus

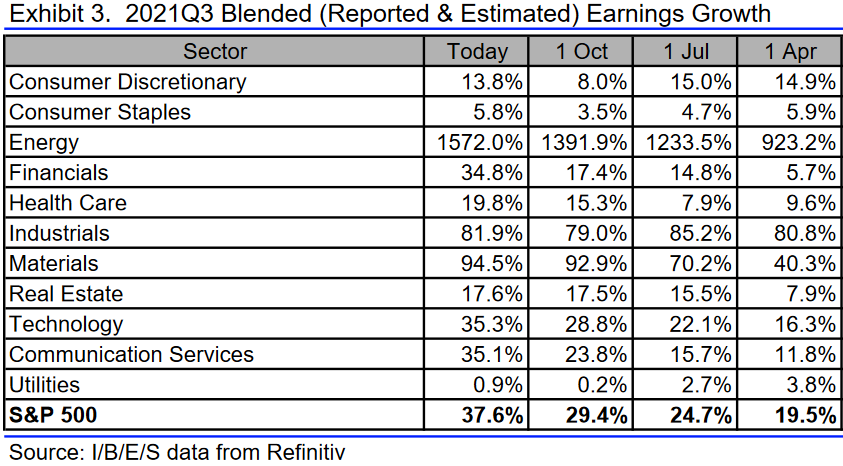

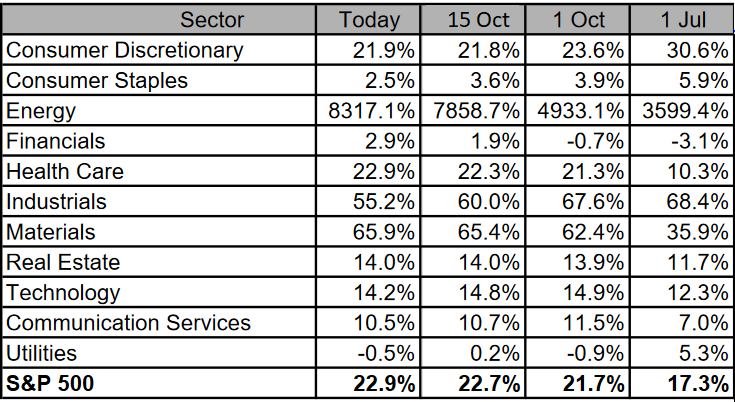

Wie vorgestern ebenfalls geschrieben, erfreuen sich die Anleger in den USA aber derzeit einer starken Wirtschaft und einer starken Berichtssaison. Und mit fast jeder Bilanz, die von den Unternehmen vorgelegt wird, steigt derzeit das kumulierte Gewinnwachstum. Am Dienstag vergangener Woche hatte ich berichtet, dass die Erwartungen für das Gewinnwachstum im S&P 500 von +29,4 % zu Beginn der Berichtssaison auf +32,0 % gestiegen waren. Und inzwischen hat sich der Wert auf +37,6 % weiter verbessert.

Blicken die Investoren also nun durch die aktuellen Lieferketten- und Inflationsprobleme hindurch und richten sie ihre Blicke 15 Monate nach vorne, wie Torsten Ewert es am Montag beschrieben hat, oder dominieren vielleicht doch eher die kurzfristigen Trader das derzeitige Marktgeschehen, indem sie das höhere Gewinnwachstum der laufenden Bilanzsaison einpreisen?

Börsen handeln die Zukunft

Geht man davon aus, dass die Börsen die Zukunft handeln, sich die laufende Bilanzsaison aber auf das vergangene Quartal bezieht, dann mag wohl eher Torsten Ewert Recht haben mit seiner Annahme. Allerdings passt der aktuelle Verlauf der Berichtssaison auch extrem gut zur Kursentwicklung der Aktienmärkte, die in den USA jüngst wieder auf neue Rekordkurse markieren. Und so darf weiter fleißig gemutmaßt werden, welche Kräfte wohl derzeit tatsächlich an den Kursen ziehen. Wahrscheinlich liegt die Wahrheit aber, wie so oft, in der Mitte.

Der zeitliche Horizont langfristiger Investoren

Langfristig orientierte Investoren blicken natürlich durch die aktuellen Probleme hindurch und schauen auch auf die möglichen Entwicklungen im kommenden Jahr, also durchaus auf einen Zeitraum von 15 Monaten.

Da im kommenden Jahr aber die US-Notenbank sehr wahrscheinlich mit dem Abschmelzen ihrer Bilanz beginnen wird und dies die Börsen regelmäßig belastet (siehe dazu auch „Ein langfristiges Szenario für den DAX“ und Börse-Intern vom 22. Oktober), wage ich die Prognose, dass langfristige Investoren sehr wahrscheinlich noch einmal günstiger als jetzt in den Markt kommen werden.

Sind sie daher tatsächlich die aktuellen Kurstreiber? Schließlich wissen auch langfristige Investoren natürlich um die Effekte geldpolitischer Entscheidungen. Allerdings sind auch diese Effekte mit Blick auf die Kursverläufe der Aktienindizes, die langfristig recht kontinuierlich nach oben zeigen, vorübergehend. Und so muss man wohl auch bei langfristigen Investoren noch einmal bezüglich des zeitlichen Horizonts unterscheiden (mehrere Monate / mehrere Jahre).

Der zeitliche Horizont kurzfristiger Anleger

Jedenfalls schauen zugleich kurzfristige Anleger und Trader weniger auf die möglichen Entwicklungen der kommenden 15 Monate (und länger), sondern eher auf das aktuelle Marktgeschehen und die möglichen Entwicklungen der kommenden 3 bis 6 Monate. Und beim Verlauf der aktuellen Berichtssaison blicken sie nicht nur auf die Geschäftszahlen des vergangenen Quartals, sondern auch auf die Ausblicke der Unternehmen für das laufende und auch das nächste Quartal (also die kommenden 3 bis 6 Monate). Denn an der Börse wird, wie oben bereits geschrieben, nach allgemein gültiger Marktauffassung die Zukunft gehandelt.

Und wie ich am Dienstag vergangener Woche ebenfalls berichtet habe, sind auch die Gewinnerwartungen für das 4. Quartal 2021 gestiegen. Und diese fallen seitdem ebenfalls noch etwas besser aus, wenn auch insgesamt nur sehr moderat, im Gegensatz zum Gewinnwachstum des 3. Quartals.

(Quelle: Refinitiv, eigene Nachbearbeitung)

Fazit

Daher komme ich insgesamt zu dem Fazit, dass wohl derzeit die aktuelle Berichtssaison einen größeren Einfluss auf das Marktgeschehen hat als die langfristigen Investoren, die eher dann das Kursgeschehen dominieren, wenn weniger Nachrichten über die Ticker laufen.

Und für kurzfristige Anleger und Trader ist es eigentlich gar nicht so wichtig ist, warum die Kurse steigen oder fallen. Wichtig ist eher, dass sie es tun und in welche Richtung sie sich aktuell bewegen. Man sollte sich als kurzfristiger Anleger und Trader daher weniger nach fundamentalen Daten, sondern eher nach den Kursverläufen richten. Für langfristige Investoren spielen hingegen die wirtschaftlichen Perspektiven eine größere Rolle als die (kurzfristigen) Kursverläufe.

Und das ist wohl auch der Grund, warum ein Leser jüngst leichte Diskrepanzen zwischen den Beiträgen von Torsten Ewert und meinen Analysen entdeckt hat. Torsten Ewert betrachtet die Märkte mit seinen Börsenbriefen (Aktien-Perlen und Geldanlage-Brief) eher langfristig, ich hingegen mit meinen (Börse-Intern Premium und Target-Trend-Spezial bzw. Target-Trend-CFD) eher kurzfristig. Und das ist das Schöne an Stockstreet – es ist für jeden Anlegertyp etwas dabei.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)