Inverse Zinsstruktur - Ist dieses Mal alles anders?

Zum Ukraine-Krieg wechseln sich derzeit positive und negative Nachrichten ab. So war das vorgestrige Entgegenkommen der ukrainischen Verhandlungsdelegation eindeutig positiv zu werten. Diese hatte bei den Gesprächen in Istanbul eine Reihe von Vorschlägen zur Beilegung des Konfliktes vorgelegt (siehe auch vorgestrige Börse-Intern). Und Russland hat die Vorschläge begrüßt. Allerdings sieht die russische Regierung darin keine Anzeichen für einen Durchbruch, was man definitiv negativ werten muss.

Daneben meldete Russland heute, man werde die verlangte Zahlung von Gaslieferungen in Rubel nicht unmittelbar umsetzen. Die Umstellung solle stattdessen schrittweise erfolgen. Das reduziert die Sorgen vor einem Lieferstopp und weiter steigenden Preisen etwas, was sicherlich positiv ist. Allerdings gaben die Energiepreise auch nicht nachhaltig nach. Verständlich! Denn die Abkehr von Energielieferungen aus Russland wird fortgesetzt. Das hält die Preise oben, was für Wirtschaft und Verbraucher negativ ist.

Anleger wirken weiterhin sorglos

Trotzdem gaben die Kurse an den Aktienmärkten ebenfalls nicht nach. Zwar verlor der DAX heute einen Teil seiner vorgestrigen Kursgewinne, da sich die Hoffnungen auf ein baldiges Ende des Krieges angesichts aktueller Meldungen weitestgehend zerschlagen haben, doch hielten sich die Abschläge in Grenzen. Und so überrascht die scheinbare Sorglosigkeit der Anleger weiterhin.

Jetzt macht auch die EZB mehr Tempo

Zumal auch erneute Hinweise auf schneller steigende Zinsen die Anleger kaum beeindrucken konnten. Dieses Mal kamen die Töne von Seiten der Europäischen Zentralbank (EZB). Aus Sicht des EZB-Ratsmitglieds und Chefs der slowakischen Notenbank, Peter Kazimir, könnte die Zinswende gegen Ende des Jahres begonnen werden, wenn es zu keiner dramatischen Eskalation des Ukraine-Krieges komme. Er sei dafür, dass sich die EZB binnen eines Jahres beim sogenannten Einlagesatz aus dem negativen Bereich herausbewege, sagte Kazimir.

Zugleich dringt Österreichs Notenbankchef Robert Holzmann auf eine Abschaffung dieser Strafzinsen bereits bis zum Jahresende. Eine erste Zinserhöhung ist aus seiner Sicht bereits im Spätsommer möglich. Wenn es im Juli keine neuen Wertpapierkäufe mehr geben sollte, könnte man bereits im September den ersten Zinsschritt gehen, sagte er in Wien. Im Dezember könne dann ein zweiter folgen. Auch eine Reihe seiner Kollegen im EZB-Rat hätten sich ähnlich geäußert. Er verwies dabei ausdrücklich auf den niederländischen Zentralbankchef Klaas Knot. Dieser hatte zuvor zwei Zinserhöhungen im laufenden Jahr nicht ausgeschlossen.

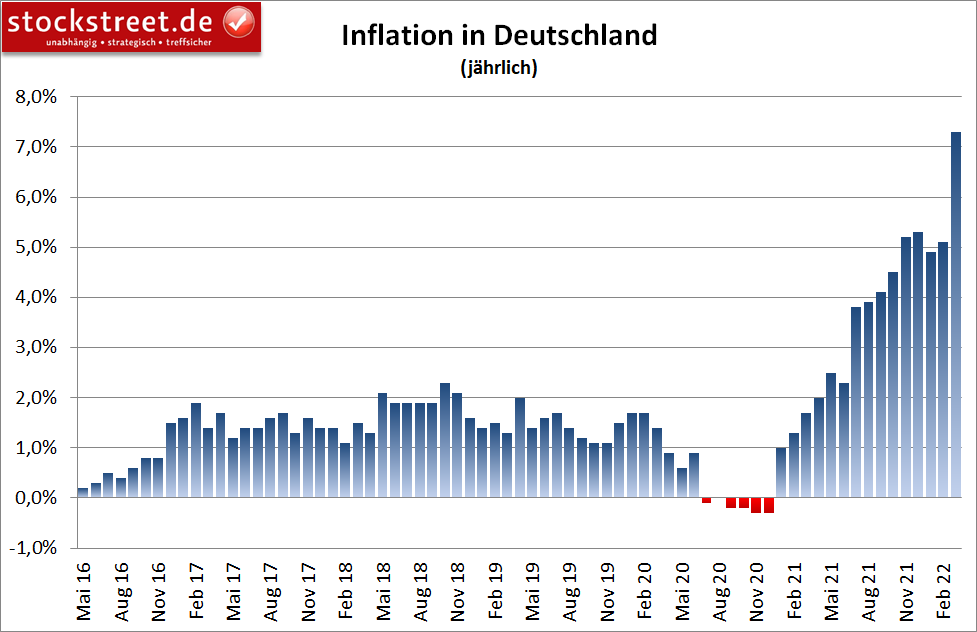

Inflation in Deutschland steigt im März auf 7,3 %

Das höhere Tempo der EZB erscheint auch dringend nötig. Denn die Inflation steigt immer weiter. So sprang sie im März in Deutschland nach vorläufigen Daten auf ein Plus von 7,3 % im Vergleich zum Vorjahr.

Ähnlich hoch war die deutsche Inflationsrate zuletzt im November 1981, als infolge der Auswirkungen des Ersten Golfkrieges die Energiepreise ebenfalls stark gestiegen waren. Ökonomen hatten nur mit einem Anstieg auf 6,3 % gerechnet.

Und ein Ende scheint nicht in Sicht. Denn aus einer Umfrage des ifo-Instituts geht hervor, dass so viele Unternehmen wie nie zuvor ihre Preise in den kommenden drei Monaten wegen der höheren Kosten anheben wollen. Die Wirtschaftsweisen rechnen vor diesem Hintergrund inzwischen mit einer durchschnittlichen Inflation 2022 von 6,1 %, halten dabei für die kommenden Monate auch zweistellige Werte für möglich, sollte es einen Lieferstopp für russische Energieträger geben.

Inverse Zinsstruktur dieses Mal kein Vorbote einer Rezession?

Derweil überstieg die Rendite der 2-jährigen US-Staatsanleihen diejenige der 10-jährigen. Die kürzer laufenden Bonds rentierten vorgestern bei 2,453 %, die länger laufenden bei 2,398 %. Eine solche inverse Zinskurve gilt als Vorbote einer Rezession, wie jüngst in der Börse-Intern bereits wiederholt angesprochen.

Stan Shipley, Anlagestratege bei der Investmentbank Evercore ISI, warnte allerdings vor einer Überbewertung dieser Entwicklung. Die Rendite der 2-jährigen T-Bonds steige nur deshalb so stark, weil die US-Notenbank bei ihren Zinserhöhungen aufs Tempo drücke.

Ich kann dieser Argumentation überhaupt nicht folgen. Denn letztlich wird eine Rezession ja auch deshalb wahrscheinlicher, weil die US-Notenbank bei ihren Zinserhöhungen aufs Tempo drückt. Sie muss eine immer weiter ausufernde Inflation bekämpfen, während zeitgleich die Wirtschaft unter den hohen Preisen und Engpässen bei Vorprodukten leidet. Und nun wird die Wirtschaft auch noch durch steigende Zinskosten belastet.

Ist dieses Mal alles anders?

Mich erinnerte die Einschätzung daher sofort an eine Leser-Mail, die ich am 25. Februar erhalten habe. Darin schrieb der Leser, dass der Spruch „Dieses Mal ist alles anders!“ an den Börsen sehr tückisch sei. Dann schrieb er allerdings, dieses Mal sei tatsächlich alles anders. „Dachte man, kriegerische Auseinandersetzungen wären vorbei, sieht man sich jetzt in einer neuen Lage. Die Agressionsbedrohung bleibt“, so der Leser. Und weiter: „Wehretats werden erhöht, das wird Geld kosten. Dazu werden die Bürger beitragen müssen. Es kann zu Steuererhöhungen und Vermögensabgaben kommen, die dann die Immobilienmärkte beeinflussen. Banken werden unter den Beschränkungen leiden und unter Kreditausfällen.“

Diese Risiken, die der Leser damit aufzählt, können eintreten. Auch besteht die Gefahr, dass die Gewinne eines großen Teils der westlichen Wirtschaften schrumpfen werden, wie es der Leser befürchtet.

„Dies trifft auf einen immer noch zu hoch bewerteten Aktienmarkt“, so der Leser weiter. Und sein Fazit: „Von jetzt gilt, sell the tops. Die Börse wird schwanken. Sie geht mal etwas hoch, aber sie wird nach unten schwanken.“ Das klingt logisch, aber diesen Argumenten konnte ich nicht uneingeschränkt zustimmen. Daher entgegnete ich ihm Folgendes:

Die Märkte passen sich stets schnell an

„Ich bin zwar der Meinung, dass sich die aktuellen Korrekturen und Konsolidierungen an den Aktienmärkten noch eine Weile fortsetzen werden, da insbesondere die US-Indizes noch überbewertet sind und die geldpolitische Wende stattfindet, doch eine Trendwende oder gar ein Ende aller Aufwärtstrends sehe ich bislang nicht.

Ihren Pessimismus, der zumindest bei mir beim Lesen Ihrer Zeilen ankommt, teile ich daher nicht, sehr wohl aber die damit verbundene Erwartung, dass es mit den Aktienkursen noch etwas runter gehen kann. Bei unseren heimischen Werten sehe ich aber bereits jetzt Schnäppchenkurse. Und es gilt nun, diese nicht zu verpassen, sondern zuzugreifen, auch wenn die Welt derzeit dunkel erscheint.

Das sah sie bei der Corona-Pandemie übrigens auch aus. Auch diese war für die Weltgemeinschaft ein vermeintlicher Game-Changer. Nicht jedoch für die Aktienmärkte. Zwar bleiben einzelne Unternehmen auf der Strecke, weil sie in einer neuen Situation womöglich kein tragfähiges Geschäftsmodell haben, doch die Märkte insgesamt reagieren stets auf alle Probleme mit schnellen Anpassungen und haben daher immer wieder das Potential, sich zu erholen und zu neuen Aufwärtstrends aufzubrechen. Es ist eben auch dieses Mal nicht alles anders, sondern immer wieder der gleiche Anpassungsprozess.“

Immer wieder die gleichen Verhaltensmuster an der Börse

Bekanntlich setzten sich die Korrekturen und Konsolidierungen an den Aktienmärkten tatsächlich noch eine Weile fort. Doch seit der zweiten März-Woche hat sich die Stimmung an den Börsen gedreht. Wer die Schnäppchenkurse genutzt hat, als die Welt am dunkelsten schien, hat nicht nur im Corona-Crash, sondern auch während des Ukraine-Krieges wieder einmal alles richtig gemacht.

Kaufen, wenn die Kanonen donnern! So schlimm dieser Spruch vor dem Hintergrund des vielen Leides auch erscheint, das Putins Krieg bereits mit sich gebracht hat, so sehr hat er auch dieses Mal wieder gepasst. Es ist eben doch nicht alles anders, sondern immer wieder gleich an den Börsen. Geschichte wiederholt sich nicht, aber sie reimt sich. Und an der Börse finden sich immer wieder die gleichen Muster und Verhaltensweisen der Anleger.

Europäische Aktien waren bereits günstig zu haben

Genau das antwortete ich dem Leser auch, nachdem er mir am 3. März eine weitere E-Mail geschrieben hatte. Aus seiner Sicht seien Aktien immer noch zu teuer, in den USA und in Europa, so der Leser nun. Und: „Sie werden auch kaum innerhalb eines Jahres in die Bewertungen reinwachsen können, die sie heute haben, weil dazu der Hintergrund fehlt“.

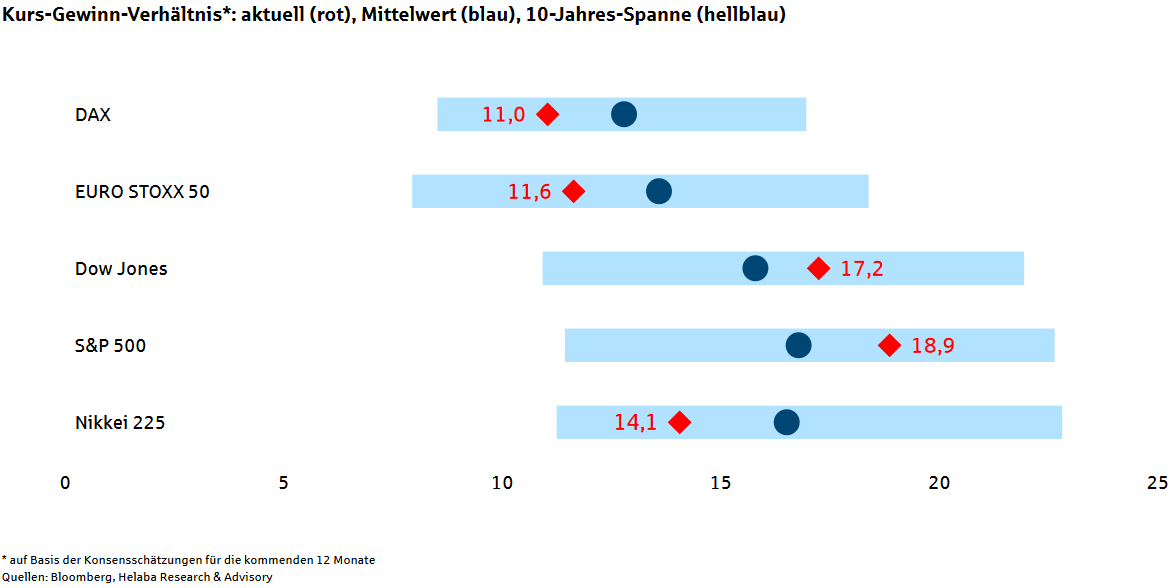

Ich entgegnete, dass es sicherlich noch Aktien gibt, „die aktuell noch zu teuer sind. Aber es gibt inzwischen auch sehr viele Werte, die bereits ausreichend korrigiert und damit den charttechnisch überkauften und fundamental überteuerten Zustand abgebaut haben. Wie immer kommt es also auf die richtige Auswahl an.“ Passend dazu veröffentlichte ich in der Börse-Intern vom 8. März folgende Grafik:

(Quelle: Helaba)

Dazu schrieb ich: „Denn während US-Aktien nach wie vor überbewertet sind, kann man viele Aktien im DAX und Euro STOXX 50 inzwischen günstig einsammeln. Das Kurs-Gewinn-Verhältnis (KGV) liegt mit 11,0 bzw. 11,6 deutlich unter dem Mittelwert der vergangenen 10 Jahre.“

Unsere heimischen Aktien waren Anfang März also schon günstig zu haben. Und am 7. März, also einen Tag vor dieser Analyse, markierte der DAX sein Korrekturtief.

Mit gestaffelten Käufen ließen sich hohe Gewinne erwirtschaften

In meiner Antwort vom 5. März schrieb ich dem Leser noch: „Ebenso steht die Angst, etwas zu verpassen, immer der Angst gegenüber, in eine Korrektur einzusteigen und dann Verluste zu erleiden. Und in einer Korrektur stellt sich immer die Frage, wann das Tief erreicht ist. Da man das Tief aber ebenso selten exakt trifft wie das Hoch, macht ein gestaffelter Einstieg Sinn.“ Genau zu diesem gestaffelten Einstieg hatte ich zuvor auch hier in der Börse-Intern wiederholt geraten (siehe HIER).

Im Target-Trend-Spezial hatte ich den Lesern sogar ganz konkrete Vorschläge gemacht: Sie sollten in 1.000-Punkte-Schritten in den DAX einsteigen – bei 15.000, bei 14.000 und bei 13.000. Steigt der DAX auf 14.000 Punkte, schließt man den 13.000er Trade, und steigt der DAX weiter auf 15.000 Punkte, schließt man den 14.000er Trade, so mein Trading-Tipp – siehe dazu auch Börse-Intern vom 10. März.

Vorgestern erreichte der DAX im Hoch fast die Marke von 15.000 Punkten. Mit dem 13.000er Trade waren somit 1.000 DAX-Punkte Gewinn drin, mit dem bei 14.000 Zählern eingegangenen Trade immerhin schon mehr als 900. Nun kann man abwarten, ob auch noch der 15.000er Trade in den Gewinn läuft.

Sollte der DAX stattdessen wieder nachgeben, könnte man diese Strategie einfach wiederholen. Auch diesen Tipp hatte ich bereits in der Börse-Intern vom 10. März verraten. „So lässt sich durch Swing-Trading wunderbar vom dynamischen Auf und Ab der Märkte profitieren“, hieß es dazu.

Warten Sie also nicht ängstlich ab, sondern nutzen Sie stattdessen die Chancen, die Ihnen der Markt aktuell bietet, auch durch die höhere Volatilität! In den Stockstreet-Börsenbriefen erklären wir Ihnen ganz genau, mit welchen Trades dies möglich ist.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)