In drei Wochen wird es sehr spannend

Nach wochenlangen Verhandlungen konnte US-Präsident Joe Biden eine Einigung über ein umfangreiches Konjunkturpaket für die Infrastruktur der USA verkünden. Das Gesamtvolumen des Pakets blieb zunächst unklar. Zuletzt war ein Acht-Jahres-Programm im Umfang von 1,2 Billionen Dollar im Gespräch. Inzwischen wurde eine Summe von etwas weniger als 1 Billion Dollar genannt. Ursprünglich hatte Biden Ausgaben in Höhe von 2,3 Billionen Dollar angepeilt.

Grundsätzlich stellt sich die Frage, ob es in einer inzwischen wieder boomenden US-Wirtschaft noch weiterer Konjunkturhilfen bedarf. In diesem Fall sollen mit dem Geld allerdings unter anderem marode Brücken und Straßen saniert werden. Es dient also nicht mehr nur dem Anschub der Wirtschaft, sondern dem Erhalt und Ausbau der Basis der Wirtschaft. Damit scheint dieses zusätzliche Konjunkturpaket sinnvoll.

Zu viel?

Da dieses Geld aber auf bereits verabschiedete Konjunkturpakete der Regierung und Liquiditätshilfen der Notenbank noch zusätzlich oben draufkommt, stellt sich die Frage, ob es nicht langsam zu viel wird. Vielleicht käme man inzwischen auch mit zum Beispiel weniger Liquiditätszufuhr der Notenbank aus, die ja nach wie vor über Anleihekäufe jeden Monat 120 Milliarden US-Dollar in die Wirtschaft pumpt.

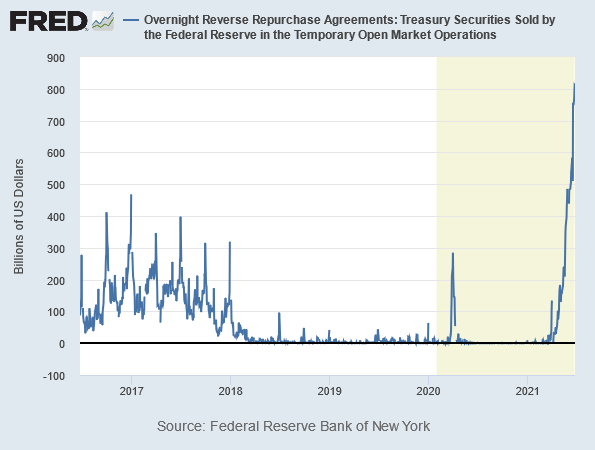

Zumal es bereits Anzeichen dafür gibt, dass der Markt die zusätzliche Liquidität bereits nicht mehr aufnehmen kann. So erreicht die Federal Reserve (Fed) derzeit quasi täglich neue Rekorde bei sogenannten Reverse Repos. Bei diesen Geschäften verkauft die Fed die im Rahmen des „Quantitative Easing“ gekauften Anleihen an Banken oder auch Geldmarktfonds zurück und nimmt damit Liquidität aus dem Markt. Das Volumen dieser Geschäfte betrug zuletzt mehr als 800 Milliarden Dollar – pro Tag!

(Quelle: fred.stlouisfed.org)

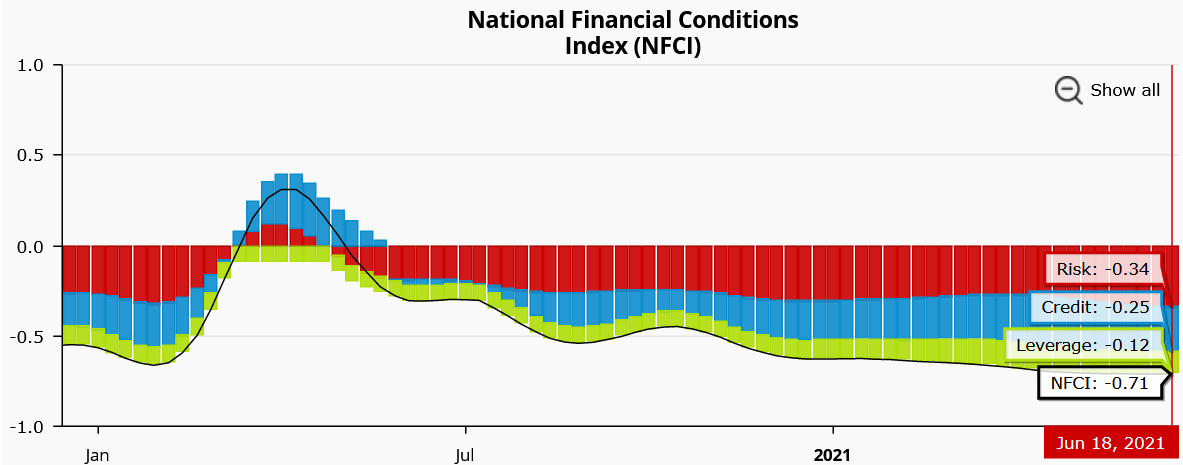

Ein Grund für den Bedarf dieser Geschäfte liegt vermutlich auch darin, dass die Finanzkonditionen derzeit sogar so locker sind wie noch nie in der Krise. Das zeigt sich am Chicago Fed National Financial Conditions Index. (Je niedriger der Indexstand, desto lockerer sind die Finanzkonditionen.)

(Quelle: chicagofed.org)

Eigentlich wäre zu erwarten, dass die Lockerung nicht immer noch mehr ausgeweitet wird, sondern langsam die Zügel etwas angezogen werden, auch angesichts der Inflation.

Auch die PCE-Rate übertrifft das Fed-Ziel

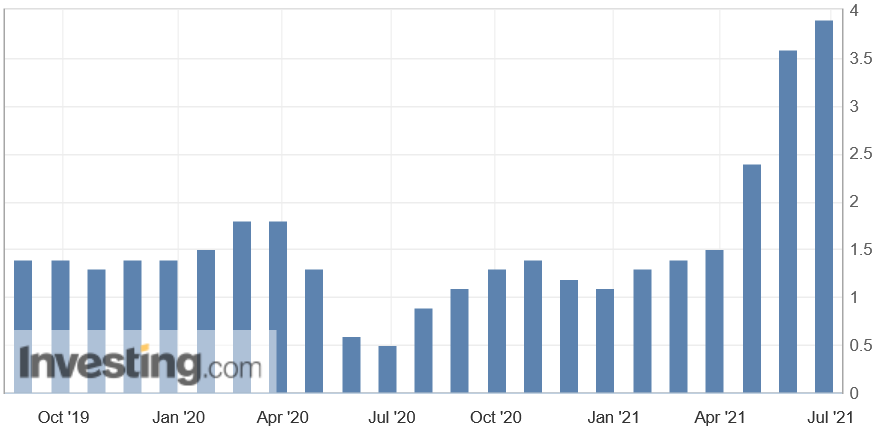

Passend dazu wurden gestern die Daten zu den persönlichen Ausgaben der Verbraucher (Personal Comsumption Expenditures, PCE) veröffentlicht. Diese PCE-Preisrate stieg im Mai um 3,4 % gegenüber dem Vorjahr, nach einem Anstieg von 3,1 % im April.

Die Fed legt bekanntlich besonderes Augenmerk auf diese PCE-Daten. Sie strebt hier grundsätzlich einen Wert von 2 % an. Aber für die Notenbanken ist dieser Anstieg ja nur vorübergehend. Warten wir es ab.

US-Verbraucher konsumieren weniger

Die Konsumlaune der Verbraucher scheint die kräftig anziehende Inflation jedenfalls zu dämpfen. Ihre Ausgaben stagnierten im Mai zum Vormonat, wie das US-Handelsministerium heute mitteilte. Experten hatten dagegen mit einem Zuwachs von 0,4 % gerechnet, nach einem Plus von revidiert 0,9 % im April.

Ein Grund für die Kaufzurückhaltung ist aber wohl auch, dass die persönlichen Einkommen der US-Amerikaner im Mai zugleich um 2,0 % sanken, nach einem noch kräftigeren Rückgang von 13,1 % im Vormonat. Im März hatten Barschecks der Regierung für die Bürger allerdings eine Konsumwelle losgetreten, die nun zu einem Rückpralleffekt führt.

In spätestens drei Wochen wird es wieder sehr spannend

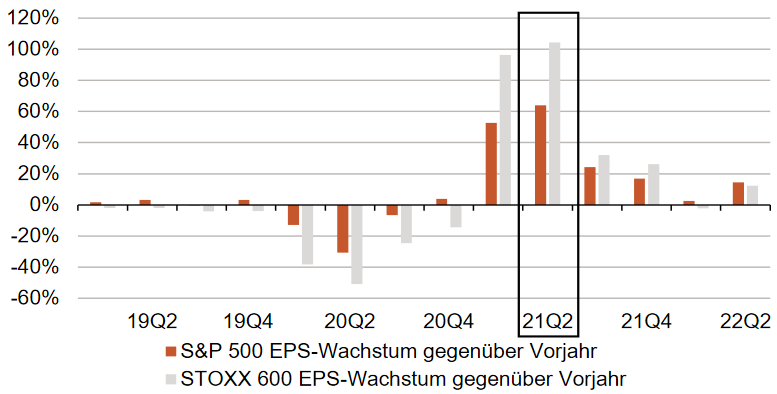

Vorgestern hatte ich darauf hingewiesen, was ab Mitte Juli aus saisonaler Sicht an den Aktienmärkte zu erwarten ist (siehe „Statt der Inflation wird die Saisonalität zum Problem“). Und Mitte Juli beginnt auch die Berichtssaison zum 2. Quartal 2021. Dann wird sich zeigen, ob die Unternehmensgewinne unter den gestiegenen Preisen leiden, weil sie diese höheren Kosten nicht in voller Höhe an die Konsumenten weitergeben können. Sollten die Gewinne die extrem hohen Erwartungen nicht erfüllen, könnte dies zur saisonalen Schwäche beitragen.

Extrem hohe Gewinnerwartungen

Für den S&P 500 erwartet der Markt aktuell ein Gewinnwachstum von mehr als 60 % und für den STOXX 600 von mehr als 100 %. Beide Werte sind historisch extrem.

(Quelle: Berenberg Bank)

Damit der Aktienmarkt weiter zulegen oder zumindest sein aktuelles Niveau halten kann, müssen diese extrem hohen Erwartungen erfüllt oder besser noch übertroffen werden - so, wie es in der Vergangenheit regelmäßig der Fall war. Und das wird der Markt auch dieses Mal erwarten.

Die Messlatte liegt also äußerst hoch. Und daher positioniere ich mich vor der Berichtssaison, wie vorgestern beschrieben, eher defensiv.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)