Haben DAX & Co. ihre überkauften Zustände ausreichend abgebaut?

Haben DAX & Co. ihre überkauften Zustände ausreichend abgebaut?

von Sven Weisenhaus

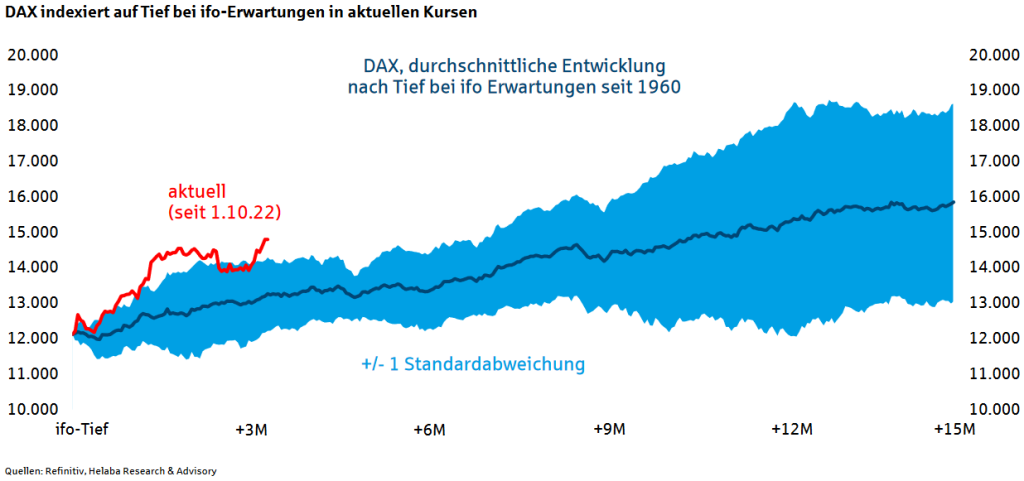

Am 12. Januar hatte ich anhand folgender Grafik der Landesbank Hessen-Thüringen (Helaba) dargelegt, dass der Kursanstieg im DAX kurzfristig keine „gesunde“ Steigung mehr hatte, weder seit Jahresbeginn, noch seit Mitte Oktober.

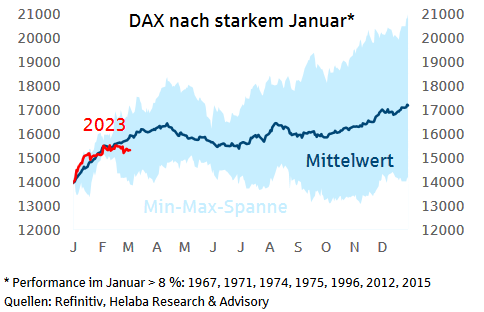

Nun scheint eine aktuelle Grafik der Helaba zu zeigen, dass sich der charttechnisch überkaufte Zustand durch eine Seitwärtskonsolidierung im Zeitablauf abgebaut hat.

Da der DAX den gesamten Februar lediglich auf der Stelle trat, ist die Performance des Index gegenüber anderen Jahren mit einem starken Januar inzwischen sogar eher unterdurchschnittlich.

Achtung: Nicht Äpfel mit Birnen vergleichen!

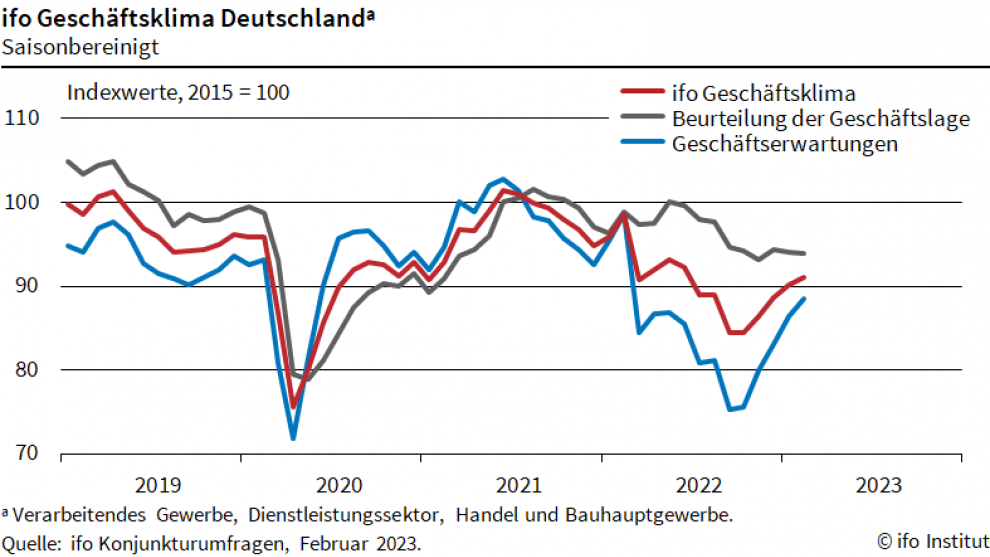

Doch Vorsicht! Die obere Grafik zeigt den Kursverlauf des DAX seit dem Tief bei den ifo-Konjunkturerwartungen. Dieses wurde fast zeitgleich mit dem Bärenmarkt-Tief der Aktienmärkte im Oktober 2022 erreicht.

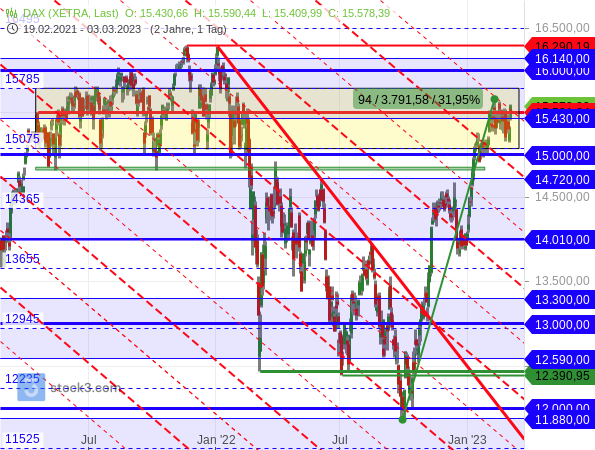

Die untere Grafik zeigt hingegen den Kursverlauf des DAX seit Jahresbeginn. Weil der deutsche Leitindex aber nicht nur im Januar, sondern schon seit Mitte Oktober stark zugelegt hatte, und damit insgesamt auf einen Kursanstieg von fast einem Drittel gekommen ist (siehe folgender Chart), reicht die Kursentwicklung vom Februar in meinen Augen noch bei weitem nicht aus, um den Konsolidierungs- bzw. Korrekturbedarf schon vollständig zu decken.

Mit anderen Worten: Zwar wurde die starke Jahresauftaktrally ein Stück weit konsolidiert, nicht aber die gesamte Kurserholung.

Ich kann mir allerdings dennoch vorstellen, dass die Bullen in den vergangenen Wochen genügend Kraft getankt haben, um den DAX dennoch bald nach oben aus der kurzfristigen Seitwärtsrange herauszutreiben. Sollte ihnen diese Fortsetzung der Kursrally gelingen, rechne ich jedoch spätestens danach mit einem größeren Rücksetzer. Gleiches erwarte ich für europäische Aktien, also zum Beispiel für den Euro STOXX 50.

Dabei gilt weiterhin, dass der Kursanstieg und das aktuelle Kursniveau aus fundamentaler Sicht durchaus gerechtfertigt sind. Denn die aktuelle Bilanzsaison ist bei europäischen Werten wesentlich besser gelaufen als in den USA.

Euro-Aktien hängen Dollar-Aktien ab

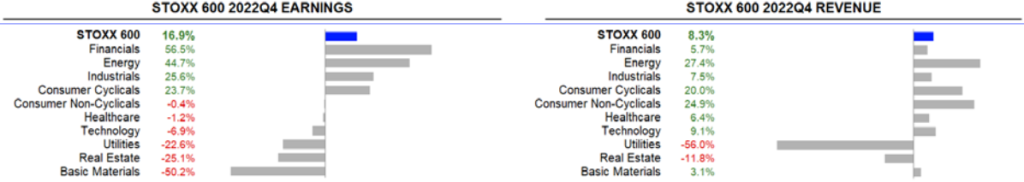

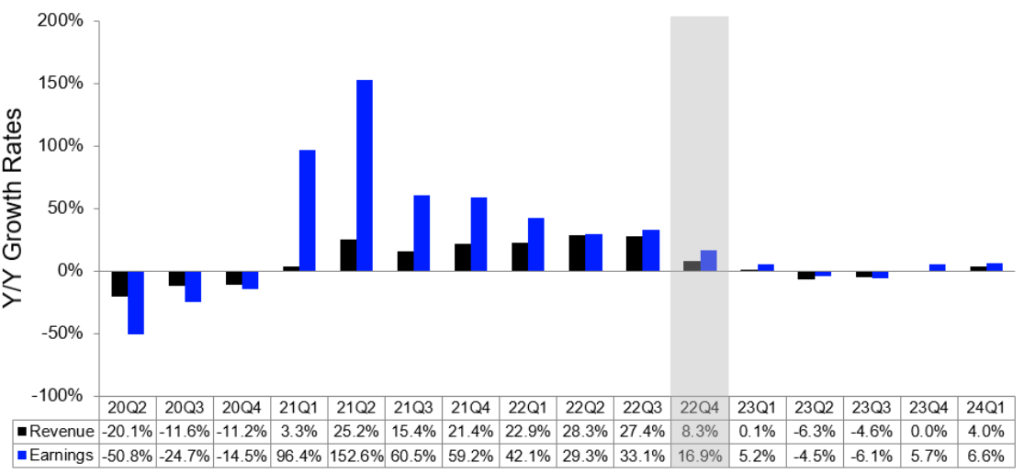

Während es bei den Unternehmen aus dem S&P 500 im 4. Quartal 2022 zu einem Gewinnrückgang um durchschnittlich 2,8 % zum Vorjahr gekommen ist (siehe dazu auch Börse-Intern vom 23. Februar), konnten sich die Pendants aus dem STOXX 600 über ein starkes Gewinnwachstum von 16,9 % freuen. Dazu beigetragen hat ein Umsatzwachstum von 8,3 % (S&P 500: +5,3 %).

(Quelle: Refinitiv)

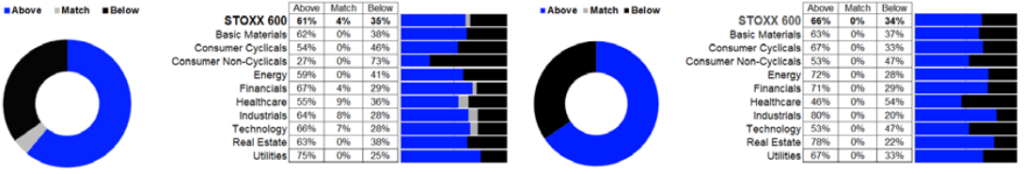

61 % der Unternehmen konnten die Gewinnerwartungen der Analysten schlagen (S&P 500: 67 %), beim Umsatz sind es sogar 66 % (S&P 500: 68 %). Der Durchschnitt liegt seit 2012 bei 53 % bzw. 58 %.

(Quelle: Refinitiv)

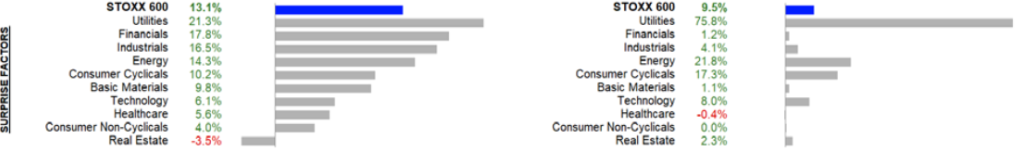

Dabei lagen die Gewinne um 13,1 % und die Umsätze um 9,5 % über den Schätzungen (S&P 500: +1,6 % bzw. +1,5 %). Hier liegen die Durchschnitte seit 2012 bei +5,7 % bzw. +1,5 %.

(Quelle: Refinitiv)

Für die kommenden Quartale sieht es allerdings nicht mehr ganz so rosig aus. Im Gegenteil:

Auch europäischen Unternehmen drohen Gewinnrückgänge

Während die Analysten für das laufende Auftaktquartal 2023 noch auf ein Gewinnplus von 5,2 % hoffen (S&P 500: -3,9 %), dürften danach auch die STOXX 600-Unternehmen mit Rückgängen zu kämpfen haben. Konkret sollen die Gewinne im 2. Quartal um 4,5 % und im 3. um 6,1 % sinken (S&P 500: -3,0 % bzw. +3,6 %), bevor es danach wieder bergauf geht.

(Quelle: Refinitiv)

Insofern lassen sich zwar die aktuellen Kursgewinne mit der Gewinnentwicklung im vergangenen und den Gewinnerwartungen für das laufende Quartal begründen, ob sich aber aus den Aussichten auch weiteres Kurspotential ableiten lässt, ist schwer zu sagen. Es kommt wohl darauf an, ob die Analysten (und Anleger) ihre Gewinnschätzungen zukünftig nach oben oder unten anpassen.

Euro-Aktien nach wie vor günstig zu haben

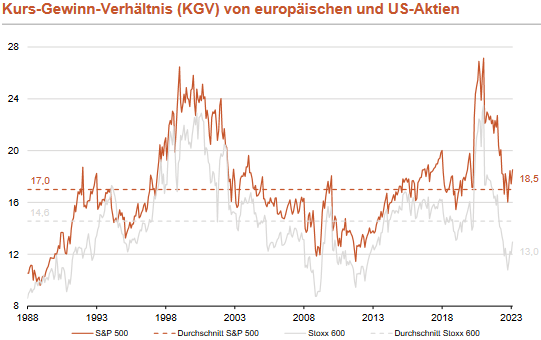

Schaut man auf die Bewertung, dann hätten die Kurse hierzulande durchaus noch Platz nach oben. Denn mit einem Kurs-Gewinn-Verhältnis (KGV) von rund 13, über das ich anhand folgender Grafik am 23. Februar berichtet hatte, ist der STOXX 600 immer noch günstig. Der langfristige Durchschnitt liegt bei 14,6.

(Quelle: Berenberg Bank)

Fazit

Die starken Kursgewinne, die es am europäischen Aktienmarkt seit Mitte Oktober gab, werden durch ein starkes Gewinnwachstum untermauert. Und eine fundamental günstige Bewertung, gemessen am KGV, bietet weiteres Kurspotential.

Dazu passt, dass die charttechnisch überkaufte Marktlage durch die Seitwärtskonsolidierungen, die im DAX, Euro STOXX 50 und auch STOXX 600 den gesamten Februar anhielten, etwas abgebaut wurde. Damit können die Bullen genügend Kraft gesammelt haben, um die Aufwärtsbewegung in Kürze fortzusetzen.

Doch übergeordnet betrachtet hat die einmonatige Seitwärtsbewegung nicht ausgereicht, um den überkauften Zustand der Aktienindizes vollständig abzubauen. Und daher sollte man größere Rücksetzer immer noch einkalkulieren, spätestens nach neuen Trendhochs.

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)