Fundamentale Bewertung: Corona-Crash vs. Bärenmarkt

Die Kurserholung vom Wochenbeginn scheint bereits beendet oder hat zumindest einen Rückschlag erlitten. Im Target-Trend-Spezial war gestern vor Handelsbeginn schon zu lesen, dass der DAX vorgestern „sämtliche Kursgewinne des Handelsbeginn abgegeben hat und damit keine nachhaltige Stärke zu sehen ist. Daher muss man an der kurzfristigen Bodenbildung und Trendwende zweifeln. Das Chartbild ist weiterhin sehr bearish zu werten.“

Und auch zum Euro STOXX 50 lautete in der gestrigen Ausgabe das Urteil, dass das Chartbild klar bearish ist. „Zumal ein möglicher Doppelboden derzeit wenig wahrscheinlich ist, weil die jüngste Kurserholung bislang genauso schwach ausfällt wie im DAX.“

Ein Doppelboden wäre möglich, wenn sich der Euro STOXX 50 genauso schnell erholen könnte wie beim ersten Anlauf auf die Marke von 3.387 Punkten. Doch aktuell sieht es eher danach aus, dass der Index schwach bleibt und noch ein Angriff auf das Korrekturtief erfolgt. In diesem Fall rechne ich auch mit einem Unterschreiten, was natürlich äußerst bearish zu werten wäre.

Doch DAX und Euro STOXX 50 sind durch die starken Kursverluste seit Monatsbeginn kurzfristig überverkauft. Und so könnte spätestens nach einem neuen Korrekturtief eine erneute Kurserholung einsetzen, womit eine Bärenfalle denkbar wäre.

Wie weit kann der Bärenmarkt noch reichen

Jedenfalls muss man aktuell noch mit weiter fallenden Kursen rechnen. Und daher stellt sich die Frage, wie weit der Bärenmarkt der Aktienindizes noch reichen kann.

Übrigens schreibe ich aktuell ganz bewusst von Aktienindizes, die sich inzwischen im Bärenmarkt befinden. Denn die meisten US-Aktien haben diese Phase schon vor einigen Monaten erreicht (siehe Börse-Intern vom 12. Januar: „Warum US-Aktien bereits in einem Bärenmarkt sind“.

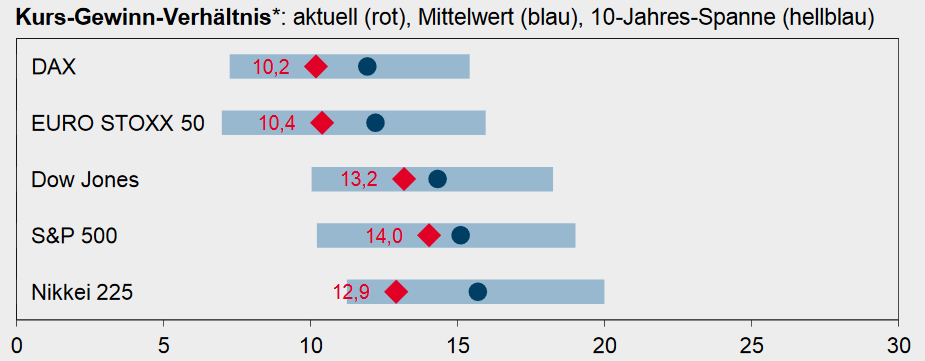

Um die Frage nach dem weiteren Abwärtspotential zu beantworten, lohnt ein erneuter Blick in die Börse-Intern-Ausgabe vom 13. März 2020, auf die ich vorgestern bereits verwiesen hatte. Die damalige Analyse ist in mehrfacher Hinsicht interessant. Einerseits ist es rückblickend interessant zu sehen, dass ich damals zu Schnäppchenkäufen aufrief und nur drei Tage später das Crash-Tief erreicht wurde. Danach trat genau das Szenario ein, welches ich beschrieben hatte: Es kam „zu einer extremen (Erholungs-)Rally an den Aktienmärkten“, getrieben durch eine zurückkehrende „Konsumnachfrage bei zunächst noch beschränktem Angebot und der weiterhin extrem expansiven Geldpolitik“, wodurch die Inflation wie erwartet angezogen hat. Andererseits sah ich seinerzeit Kaufkurse, weil die Helaba für den DAX ein Kurs-Gewinn-Verhältnis (KGV) von nur noch 10,2 berechnet hatte, wie die folgende Grafik zeigt.

(Quelle: Helaba, Börse-Intern-Ausgabe vom 13. März 2020)

Das war deutlich weniger als der langjährige Mittelwert und sehr viel weniger als die 14,4 die der DAX noch am 7. Februar 2020 erreicht hatte.

KGV: Corona-Crash vs. Bärenmarkt

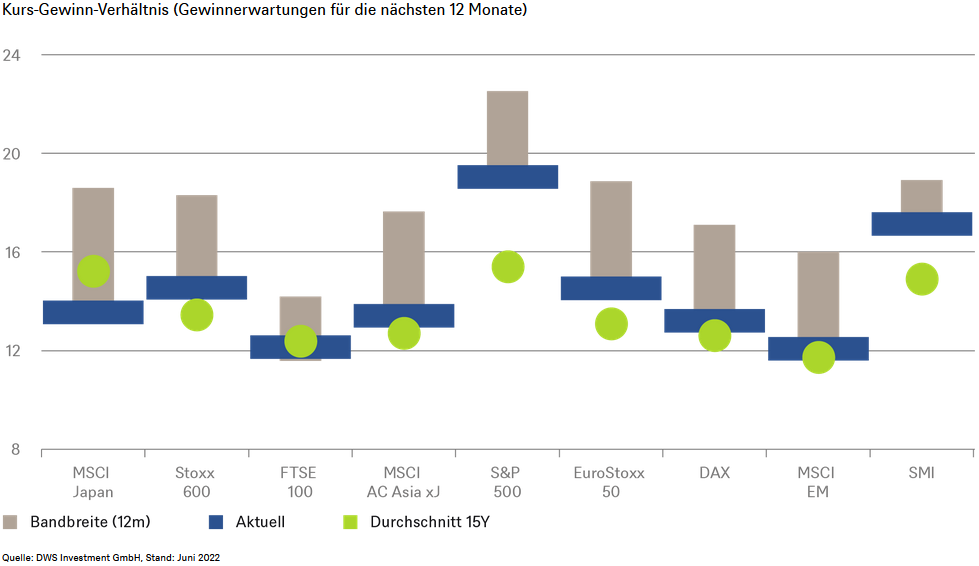

Gestern stand der DAX jedoch auf einem höheren KGV, und das trotz seiner Kursverluste, die sich vom Jahresbeginn bis zum aktuellen Niveau auf rund 20 % belaufen. (Am 7. März waren es sogar schon -23,62 %.) Wie die folgende Grafik der DWS zeigt, hat die allgemeine Marktkorrektur dazu geführt, dass die wichtigsten Indizes nun am unteren Ende ihrer jeweiligen 12-Monats-KGV-Spanne stehen. Doch in den meisten Fällen liegt das KGV noch oberhalb des langjährigen Durchschnitts.

Das war im März 2020 anders. Die DWS kommt daher zu dem Schluss, dass der Abbau der Bewertungsübertreibungen „in einigen Segmenten des Aktienmarktes“ noch nicht abgeschlossen ist. Welche Segmente dies sind, lässt die Investmentgesellschaft offen. Gemeint sein dürfte aber mit Blick auf die Grafik insbesondere der S&P 500, also der US-Markt. Zumal die DWS das Rezessionsrisiko in den USA bis Ende des kommenden Jahres bei 40 % sieht.

DAX ist relativ günstig zu haben

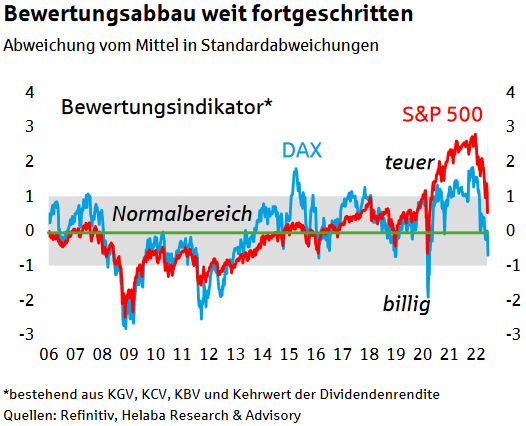

Der DAX ist im Gegensatz zum S&P 500 inzwischen auf einem „normalen“ Bewertungsniveau angekommen. Das zeigt auch die folgende Grafik der Helaba.

Neben dem Kurs-Gewinn-Verhältnis (KGV) fließen in deren Bewertungsindikator unter anderem auch das Kurs-Cashflow- und das Kurs-Buchwert-Verhältnis (KCV und KBC) mit ein. Und demnach ist der DAX sogar schon im unteren Normalbereich angekommen, der S&P 500 erst im oberen.

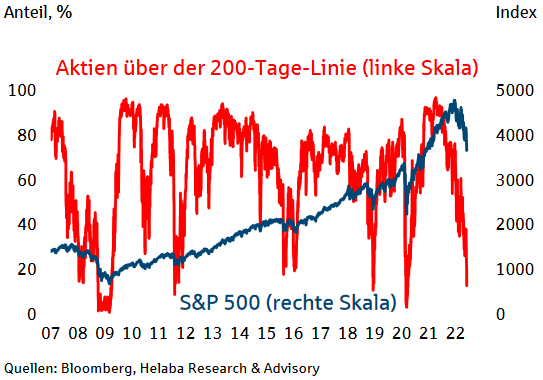

Übrigens: Vorgestern hatte ich geschrieben, dass nur noch etwa 12,5 % der Titel aus dem S&P 500 oberhalb ihrer 200-Tage-Linie notieren. Hier dazu noch eine passende Grafik der Helaba:

Und laut der Helaba gilt dies sogar für nur noch rund 10 % der 40 DAX-Aktien. „In der Vergangenheit folgte auf solche Phasen häufig eine Erholung“, so auch die Meinung der Landesbank Hessen-Thüringen.

Durchschnittliche Bärenmärkte

Vorgestern schrieb ich auch, dass die aktuelle Korrektur nun schon mehr als ein halbes Jahr dauert. Passend dazu weist die Hessische Landesbank daraufhin, dass Bärenmärkte (Kursrückgang um mehr als 20 %) beim S&P 500, die nach 1945 nicht mit einer Rezession einhergingen, im Durchschnitt 6 Monate dauerten. „Auf einen Rückgang um knapp 30 % folgte binnen 12 Monaten ein Anstieg um rund 30 %. Da US-Aktien gegenüber dem Hoch im Januar bereits 24 % verloren haben, ist das Chance-Risiko-Verhältnis inzwischen attraktiv“, so die Helaba-Experten.

Allerdings räumen sie auch ein, dass Bärenmärkte im Mittel 20 Monate dauerten und mit durchschnittlichen Verlusten von 38 % einhergingen, wenn die US-Wirtschaft in eine Rezession abrutschte.

Fazit

Ob die Wirtschaft in eine Rezession abrutscht, erfährt man leider erst Monate danach. Ich bin jedenfalls von der kurzfristigen Kursentwicklung der Aktienindizes etwas enttäuscht. Doch ich bleibe optimistisch, dass sich Schnäppchenkäufe auf dem aktuellen Niveau auszahlen werden. Denn die Bewertungen sind am heimischen Markt durchaus attraktiv, auch wenn noch weiteres Korrekturpotential vorhanden ist.

Dieses könnte sich sogar noch vergrößern, wenn die Gewinnerwartungen zukünftig sinken. Denn dann würde das entsprechend KGV steigen. Und angesichts der zunehmenden Probleme bei der Gasversorgung ist dies durchaus zu erwarten. Zudem neigen Märkte oft in beide Richtungen zu Übertreibungen. So war es auch im Corona-Crash und der anschließenden rekordstarken Kursrally. Man sollte also vorsichtig bleiben, auch wenn man bereits erste Schritte zurück in den Markt machen konnte bzw. kann.

Genau wie ich im Corona-Crash zu Schnäppchenkäufen riet, mache ich es jetzt auch wieder. Zu Jahresbeginn warf mir ein Leser noch vor, ein Dauer-Bär zu sein (siehe auch Börse-Intern vom 12. Januar). Jetzt sage ich, dass ich gerne für Sie der vermeintliche Dauer-Bär war. Denn meine Warnungen kamen rechtzeitig und die Aktienindizes standen jüngst so niedrig wie zuletzt Ende 2020. Nun wechsele ich also langsam wieder ins Bullenlager, aber noch mit Vorsicht.

Mal sehen, wie wir Ende 2022 darüber denken…

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)