Die schwächste Phase des Frühjahres kommt noch

Inhaltsverzeichnis

Ein Prozess der Normalisierung

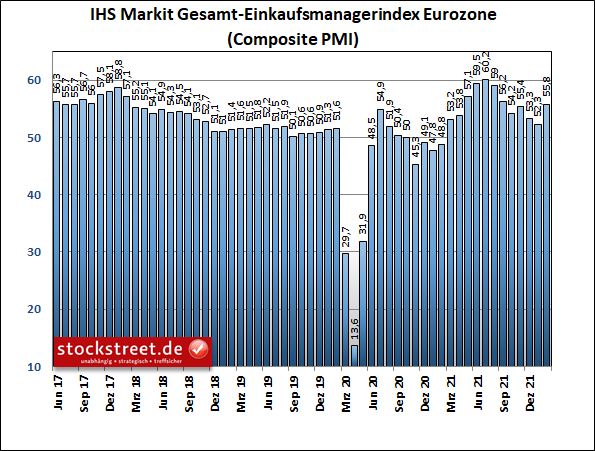

Die deutsche Wirtschaft genießt aktuell Rückenwind, hieß es in der vorgestrigen Analyse. Es hilft dem DAX aber wenig, wenn Deutschland nur eine einsame Insel des Glücks ist. Glücklicherweise expandiert aber auch die Wirtschaft der Eurozone wieder mit höherem Tempo.

Der entsprechende Einkaufsmanagerindex für die gesamte Privatwirtschaft – also Industrie und Dienstleister zusammen – ist im Februar um 3,5 Zähler auf 55,8 Punkte geklettert. Die Erwartungen lagen im Durchschnitt nur bei einem Anstieg auf 52,7.

Genau wie in Deutschland profitiert auch die Eurozonen-Wirtschaft von den Öffnungsperspektiven der Corona-Krise und einer deutlichen Erholung des Dienstleistungssektor (von 51,1 auf 55,8), während die Industrie auf hohem Niveau das Wachstumstempo moderat zurückfährt (von 58,7 auf 58,4).

US-Wirtschaft verlässt absteigenden Ast

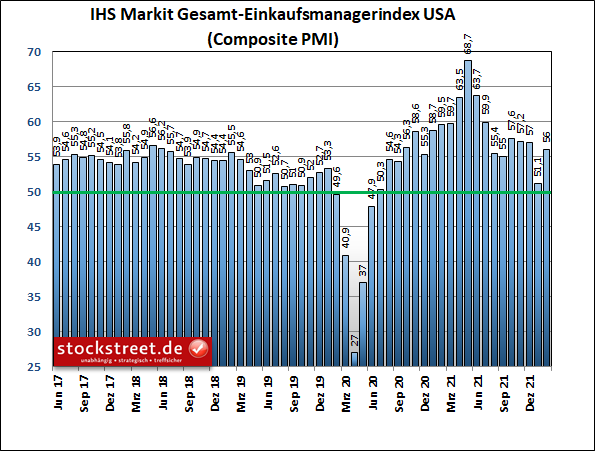

Doch auch dies hilft dem DAX nicht viel, solange die US-Wirtschaft schwächelt und daher die US-Aktien abwärts tendieren. Schließlich gilt die Wall Street noch immer als Weltleitbörse. Und in der Börse-Intern vom 8. Februar hatte ich bereits die Frage aufgeworfen, ob sich die US-Wirtschaft auf einem absteigenden Ast befindet.

Allerdings sind auch US-Firmen im Februar wieder schneller gewachsen. Der Gesamt-Einkaufsmanagerindex der USA stieg im Februar auf 56,0 Punkte, von 51,1 im Monat zuvor. Damit konnte sich dieser Frühindikator wieder deutlich von der 50-Punkte-Marke nach oben abheben. Zuvor hatte er sich gefährlich dieser Schwelle angenähert, die zwischen Wachstum und Kontraktion unterscheidet.

Dabei hat die US-Wirtschaft ebenfalls von einer starken Erholung des Service-Sektors profitiert (von 51,2 auf 56,7). Zusätzlich produzierte auch die US-Industrie mehr (von 55,5 auf 57,5) – anders als in Europa.

Ein Prozess der Normalisierung

Was folgt daraus? Die aktuellen Korrekturen an den Aktienmärkten sind nicht als Folge einer wirtschaftlichen Schwäche zu sehen. Stattdessen hat über die vergangenen Wochen lediglich ein Normalisierungsprozess stattgefunden: Zum Ersten wendet sich die Geldpolitik wieder „normalen“ Zuständen zu. Zum Zweiten werden an den Börsen fundamentale Überbewertungen sowie charttechnisch überkaufte Marktzustände abgebaut. Momentan wird die Korrektur dabei noch durch die Russland-Krise beschleunigt. Aber ich gehe weiterhin davon aus, dass diese politische Börse kurze Beine hat.

Die schwächste Phase des Frühjahres kommt noch

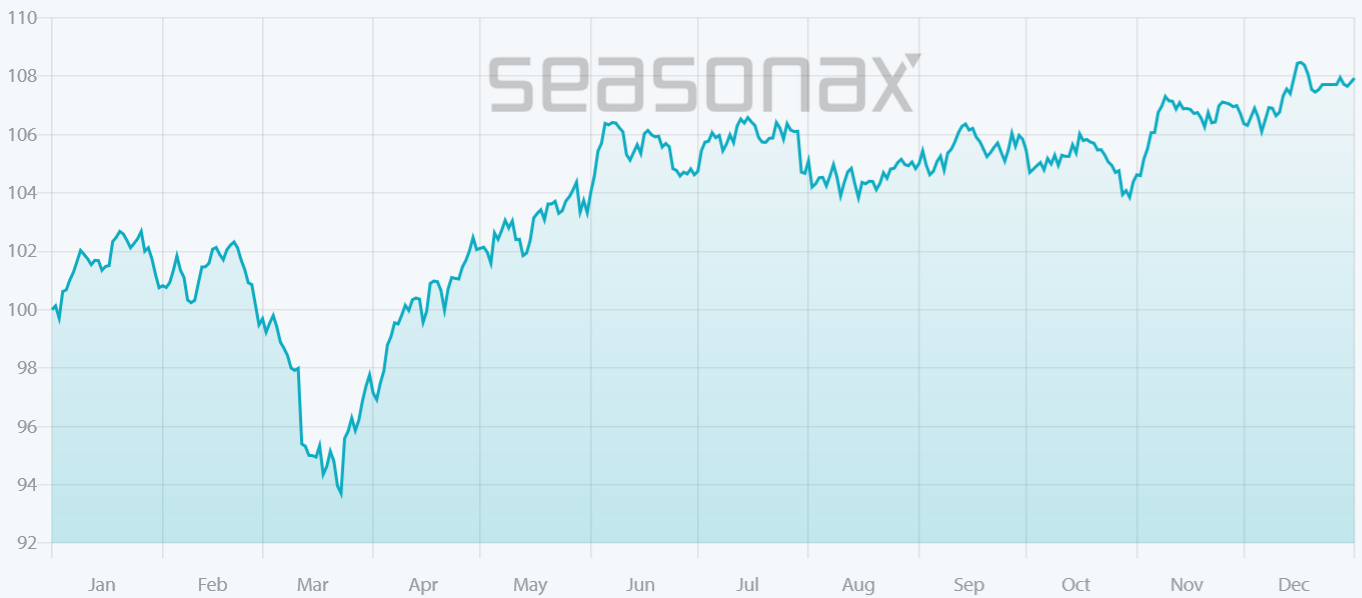

Allerdings haben wir die schwächste Phase des Frühjahres erst noch vor uns. Ich zeige Ihnen dazu noch einmal den saisonalen Verlauf des DAX im Durchschnitt der vergangenen 5-Jahre (siehe auch Börse-Intern vom 15.10.2021):

(Quelle: seasonax.com) DAX, saisonaler Verlauf der vergangenen 5 Jahre

Dem DAX droht demnach von Februar bis März noch ein kräftiger Kursrutsch. Das gilt auch für den S&P 500:

(Quelle: seasonax.com) S&P 500, saisonaler Verlauf der vergangenen 5 Jahre

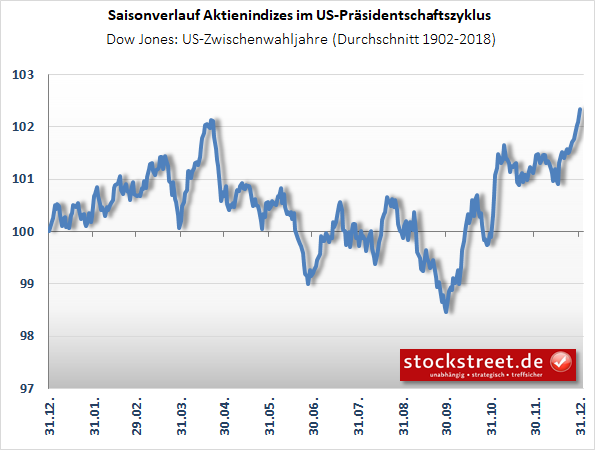

Ebenso zeigt der saisonale Verlauf des Dow Jones in US-Zwischenwahljahren eine starke März-Delle (siehe auch Börse-Intern vom 12. Januar):

Auch hiernach ist im März noch einmal mit deutlicher Schwäche zu rechnen.

Nasdaq 100: Beim Elliott-Wellen-Szenario fehlt noch ein tieferes Tief

Diese würde auch zu meinem Elliott-Wellen-Szenario im Nasdaq 100 passen. In der Börse-Intern vom 1. Februar sah die Prognose wie folgt aus:

Inzwischen stellt sich die Situation so dar:

Ich würde jetzt schon von einem Volltreffer sprechen. Perfekt würde das Ganze, wenn der Technologieindex noch auf ein klares tieferes Tief fällt und sich damit die Welle 5 ausweitet. Im Future-Handel hat es ein solches sogar schon gegeben – der Index notierte in der Nacht zu vorgestern kurzzeitig bei weniger als 13.600 Punkten. Aber vielleicht haben die Kurse ja bis Ende März noch ein Niveau von ca. 13.300 gesehen?! Spätestens danach sollte es allerdings eine deutliche Kurserholung geben (ABC).

Ich sehe daher aktuell schon Kaufkurse. Zumal man die saisonalen 5-Jahres-Charts nicht überbewerten sollte, da der Zeitraum recht kurz ist und sich darin der Corona-Crash befindet. Allerdings gilt es weiterhin einzukalkulieren, bei weiter fallenden Kursen die Long-Positionen aufzustocken. Diesen Taktik-Tipp hatte ich vorgestern bereits erläutert (siehe „Kaufen, wenn die Kanonen donnern“).

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)