Die Bullen können sich nicht mehr auf die Fed berufen

Der erste Infektionsfall mit der neuen Variante des Coronavirus in den USA hat vorgestern an der Wall Street den Versuch einer Kurserholung und Stabilisierung zunichte gemacht. Der US-Seuchenbehörde zufolge wurde bei einer vollständig geimpften Person, die aus Südafrika zurückgekehrte, Omikron nachgewiesen. Diese Nachricht hat gereicht, um die Leitindizes Dow Jones, S&P 500 und Nasdaq 100 dynamisch auf neue Korrekturtiefs zu schicken.

Widersprüchliche Signale zum Wachstumstempo der USA

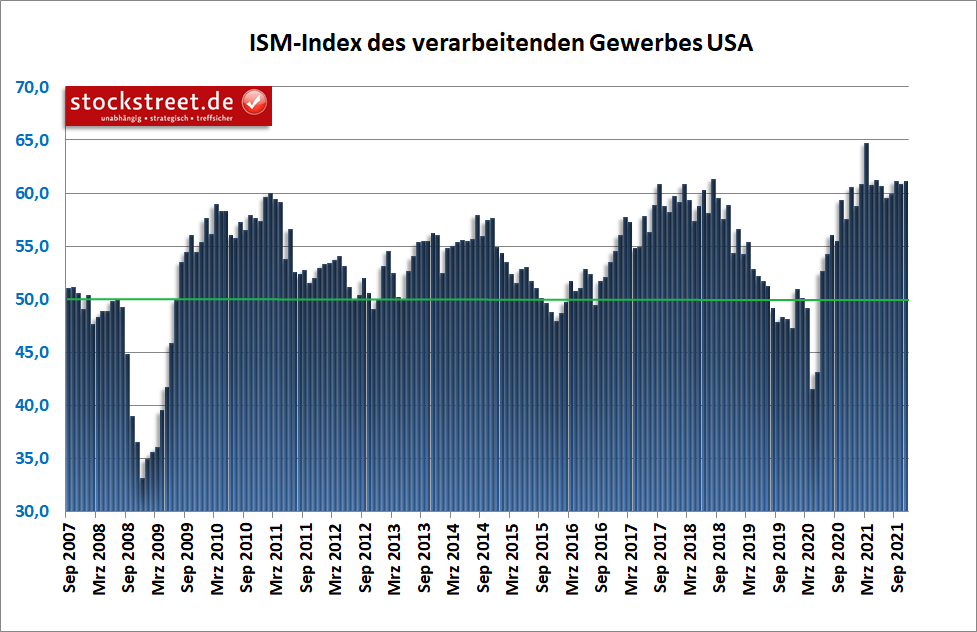

Da half es auch nicht, dass laut dem Institute for Supply Management (ISM) die US-Industrie trotz Störungen der globalen Lieferketten bei ihrem zuvor bereits hohen Wachstumstempo im November noch einen Zahn zugelegt hat. Der ISM-Einkaufsmanagerindex stieg um 0,3 auf stolze 61,1 Punkte. Bereits bei Werten über 50 signalisiert das Stimmungsbarometer Wachstum.

Allerdings hatten von Reuters befragte Experten mit einem Anstieg auf 61,0 Zähler gerechnet. Und aus meiner Sicht überzeichnet dieser Indikator das Wachstumstempo der USA seit geraumer Zeit.

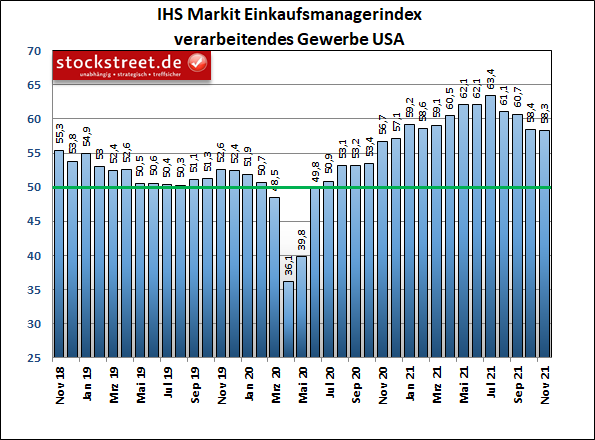

Zum Vergleich: Von IHS Markit wurde vorgestern gemeldet, dass deren Einkaufsmanagerindex für die Industrie der USA im November auf 58,3 Punkte gesunken ist, von 58,4 Zählern im Oktober.

Damit steht zwar auch dieser Stimmungsindikator auf einem hohen Niveau, doch notiert er merklich unter dem ISM-Index und er fiel zuletzt auf den niedrigsten Stand seit Dezember 2020. Und dazu passt auch die Einschätzung der US-Notenbank Federal Reserve (Fed), wonach die Wirtschaft in den USA zuletzt in einem „mäßigen bis moderaten“ Tempo gewachsen ist. So steht es zumindest im aktuellen Fed-Konjunkturbericht, dem sogenannten Beige Book.

Die Bullen können sich nicht mehr auf die Fed berufen

Dennoch dürften sowohl die Umfrageergebnisse von ISM als auch von IHS Markit die Fed in ihrer Überzeugung bestärken, dass eine Beschleunigung des Tapering-Prozesses möglich ist. Zumal die Fed im Beige Book auch ausführt, dass der Ausblick für die nähere Zukunft in den meisten Fed-Bezirken insgesamt positiv sei. Und ich gehe auch davon aus, dass die heutigen Arbeitsmarktdaten stark genug ausfallen werden.

Für die Bullen bedeutet dies, dass sie sich bei schlechten Wirtschaftsnachrichten nun nicht mehr darauf berufen können, dass die Fed in unverändertem Ausmaß Anleihen kauft und die Märkte dadurch mit Liquidität flutet. Stattdessen müssen Aktionäre nun damit rechnen, dass die Notenbank angesichts der anhaltend hohen Inflation selbst ein mäßiges bis moderates Wachstumstempo der Wirtschaft akzeptiert und die Anleihekäufe schon im Frühjahr vollständig beendet sind, was den Aktienmarkt belasten kann.

Mit anderen Worten: Anleger sind nun quasi auf sich allein gestellt. Von der Fed ist vorerst keine Hilfe mehr zu erwarten. Und das auch nicht, wenn dadurch eine größere Korrektur an den Aktienmärkten ausgelöst wird. Nur wenn sich crashartige Kursentwicklungen abzeichnen, dürfte die Notenbank wieder einspringen, weil dann durch die Turbulenzen an den Börsen eine Ansteckung der Wirtschaft möglich wäre.

Buy the dip war gestern

Dass sich diese Erkenntnis inzwischen bei den Anlegern durchsetzt, lässt sich an den derzeitigen Intraday-Bewegungen ablesen. In der Vergangenheit lautete das Motto stets „buy the dip“. Jeder Rücksetzer wurde sehr schnell zurückgekauft und die Kurse waren im Handumdrehen auf neuen Höhen. Doch inzwischen lässt sich auch das Gegenteil feststellen: Die Kurse versuchen sich zwar immer wieder von Verlusten zu erholen, doch es setzt sich immer wieder Schwäche durch.

Gestern war dies besonders beim Nasdaq 100 zu beobachten, der eine relative Schwäche zeigte. Und da man dem Technologieindex einen Vorlaufcharakter nachsagt, sollte man dies mit Skepsis und Vorsicht beobachten, insbesondere, wenn diese bislang noch nur im sehr kurzfristigen Bereich zu beobachtenden Kursentwicklungen über mehrere Handelstage anhalten.

Die Bullen haben noch nicht aufgegeben

Allerdings muss man als Bulle die Flinte noch nicht ins Korn werfen. Schließlich kann man es noch als bullishes Zeichen werten, dass es aktuell intraday zu deutlichen Kurserholungen kommt. Es muss sich daher erst noch zeigen, ob die Bären nun schon die Vorherrschaft haben oder sie den Bullen das Feld in Kürze bereits wieder überlassen. Noch sind die Aktienindizes nicht weit von ihren Rekordhochs entfernt. Und bislang fallen die Korrekturen nur so groß bzw. klein aus wie in den vergangenen Wochen und Monaten. Ein erneutes schnelles Comeback der Bullen ist also nicht auszuschließen.

S&P 500 auch in der logarithmischen Darstellung überkauft

Allerdings verweise ich noch einmal auf meine vorgestrige Chartanalyse zum S&P 500. Demnach ist eine größere Korrekturbewegung mehr als überfällig. Da man bei langfristigen Charts aber eigentlich die logarithmische Darstellung bevorzugen sollte, habe ich mir diese auch noch zum S&P 500 angeschaut:

Ausgangspunkt der Analyse ist auch hier wieder das Auf und Ab der Jahre 2000 bis 2009 (gelber Bereich). Legt man das Ausmaß der Aufwärtsbewegung von März 2003 bis Oktober 2007 zugrunde (dunkelblaues Rechteck), dann haben alle Wellen des folgenden Aufwärtstrends, der im März 2009 startete, in etwa das gleiche Ausmaß (hellblaue Rechtecke). Sie fielen zeitlich betrachtet allerdings teilweise deutlich kürzer aus (Breite der Rechtecke) und die Höhe der Rechtecke wurde nicht überall ausgereizt. Lediglich die aktuelle Aufwärtswelle seit dem Corona-Crash tanzt wieder aus der Reihe. Denn sie übertrifft auch bei der logarithmischen Darstellung die vorangegangenen Aufwärtswellen.

Insofern gilt auch hier: Man sollte mit einem baldigen Ende des aktuellen Aufwärtstrends rechnen. Und daher macht es Sinn, auch bei Long-Positionen auf den S&P 500 Gewinne mitzunehmen oder zumindest die Stopps enger zu platzieren.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)