Das hohe Tempo der Fed wird bereits zum Problem

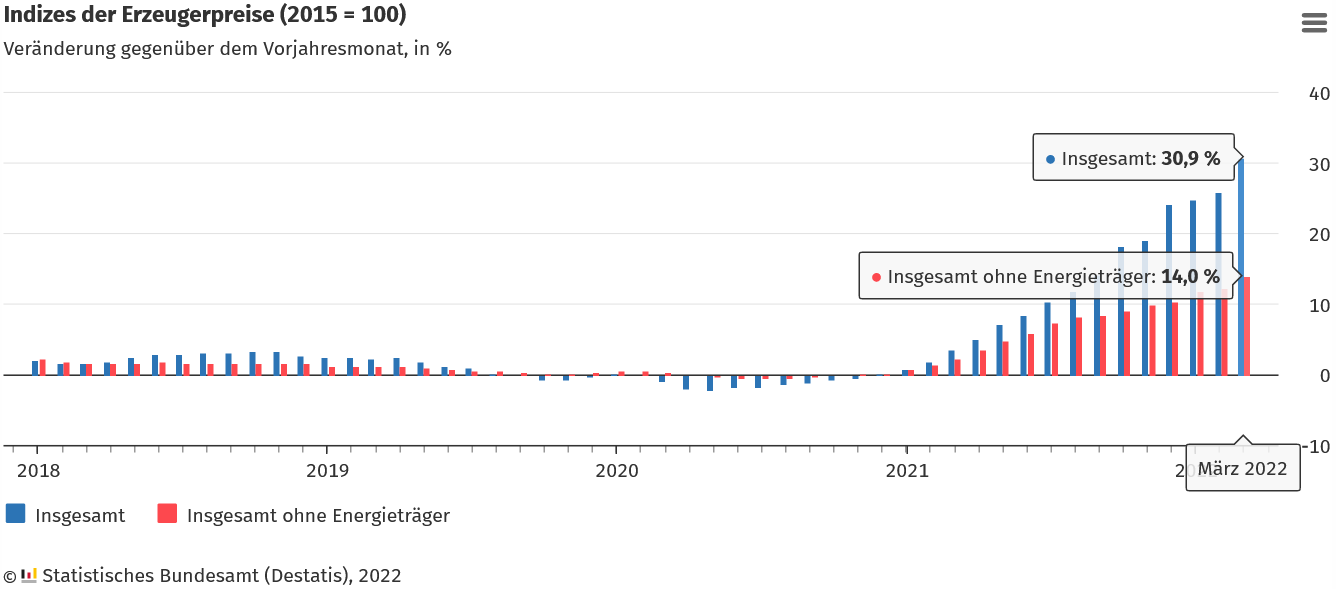

Es ist längst bekannt, dass der Ukraine-Krieg die Inflation noch einmal anheizt. Doch gestern gab es dazu offizielle Zahlen: Laut dem Statistischen Bundesamt stiegen in Deutschland die Erzeugerpreise gewerblicher Produkte im März um durchschnittlich 30,9 % zum Vorjahresmonat.

Dies ist wieder ein neuer Rekordwert seit Beginn der Erhebung dieser Daten im Jahr 1949. Im Februar hatte die Rate bei 25,9 % gelegen, was ebenfalls schon ein Rekordanstieg war (siehe auch Börse-Intern vom 25. März).

Eigentlich ist dies keine besondere Erwähnung mehr wert. Denn die Anleger reagieren kaum noch auf Preisdaten, weil das Thema Inflation und in diesem Zusammenhang die geldpolitische Wende schon hinreichend diskutiert wurden. Warum erwähne ich sie also dennoch? Weil ich damit einen Bogen zu wichtigen kritischen Entwicklungen spannen möchte. Und diese finden aktuell vor allem auf den Devisenmärkten statt.

Hohe Energiepreise bescheren der Euro-Zone ein Handelsbilanzdefizit

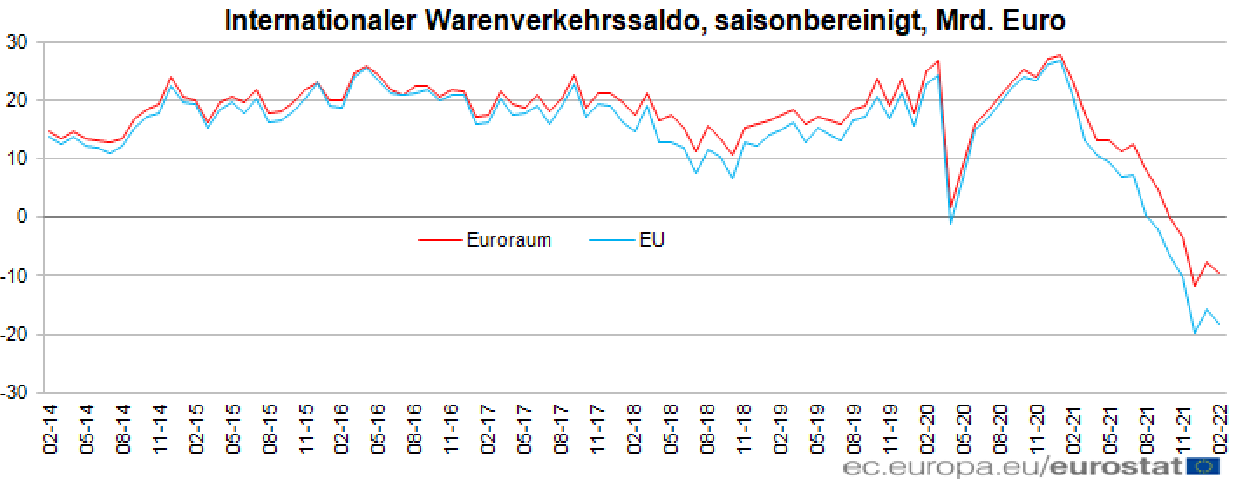

Aber auf dem Weg zu den dortigen Problemen komme ich zunächst über den Rekord-Anstieg der Erzeugerpreise in Deutschland, die weiterhin durch die gestiegenen Energiepreise getrieben werden, zur Handelsbilanz der Euro-Zone. Hier haben die hohen Energie- und damit die explodierenden Erzeugerpreise im Februar (+31,4 % zum Vorjahr, siehe Börse-Intern vom 6. April) bereits den vierten Monat in Folge ein Handelsbilanzdefizit verursacht. Das ist deshalb besonders, weil die exportstarke Euro-Zone nur selten Handelsbilanzdefizite verbucht. Zuletzt hatte es 2011 mehrere Monate in Folge ein Minus gegeben. Nun haben die hohen Energiepreise erneut dafür gesorgt, dass der Wert aller importierten Güter den Wert der Exporte übertraf.

Konkret legten die Importe im Februar um 38,8 % auf mehr als 223 Milliarden Euro zu, während die Exporte lediglich um 17,0 % auf knapp 216 Milliarden Euro wuchsen. Dadurch überstieg die Wareneinfuhr die Exporte um 7,6 Milliarden Euro, wie das Statistikamt Eurostat gestern bekanntgab.

Zum Vergleich: Ein Jahr zuvor hatte die Euro-Zone im Außenhandel noch einen Überschuss von 23,6 Milliarden Euro erzielt.

Auswirkungen auf den Euro-Wechselkurs

Ein Defizit in der Handelsbilanz hat direkte Auswirkungen auf die Wechselkurse. Denn die Eurozone bezahlt zum Beispiel US-Waren mit Dollar. Dazu müssen Euro in US-Dollar getauscht werden. Auf den Devisenmärkten steigt damit das Angebot an Euro und die Nachfrage nach Dollar. Das führt zu einer Abwertung des Euros und einer Aufwertung des Dollars. Genau dies lässt sich aktuell beobachten (siehe folgender Chart des EUR/USD). Denn der Euro hat zum Dollar am Donnerstag vergangener Woche ein neues Korrekturtief markiert. Und die Abwärtsbewegung hält schon viele Monate an. Interessant: Der EUR/USD markierte Anfang 2021 ein Hoch. Die Verschlechterung der Handelsbilanz seit dem Jahreswechsel 2020/2021 (siehe Grafik oben) und die Abwärtstendenz des EUR/USD (siehe folgende EUR/USD-Charts) gehen also Hand in Hand.

Für das Ausland werden durch die Abwertung des Euros europäische Waren billiger. Das erhöht theoretisch die Nachfrage, die europäischen Exporte steigen und das Handelsbilanzdefizit schrumpft. Eine Wechselkursveränderung kann also zu einem Ausgleich der Handelsbilanz führen. Im Idealfall ist die Handelsbilanz am Ende ausgeglichen und der Wechselkurs stabil.

Geldpolitik und Wechselkurs

Aber der Wechselkurs wird nicht nur von der Handelsbilanz, sondern von vielen Faktoren beeinflusst. Eine besonders große Wirkung auf den EUR/USD hat derzeit die Geldpolitik. Da die US-Notenbank (Fed) bereits den Leitzins angehoben und eine Reihe weiterer Zinsschritte angekündigt hat, während die Europäische Zentralbank (EZB) zögerlich ist, sind die Renditen in den USA wesentlich höher als hierzulande (siehe auch Börse-Intern vom Montag). Das lockt Investitionen im Dollarraum an, wofür Euro-Anleger Euro in Dollar tauschen müssen. Auch dadurch steigt das Angebot an Euro und die Nachfrage nach Dollar. Der Dollar wertet gegenüber dem Euro auf, der EUR/USD gibt nach.

Für den Euro ist das alles noch kein großes Problem. Gegenüber dem Dollar läuft er schon seit einigen Jahren seitwärts (siehe folgender Chart). Aktuell befindet er sich auf dem Niveau von 2015.

Dennoch mahnt der Internationale Währungsfonds (IWF), die Notenbanken müssten ihre oft seit langem lockere Geldpolitik nun straffen, da sich die Inflation als wesentlich hartnäckiger herausstellt. Seit Januar habe sich die Lage deutlich verschlechtert – und der IWF schließt nicht aus, dass sie sich noch einmal signifikant verschlechtern könnte. „Inflation ist zu einer klaren und präsenten Gefahr für viele Staaten geworden“, so IWF-Ökonom Gourinchas.

Japan hat ein zunehmendes Währungs-Problem

Auch in Japan haben die im Zuge des Ukraine-Krieges gestiegenen Energie- und Rohstoffpreise zu einem Handelsbilanzdefizit geführt. Wie gestrige Daten des Finanzministeriums (MOF) zeigen, stiegen die Importe im März um 31,2 % zum Vorjahresmonat. Und sie übertrafen damit den Anstieg der Exporte von +14,7 % im Vergleich zum Vorjahr, was zu einem Defizit von 412,4 Milliarden Yen (rund 3,19 Milliarden Dollar) führte. Es ist das achte in Folge.

Und wie beim Euro der Euro-Zone, lässt das japanische Handelsbilanzdefizit die heimische Währung Yen abwerten. Erst am 31. März hatte ich berichtet, dass der „USD/JPY explodiert“ und die Bank of Japan die Landeswährung auf Talfahrt schickt. „Der USD/JPY stieg zum Beispiel weiter an und notierte zeitweise bei mehr als 125 Yen so hoch wie zuletzt im Jahr 2015“, hieß es dazu. Der Yen wertete also ab, der Dollar auf. Und das war auch eine Folge der expansiven Geldpolitik der japanischen Notenbank (BoJ), die das Ziel bekräftigt hatte, die Rendite der 10-jährigen Staatsanleihe nahe der Null-Prozent-Marke zu halten. Inzwischen ist der USD/JPY weiter gestiegen und notiert nun auf dem Niveau von 2002 (siehe folgender Chart). Er ist also so schwach wie seit 20 Jahren nicht mehr.

Entscheidend ist dabei aber nicht das Niveau, sondern das hohe Tempo der Wechselkursänderung. Denn seit Anfang März ist der USD/JPY in einen fahnenstangenartigen Anstieg gegangen. Und er hat binnen nur 6 Wochen um rund 12 % zugelegt. Am Devisenmarkt sind das Welten. Zum Vergleich: Beim EUR/USD hat es im selben Zeitraum eine Kursveränderung von im Maximum 3,82 % gegeben.

Notenbank und Regierung warnen

Der japanischen Zentralbank zufolge machen die starken Kursschwankungen der Landeswährung Yen den heimischen Unternehmen inzwischen das Leben schwer. „Die jüngste Abwertung des Yen ist ziemlich stark und könnte es den Unternehmen erschweren, ihre Geschäftspläne zu erstellen“, sagte Notenbankchef Haruhiko Kuroda am Montag im Parlament. Man müsse die negativen Auswirkungen eines schwachen Yen berücksichtigen, so Kuroda. Und weiter sagte er, ein schwacher Yen sei zwar insgesamt gut für die Wirtschaft, da er den Wert der von japanischen Unternehmen im Ausland erzielten Gewinne erhöhe, starke Schwankungen binnen kurzer Zeit seien allerdings schädlich. Laut Medien war dies seine bislang schärfste Warnung vor den Risiken der jüngsten Währungsabwertung.

Und der Finanzminister Shunichi Suzuki sagte: „In einer Situation wie der jetzigen, in der die Unternehmen ihre Preise und Löhne noch nicht ausreichend erhöht haben, ist ein schwacher Yen nicht wünschenswert.“ Ob man bereit sei, auf dem Devisenmarkt zugunsten der heimischen Währung zu intervenieren, ließ der Minister allerdings offen.

Jedenfalls ergab auch eine vom 1. bis 11. April erhobenen Umfrage des privaten Wirtschaftsforschungsunternehmens Tokyo Shoko Research unter 5.400 japanischen Unternehmen, dass bereits etwa 40 % unter den negativen Auswirkungen des schwachen Yen leiden.

Positive und negative Wechselkurs-Effekte

Es gibt also positive und negative Wechselkurseffekte. Ein schwacher Euro oder Yen macht heimische Produkte jeweils anderswo günstiger und damit preislich wettbewerbsfähiger. Zugleich treibt eine abwertende Währung aber die bereits gestiegenen Importkosten für Energie und Lebensmittel noch weiter in die Höhe, was das bereits große Problem der Inflation noch gravierender macht. Das geht auf Kosten der Kaufkraft der Verbraucher und wird damit zu einem weiteren Problem der Wirtschaft, die bereits unter hohen Kosten und Lieferkettenproblemen ächzt.

Und wenn die Zinsdifferenz durch eine unterschiedliche Geldpolitik zunimmt, verschärft dies die Probleme. Die Eurozone kann das durch einen stabileren Euro aktuell besser wegstecken als Japan. Wesentlich problematischer wird dies aber für einige Schwellenländer. Der Internationale Währungsfonds (IWF) rechnet für dieses Jahr mit einer Inflationsrate von 5,7 % in Industriestaaten und 8,7 % in Schwellen- und Entwicklungsländern. Und er hat die Prognose für das Wachstum der Weltwirtschaft deutlich gesenkt.

Fazit

Vor diesem Hintergrund kann ich es sehr gut verstehen, dass sich die Aktienmärkte in den USA aktuell so gut schlagen. Man sollte aber berücksichtigen, dass derzeit reihenweise wichtige Institutionen die Wachstumserwartungen für die Weltwirtschaft senken. Und das wird nicht spurlos an der US-Wirtschaft vorübergehen. Ein abnehmendes Wachstumstempo bei einer gleichzeitigen Straffung der Geldpolitik war noch nie ein besonders gutes Umfeld für Aktien.

Ich gehe daher davon aus, dass wir es bald wieder mit fallenden Kursen zu tun bekommen werden, bis hin zu einer zweiten großen Korrekturwelle. Aber bis es dazu kommt, kann man die bullishen Signale nutzen, über die ich vorgestern berichtete und die sich gestern fortgesetzt haben.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)