Darum dürfte die aktuelle Bund-Future- und EUR/USD-Schwäche bald enden

Darum dürfte die aktuelle Bund-Future- und EUR/USD-Schwäche bald enden

von Sven Weisenhaus

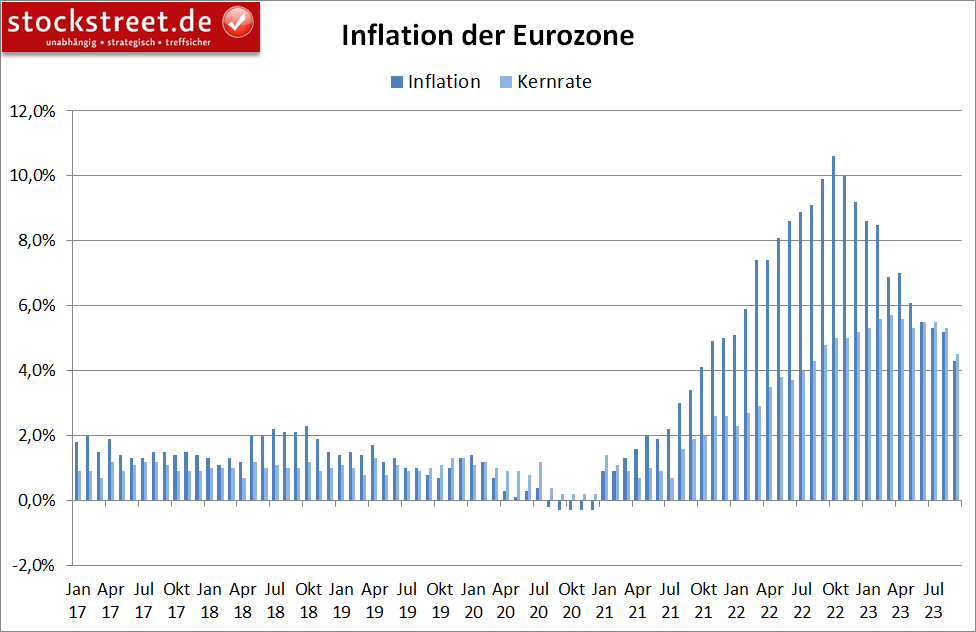

Die Inflation der Eurozone ist im September überraschend kräftig gesunken – auf den tiefsten Stand seit 2 Jahren. Statt eines erwarteten Rückgangs von +5,2 % im August auf nun +4,5 %, landete die jährliche Teuerungsrate laut einer ersten Schätzung von Eurostat tatsächlich bei sogar „nur“ +4,3 %.

Auch die Kerninflation hat im September erfreulicherweise mitgezogen. Sie verringerte sich auf +4,5 %, von 5,3 % im August, und übertraf bzw. unterbot damit ebenfalls die Erwartungen (+4,8 %).

Leitzins höher als Inflation

Beide Raten liegen damit zwar immer noch mehr als doppelt so viel wie das Ziel der Europäischen Zentralbank (EZB) von rund 2 %, doch dürften die Währungshüter mit dem aktuell großen Schritt in die richtige Richtung sehr zufrieden sein. Zumal für die kommenden Monate mit einem weiteren Rückgang zu rechnen ist, nachdem sich die Inflation und insbesondere die Kernrate in den vergangenen Monaten hartnäckig gezeigt hatte. Und dann liegt auch in der Eurozone, genau wie bereits in den USA, der Leitzins höher als die Inflationsrate. Die Geldpolitik wäre dadurch noch restriktiver als bislang schon, auch angesichts dann positiver Realrenditen (nominale Rendite abzüglich Inflation).

Weitere Leitzinsanhebungen der EZB kann man daher aus heutiger Sicht ausschließen. Der Anpassungsprozess an den Börsen, der durch die jüngsten Zinsentscheidungen der Notenbanken in Gang gesetzt wurde, dürfte daher bald enden.

Bund-Future dürfte in seinem Abwärtstrendkanal verbleiben

Das gilt auch für den jüngsten Anstieg der Renditen bzw. dem Kursrutsch am Anleihemarkt. Der Bund-Future hat gestern bereits Signale für das Ende seiner aktuellen Korrekturbewegung gesendet. Denn die vorgestrige Tageskerze schickte die Kurse zwar noch auf ein neues Korrekturtief, sie endete aber bereits mit einer langen Lunte. Und mit der gestrigen Tageskerze stehen die Zeichen nun auf eine deutliche Gegenbewegung. Der starke Rückgang der Inflation dürfte dazu beigetragen haben.

Ich gehe nun davon aus, dass der Bund-Future nun vorerst sowohl im übergeordneten als auch im kurzfristigen Abwärtstrendkanal verbleiben wird (hell- bzw. dunkelrot im Chart). Trades dürften sich hierauf aber nicht lohnen, weil die Handelsspanne zu klein ist. Hier müsste man schon mit viel Kapitaleinsatz oder hohem Hebel und somit viel Risiko agieren, um nennenswerte Gewinne innerhalb der Trendkanäle zu erzielen.

Zins- und Wachstumsunterschiede lasten auf dem EUR/USD

Während man bei der EZB weitere Leitzinsanhebungen ausschließen kann, ist dies bei der US-Notenbank (Fed) noch nicht der Fall. Und das dürfte aktuell auch der Hauptgrund für die deutliche Schwäche des EUR/USD sein (siehe dazu auch vorgestrige Börse-Intern).

Ein weiterer Grund ist, dass sich die Euro-Wirtschaft nach wie vor schwächer entwickelt als die US-Konjunktur. Derzeit herrscht Stagflation, es droht aber das erneute Abrutschen in eine leichte Rezession. Auch deshalb wird die EZB wohl vorerst keine Leitzinsanhebung mehr vornehmen, zumal die jüngste erst in einigen Monaten in der Wirtschaft ankommen wird.

US-Wirtschaft trotz massiver Zinsanhebungen robust

Derweil erweist sich die US-Wirtschaft trotz der historisch schnell gestrafften Geldpolitik nach wie vor als erstaunlich robust. Von der befürchteten und durch die inverse Zinsstrukturkurve angedeuteten Rezession ist immer noch weit und breit nichts zu sehen. Stattdessen sieht es aktuell nach einer sehr weichen Landung der Konjunktur aus.

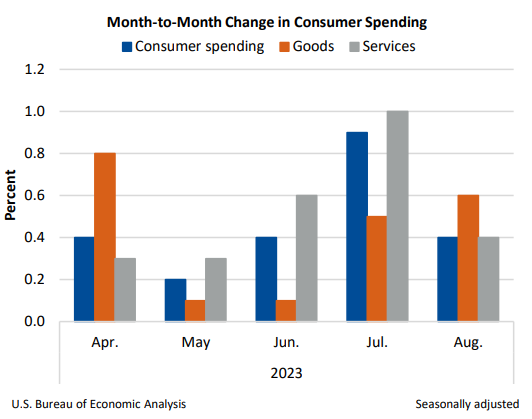

Gestern wurde zum Beispiel gemeldet, dass sich die US-Verbraucher trotz Inflation auch im Sommer ausgabenfreudig gezeigt haben. Sie steigerten ihre Ausgaben im August um 0,4 % zum Vormonat, nach einem Plus von sogar 0,9 % im Juli.

Auch wenn ein Teil des Anstiegs auf höhere Preise zurückzuführen ist, macht der private Konsum, der eine tragende Säule der US-Wirtschaft ist, da er mehr als zwei Drittel zum Bruttoinlandsprodukt (BIP) beisteuert, derzeit keine Sorgen.

Die Fed kann daher durchaus im laufenden Jahr noch eine weitere Zinsanhebung vornehmen, zumindest aber den Leitzins noch eine ganze Weile auf hohem Niveau halten. Die Zinsdifferenz zwischen der Eurozone und dem Dollarraum wird daher auf absehbare Zeit auf dem aktuellen Niveau bleiben oder sogar noch zulegen. Dementsprechend ist der Dollar aktuell attraktiver als der Euro (siehe dazu auch „Am Devisenmarkt ist die Renditedifferenz entscheidend“). Und das erklärt die aktuelle EUR/USD-Schwäche.

Allerdings zeigen sich auch hier aktuell Signale für eine deutliche Gegenbewegung. Das Tief vom 8. Januar bei 1,0482 USD hat gehalten und die alte horizontale Unterstützung bei 1,0518 USD wurde schnell zurückerobert. Ich könnte mir daher statt der Aufwärtstendenz (grüner Trendkanal noch eine große Seitwärtsbewegung (gelbes Rechteck) vorstellen. Denn die Zinsdifferenz dürfte nach dem Kursrutsch von fast 1,13 auf unter 1,05 USD inzwischen ausreichend eingepreist sein.

In der Börse-Intern-Ausgabe vom 17. August hatte ich geschrieben: „… wer den Analysen hier im kostenlosen Newsletter gefolgt ist, hat am oberen Ende der Range einen Long-Trade mit Gewinn beendet (siehe „Wieder übertriebene Zinsspekulationen“). Und nun könnte es sich (bald) anbieten, diesen Trade auf einem niedrigeren Niveau und somit zu günstigeren Kursen zurück ins Depot zu holen.“ Ich denke jetzt könnte man eine neue Long-Position wagen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)