Am Devisenmarkt ist die Renditedifferenz entscheidend

Am Devisenmarkt ist die Renditedifferenz entscheidend

von Sven Weisenhaus

Erst vorgestern hatte ich erneut berichtet, dass in Japan die Sorge umgeht, die Exporte könnten nachlassen und das Wirtschaftswachstum daraufhin im Falle einer weiterhin schwachen Binnennachfrage geringer ausfallen (siehe „USD/JPY-Short – Wann geht der Kursverfall des Yen zu weit?“ – und das dazugehörige Youtube-Video finden Sie hier: https://www.youtube.com/shorts/MaRWiywzzkU). Prompt wurde gestern gemeldet, dass Japans Exporte im Juli erstmals seit fast zweieinhalb Jahren zurückgegangen sind. Die Ausfuhren sanken im Vergleich zum Vorjahresmonat um 0,3 %.

Analysten hatten allerdings sogar mit einem Minus von 0,8 % gerechnet, nachdem die Ausfuhren Im Vormonat noch um 1,5 % gestiegen waren. Die Exportdaten aus Japan waren damit zwar besser als erwartet, sie fielen aber dennoch auf den niedrigsten Stand seit 2021.

China schwach, USA stark

Grund dafür ist vor allem eine schwache Nachfrage aus China. Die Lieferungen an Japans größten Handelspartner sanken um 13,4 %, nachdem sie im Juni bereits um 10,9 % zurückgegangen waren. Diese Entwicklungen passen zu den derzeit schwachen chinesischen Konjunkturdaten.

Die Lieferungen in die USA, Japans wichtigstem Verbündeten, stiegen dagegen im vergangenen Monat um 13,5 % gegenüber dem Vorjahr und erreichten damit den höchsten Stand aller Zeiten. Im Vormonat hatten sie um 11,7 % zugelegt. Diese Daten passen zu der überraschend robusten US-Wirtschaft.

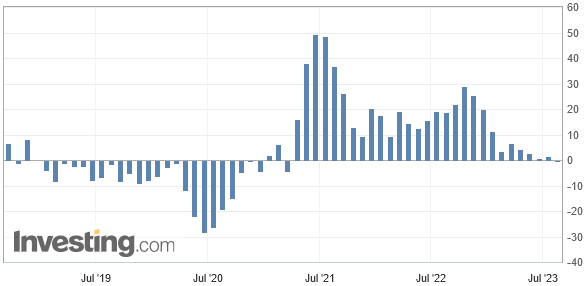

Die japanischen Importe sanken derweil im Juli um 13,5 %. Das ist zwar weniger stark als von Experten mit -14,7 % erwartet, dennoch passt dieses Minus zur schwachen Binnennachfrage, die mit Blick auf die folgende Grafik schon seit Ende 2022 ein zunehmendes Problem darstellt.

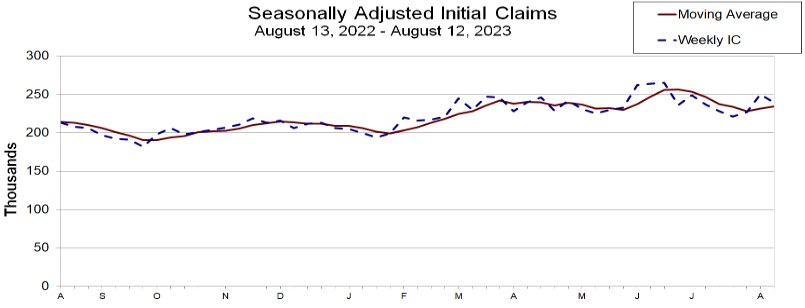

Wie robust die US-Wirtschaft im Gegensatz dazu ist, haben vorgestern erst wieder neue Daten vom Immobilienmarkt und dem produzierenden Gewerbe gezeigt. Die gesamte Produktion – Industrie, Versorger und Bergbau zusammen – legte um 1,0 % zum Vormonat zu. Experten hatten lediglich mit einem Zuwachs von 0,3 % gerechnet. Und die gestrigen Erstanträge auf Arbeitslosenhilfe (239.000) blieben unauffällig und deuten damit auf einen weiterhin soliden US-Arbeitsmarkt hin.

(Quelle: Department of Labor)

Angesichts dieser Daten fühle ich mich in der Einschätzung bestätigt, dass die Bank of Japan, wenn überhaupt, nur sehr langsam von ihrer expansiven Geldpolitik abrücken kann, und der Kursverfall des Yen daher womöglich vorerst nur mit Interventionen am Devisenmarkt gestoppt werden kann.

Auch China interveniert am Devisenmarkt

Übrigens hat auch China jüngst am Devisenmarkt interveniert. Laut Medienberichten, die sich auf Insider beziehen, haben große Banken im chinesischen Staatsbesitz in dieser Woche aktiv US-Dollar auf den Devisenmärkten verkauft, um den Yuan zu stützen. Denn aufgrund der wirtschaftlichen Probleme der zweitgrößten Volkswirtschaft der Welt und der deshalb beschlossenen Leitzinssenkungen der Zentralbank des Landes hat der Yuan seit Mitte Januar bereits um rund mehr als 8,5 % zum US-Dollar abgewertet.

Dadurch wurde gestern fast wieder das Tief vom November vergangenen Jahres erreicht. Marktbeobachtern zufolge hat China daher in den vergangenen Wochen bereits wiederholt versucht, den Währungsverfall zu bremsen.

Am Devisenmarkt ist die Renditedifferenz entscheidend

Doch dies ist aktuell ein Kampf gegen Windmühlen. Denn wahrscheinlich wird die chinesische Notenbank auch nach den jüngsten Zinssenkungen (siehe „Schon wieder belasten schwache Daten aus China den Markt“) ihre Geldpolitik noch weiter lockern, um der Wirtschaft stärker zu helfen, auch wenn das den Druck auf die Landeswährung weiter erhöhen wird. Sie kündigte gestern bereits an, entschlossen gegen eine zu starke Veränderung des Yuan-Wechselkurses vorgehen zu wollen, zugleich fasste sie aber den Beschluss, angesichts der Turbulenzen auf dem Immobilienmarkt ihre dahingehende Geldpolitik anzupassen.

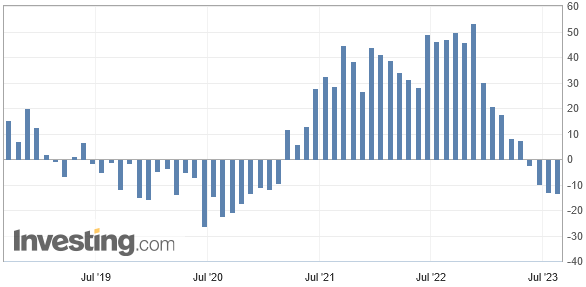

Derweil kann die US-Notenbank dank einer robusten heimischen Wirtschaft den Leitzins oben halten oder gar weiter anheben, um die Inflation weiter zu bekämpfen. Und in der Folge dieser Unterschiede hat sich laut einem Reuters-Bericht die Renditedifferenz zwischen 10-jährigen chinesischen Staatsanleihen und US-Staatsanleihen mit gleicher Laufzeit in dieser Woche so stark ausgeweitet wie seit 16 Jahren nicht mehr. Die Wechselkursentwicklung ist die logische Konsequenz. Denn Anleger ziehen ihr Geld angesichts sinkender Zinsen aus China bzw. dem Yuan ab, um es zu höheren Zinsen in den USA bzw. im US-Dollar anzulegen.

USA stark, Eurozone schwach

Und so erklärt dieser Marktmechanismus auch die aktuellen Kursrückgänge beim EUR/USD. Die anhaltend starke US-Wirtschaft und leicht über den Erwartungen liegende (Import-)Preisdaten haben die Zinsen in den USA jüngst steigen lassen. Die am Markt vielbeachtete Rendite der 10-jährigen Staatsanleihen kletterte sogar über das Hoch vom Oktober 2022.

Dagegen zeigt sich die Euro-Wirtschaft weiterhin relativ schwach. Das macht den Dollar gegenüber dem Euro attraktiver – der EUR/USD sinkt.

Nach einem Fehlausbruch aus dem aktuellen Aufwärtstrendkanal (siehe roter Kreis) befindet sich der Wechselkurs wieder auf dem Weg zum unteren Ende der Handelsspanne (grün).

Diese Kursentwicklung kann uns recht sein, denn wer den Analysen hier im kostenlosen Newsletter gefolgt ist, hat am oberen Ende der Range einen Long-Trade mit Gewinn beendet (siehe „Wieder übertriebene Zinsspekulationen“). Und nun könnte es sich (bald) anbieten, diesen Trade auf einem niedrigeren Niveau und somit zu günstigeren Kursen zurück ins Depot zu holen.

Auf den CNY/USD würde ich dagegen nicht traden. Hier hat mir Chinas Staatsmacht etwas zu viel die Finger im Spiel. Aber mit dem EUR/USD und dem USD/JPY hat man ja sehr gute alternative Handelsmöglichkeiten am Devisenmarkt.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)