Abschied von einem beliebten Indikator

Inhaltsverzeichnis

Abschied von einem beliebten Indikator

Sehr verehrte Leserinnen und Leser,

bevor wir zu unserem Update zum Verfallstag kommen (siehe nächster Artikel) ein kurzer Blick auf einen „beliebten“ Indikator, der in unregelmäßigen Abständen in den Medien immer wieder Aufmerksamkeit auf sich zieht.

Die Margin Debt – ein Menetekel für die Aktienbörsen?

Es geht um die Wertpapierkredite an den US-Börsen. Sie haben in den vergangenen Wochen und Monaten immer wieder neue Hochs erreicht, was in einigen Finanzmedien zum Teil mit dramatischem Unterton erwähnt wurde.

Es gibt verschiedene Darstellungen für diesen Indikator. Man kann einfach die Werte des Kreditvolumens nehmen, wie sie in der offiziellen Statistik angegeben werden (die sogenannte „Margin Debt“). Das ist aber eine „ewig“ steigende Kurve, die für keine Interpretation geeignet scheint – außer, um sie als „Crash-Indikator“ zu missbrauchen.

Wie man es auch dreht und wendet…

Man kann diese Margin Debt aber auch gegen die Cash-Bestände verrechnen, was einen deutlich anderen Verlauf ergibt – und vermeintlich eine bessere Interpretation ermöglicht. Doch nach reiflicher Überlegung bin ich zu dem Schluss gekommen, dass beide Varianten nutzlos sind.

Die Gründe dafür sind recht simpel: Zum einen erhält man die Daten nur mit mehrwöchiger Verspätung und zum anderen ist aus meiner Sicht der kausale Zusammenhang ein anderer als oft suggeriert.

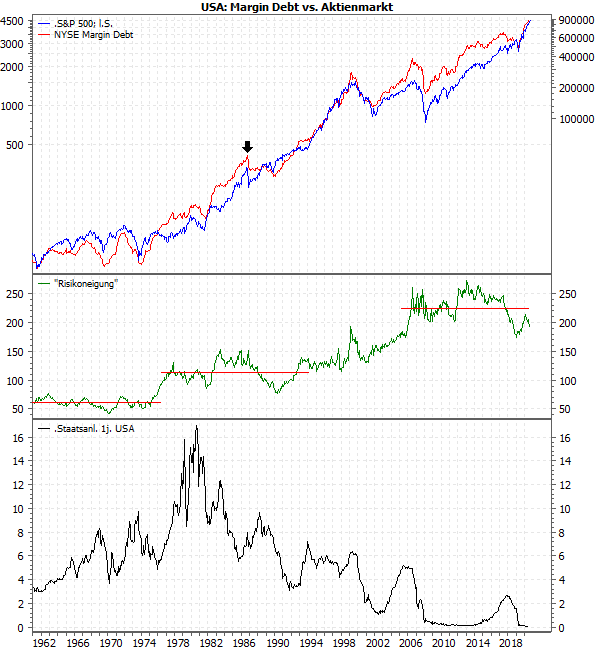

So folgen meiner Meinung nach nicht die Kurse dem Wertpapierkrediten, sondern das Volumen dieser Kredite den Kursen. Das wird am deutlichsten, wenn man einen Blick auf die „reine“ Margin Debt im Vergleich zum Kursverlauf am Aktienmarkt, z.B. in Form des S&P 500 wirft (siehe folgender Chart).

Quellen: NYSE, FINRA, MarketMaker mit Daten von VWD, eigene Berechnungen

Wer ist Henne und wer ist Ei?

Zu den beiden Kurven im oberen Chartteil muss ich gar nicht viel sagen. Es ist offensichtlich, dass sie nahezu deckungsgleich sind. Mathematisch ergibt sich eine Korrelation von sagenhaften 97,8 %. Das ist de facto eine Kausalität. Die Frage ist nur: Wer ist Henne und wer ist Ei?

Ist es wahrscheinlich, dass die Anleger aufgrund der Höhe der Wertpapierkredite ihre Kauf- und Verkaufsentscheidungen fällen? Natürlich nicht, denn diese Zahlen gibt es nur einmal monatlich und dann erst mit wochenlanger Verspätung. Obwohl es bereits Mitte September ist, sind aktuell nur die Werte bis Juli verfügbar. Die Zahlen hinken also mindestens 6 Wochen hinterher!

Es sind also Vergangenheitswerte. Und wenn wir über die Werte zum Bruttoinlandsprodukt (BIP) sagen, dass sie für die Märkte bedeutungslos sind, weil sie a) aus der Vergangenheit stammen und b) mit Verspätung gemeldet werden, dann müssen wir die gleiche Konsequenz auch für die Wertpapierkredite zeigen. (Die BIP-Zahlen kommen übrigens „nur“ mit 4-wöchiger Verspätung, sind also deutlich schneller als die der Wertpapierkredite…)

Ein nutzloser Indikator

Dennoch folgen die Kredite dem Kursverlauf. Wenn die Anleger – die ja täglich handeln – den Wertpapierkrediten eine Bedeutung beimessen würden, dann hätten sie hellseherische Fähigkeiten. Denn sie müssten nicht nur 6 Wochen warten, bis sie den Wert des Vorvormonats erfahren, sondern auch erahnen, wie die Werte des vergangenen und des laufenden Monats ausfallen werden. Sonst könnten sie schließlich nicht die Kurse entsprechend bewegen.

Also beeinflussen eventuell die Kurse die Höhe der Kredite? Natürlich, und dieser Mechanismus wird in den einschlägigen Artikeln dazu auch stets ausführlich beschrieben: Fallende Kurse setzen die kreditgehebelten Depots der Spekulanten unter Druck, es kommt der berüchtigte Margin Call, Wertpapiere müssen verkauft werden, um die Kredite zu decken, die dadurch reduziert werden.

Und je stärker die Kurse fallen, desto mehr Druck entsteht auf die Kredite, die dadurch – wie man sieht – faktisch 1 zu 1 mit den Kursen fallen. Umgekehrt ist es genauso: Wenn die Kurse steigen, dann haben die Spekulanten mehr Reserve für weitere Kredite – die sie dann offensichtlich auch nutzen.

Wenn aber die Kurse die Kredite bestimmen, dann ist dieser Signalgeber für die Kursvorhersage nutzlos, denn es ist ja ein nachfolgender Indikator.

Was sagt die Margin Debt über die Risikoneigung der Anleger?

Und auch die Zinsen (siehe unterer Chartteil) spielen dabei offenbar keine Rolle – die Wertpapierkredite stiegen tendenziell sowohl bei steigenden als auch fallenden Zinsen. Und die Rückschläge sind stets in ähnlicher Größenordnung – egal, ob das Volumen der Wertpapierkredite hoch oder niedrig ist.

Wenn man diesem Indikator etwas abgewinnen will, dann dass man daraus eine „Risikoneigung“ errechnen kann, indem man die Höhe der Wertpapierkredite ins Verhältnis zum Kurs des S&P 500 setzt (siehe grüne Kurve im mittleren Chartteil).

Dabei erkennt man, dass diese „Risikoneigung“ in den vergangenen fast 60 Jahren in langen Phasen weitgehend konstant war, also um einen Mittelwert schwankte (siehe rote Linien). Dazwischen kam es immer wieder zu mehr oder weniger ausgeprägten Phasen von Anstiegen, so dass die „Risikoneigung“ mit der Zeit zunahm.

Inzwischen ist diese „Risikoneigung“ der Anleger erneut seit ca. 15 Jahren relativ konstant, wobei sie seit 2018 sogar wieder gefallen ist. Allerdings ist auch diese Betrachtung wenig hilfreich für die Markteinschätzung, denn diese Berechnung kann ebenfalls erst mit rund 6-wöchiger Verspätung angestellt werden.

Ein Crash-Indikator, der niemals einen Crash auslöste

Was bleibt also unter dem Strich? Steigende bzw. fallende Kurse geben den Spekulanten mehr oder weniger „Munition“ in Form von Wertpapierkrediten, und die nutzen sie auch. Und die Wertpapierkredite sind zweifellos ein Treiber größerer Kursrückgänge – schließlich verstärken alle Verkäufe eine laufende Abwärtsbewegung, auch wenn sie „nur“ getätigt werden, um Kredite zu decken.

Aber dieser Mechanismus wirkt schon seit mehr als 60 Jahren. Jede Baisse, jede größere Korrektur oder längere Konsolidierung führen wir auf andere, rationale Ursachen zurück, z.B. die Ölkrise in den 1970er Jahren, die Baisse nach dem Platzen der Dotcom-Blase oder die Finanzkrise.

Selbst für den „unerklärlichen“ Crash 1987 hat bisher noch niemand die Wertpapierkredite verantwortlich gemacht, die just im September 1987 – also am Vorabend des Crashs im Oktober – ein neues Allzeithoch erreichten (siehe Pfeil). Allerdings wusste das zum Zeitpunkt des Crashs noch niemand…

Effekthascherei statt seriöser Information

Aber ein Indikator, dessen Daten erst mit langer Verzögerung vorliegen und der selbst im Nachhinein noch niemals für starke Kurseinbrüche verantwortlich gemacht wurde, kann doch kein Crash-Indikator sein!

Es ist daher aus meiner Sicht Unfug, mit jedem neuen Rekordstand der Wertpapierkredite eine Gefahr für die Aktienmärkte heraufzubeschwören. Dann kann man tatsächlich auch gleich jedes neue Allzeithoch an der Börse als Gefahr statt als Chance ansehen (was oft auch geschieht – siehe „Keine Angst vor hohen Kursen!") –, schließlich steigen beide Kurven meist gemeinsam.

Und weil ich mich nicht auf dieses effekthascherische Niveau herablassen möchte, werde ich diesen „Indikator“ auch in Zukunft nicht weiter beachten.

Update zum Verfallstag

Das Update zum Verfallstag lässt sich kurz halten: Es gab gegenüber der Vorwoche keine wesentlichen Änderungen in der Positionierung an der Terminbörse. Nur durch den Kursverlauf der vergangenen Tage gibt es eine leichte Anpassung der Szenarien:

Keine wesentlichen Veränderungen im Verfallstagsdiagramm

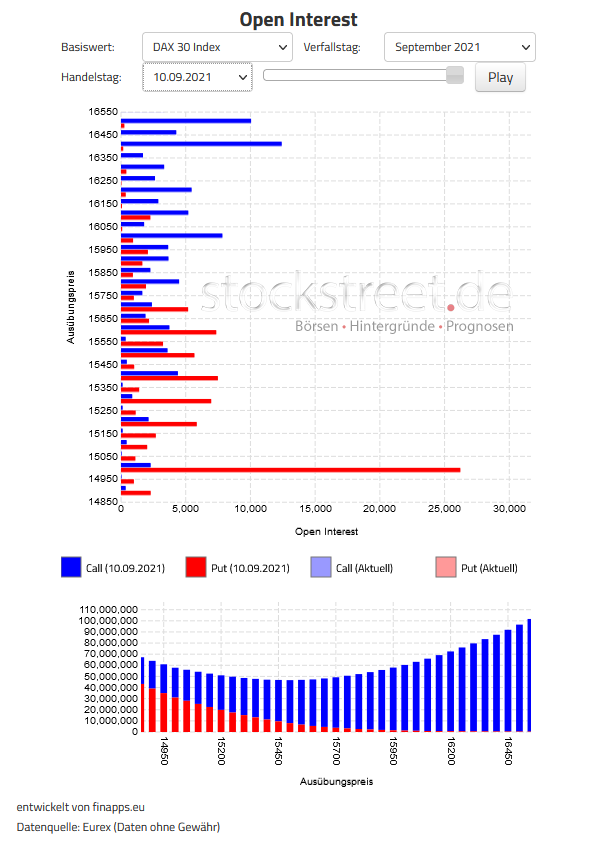

Hier zunächst das aktuelle Verfallstagsdiagramm:

Die auffälligste Änderung ist, dass die große Call-Position (blaue Balken) bei 16.400 Punkten deutlich geschrumpft ist. Doch das dürfte für die Kursbewegungen bis zum Verfallstermin am Freitag keinen Effekt haben: Durch den Rückfall in der Vorwoche ist es unwahrscheinlich, dass der DAX in der verbleibenden Zeit auf ein Niveau steigt, auf dem diese Position eine Wirkung entfaltet.

Sonst gab es nur unbedeutende Änderungen, so dass die generelle Konstellation unverändert bleibt: Fallende DAX-Kurse würden den Stillhaltern tendenziell entgegenkommen, denn das theoretische Abrechnungsoptimum liegt bei 15.450 Punkten (und damit nahezu unverändert im Vergleich zur Vorwoche).

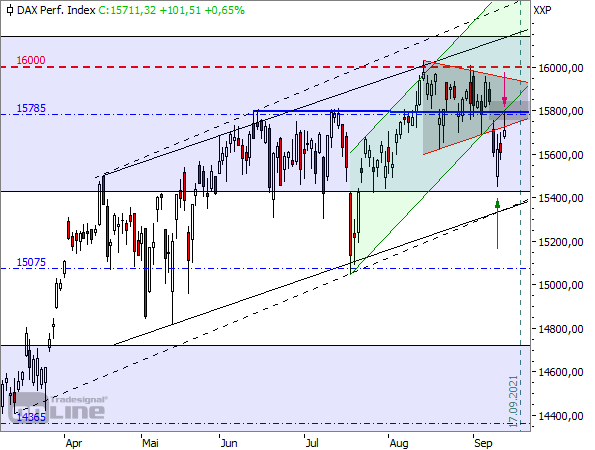

Bearishe Signale von der Charttechnik

Durch die Kursbewegungen der Vorwoche ist es aber wahrscheinlicher geworden, dass der DAX dieses Niveau erreicht. Bereits am vergangenen Donnerstag testete er im Tief diese Marke (und damit de facto wie erwartet auch die Unterkante des blauen Rechtecks; siehe grüner Pfeil).

Durch den Rückfall wird es für die Bullen nun schwer, den Kurs wieder zurück an die 15.800er Marke oder gar höher zu treiben:

Gestern haben sie es zwar kurzzeitig geschafft, aber die Stillhalter und Bären drückten den Kurs bis zum Handelsschluss wieder unter das graue Dreieck (siehe roter Pfeil). Der Rückfall aus dem symmetrischen Dreieck und der gestrige gescheiterte Wiedereroberungsversuch sind generell bearishe Zeichen, welche die Schwäche der Bullen offenbart haben. Kurzfristig wirkt nun wieder die Unterkante des Dreiecks als Widerstand gegen eine Erholung des DAX.

Die Szenarien bis zum Verfallstag bleiben nahezu unverändert

Aus Sicht der Stillhalter wäre ein Abrechnungskurs von 15.800 Punkten oder darunter weiterhin eine sehr gute Lösung. Und bisher sieht es nicht so aus, als könnten die Bullen eine Dynamik entfalten, welche die Kurse über dieses Niveau hievt.

Die Stillhalter können den Kurs also weiterhin pendeln lassen und dürften erst bei einem erneuten Anstieg eingreifen. Daher ist zu erwarten, dass der DAX bis zum Verfallstermin bestenfalls weiter seitwärts läuft.

Zu den Alternativen: Deutlich wahrscheinlicher als ein weiterer Anstieg ist nun ein erneuter Rückfall in Richtung 15.450 Punkte bzw. Rechteckkante. Das dürfte aber vor allem von der Richtung abhängen, welche die US-Indizes in den nächsten Tagen einschlagen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)