Ein defensives Depot outperformt die Märkte

Sehr verehrte Leserinnen und Leser,

letzte Woche verfehlte das Musterdepot meiner Stockstreet Investment Strategie nur knapp ein neues Allzeithoch. Dies soll jetzt aber kein Loblied auf meinen Börsendienst werden. Denn dieser Erfolg dürfte auch für Sie interessant sein, wenn Sie kein Leser der Stockstreet Investment Strategie sind oder werden.

Erfolg, wo er nicht sein dürfte

Natürlich werden sich meine Leser über den steilen Anstieg des Depots gefreut haben. Damit ist aber leider auch eine schlechte Nachricht verbunden, die womöglich alle Börsianer betrifft. Etwas stimmt derzeit nämlich nicht an den Märkten: So hätte unser Musterdepot nicht so gut laufen oder die jüngsten Marktbewegungen hätte es so nicht geben dürfen. Beides zusammen passt einfach nicht.

Eigentlich habe ich mich also mit meiner Markteinschätzung geirrt. Ich ging nicht davon aus, dass der NASDAQ 100 nach den diversen Fehlausbrüchen in den vergangenen Monaten einen nachhaltigen Ausbruch nach oben schaffen würde und rechnete maximal mit einer Seitwärtsbewegung. Deshalb richteten wir uns in der Stockstreet Investment Strategie seit Monaten sehr defensiv aus mit Werten aus nichtzyklischen Sektoren, „langweiligen“ Dividendenaktien und der Aufstockung einiger Anleihen-ETFs. Sogar die Hälfte unseres NASDAQ100-ETFs hatten wir vor einiger Zeit abgestoßen.

Aber der NASDAQ 100 blieb nicht nur standhaft, er ignorierte einige kritische Fehlausbrüche und stieg in der vergangenen Woche sogar bis 7.500 Punkte. Eine derartige Stärke von (risikoreicheren) Technologiewerten im NASDAQ 100 deutet normalerweise daraufhin, dass auch die (riskanteren) zyklischen Werte nachziehen werden. Somit hätte ich mit meiner defensiven Strategie also vollends scheitern müssen.

Das passt nicht zusammen

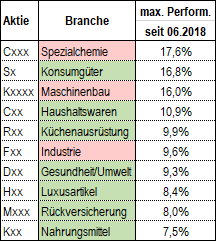

Jedoch geschah genau das Gegenteil. Dazu einmal die Erfolgsbilanz unserer Aktien seit den jüngsten Zwischentiefs Ende Juni:

Es ist natürlich klasse, dass zehn Aktien unseres Portfolios einen stärkeren Anstieg innerhalb eines Monats hingelegt haben als die breite Masse der großen Indizes. In die Liste hätten es überhaupt nur der Schweizer SMI (+9,7 %) und eben der NASDAQ 100 (+8,1 %) geschafft.

Doch bei sieben dieser zehn Aktien handelt es sich um klassische defensive Werte (grün). Als einer von den drei zyklischen Aktien (rot) steht der Maschinenbauer zudem nur wegen einer Sondersituation in diese Liste.

Fünf von diesen zehn starken Aktien markierten mit ihrem jüngsten Anstieg sogar ein neues Allzeithoch. Bemerkenswert dabei ist, dass davon nur zwei Aktien zu den zyklischen Branchen gehören und unter den beiden auch der genannte Sonderfall ist. Damit handelt es sich bei den drei anderen um reine Defensivaktien!

Spiegelbild der Marktlage

Doch wieso ist das so bedeutsam? Die aktuelle Stärke der Technologiewerte ist offenbar Ausnahme, wenngleich sie weltweit auftritt. So reihen sich neben dem NASDAQ 100 auch der TecDAX (+13,1 %) und der entsprechende europäische Branchenindex (+7,9 %) zu den jüngsten Outperformern ein. Nur die (defensiven!) Gesundheitssektoren in den USA und in Europa sowie der amerikanische Banken- und Versicherungssektor legten seit den jüngsten Zwischentiefs im Juni vergleichbar stark zu wie die Technologiewerte.

Und auch weitere defensive Sektoren, wie Versorger, Handel, Konsumgüter und Nahrungsmittel können mit einer höheren Steigerung aufwarten als die marktbreiten Indizes, die wiederum vor vielen zyklischen Sektoren positioniert sind. Doch auch ein paar Zykliker wie Industrie, Chemie oder auch Energie kamen zuletzt immer mehr in Fahrt.

Somit handelt es sich bei der obigen Übersicht unseres Musterdepots der Stockstreet Investment Strategie nicht um ein zufälliges Bild. Viel mehr spiegelt es die momentane Marktlage wieder. Und genau das ist die Krux für Sie als Anleger: Die Rally mit ihrem vermeintlichen Neustart steht bereits auf wackligen Füßen, wenn die Börsianer jetzt schon das Risiko scheuen. Es gilt also entsprechend vorsichtig zu sein.

Update zur Sektorrotation in den USA

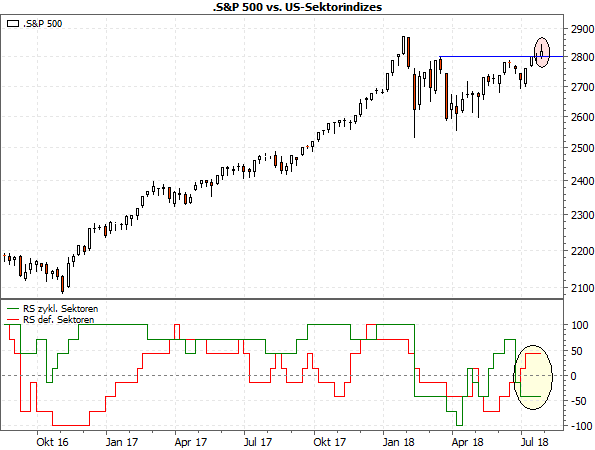

Diese Konstellation beschrieb ich zudem vor drei Wochen an dieser Stelle. Zu jener Zeit zeigte ich Ihnen einen Chart zur Rotation von zyklischen und defensiven Branchen in den USA. Dazu das Update:

(Quelle: MarketMaker)

Wie Sie sehen, gab es keine Veränderung an der relativen Stärke der defensiven und der relativen Schwäche der zyklischen Sektoren (siehe gelbe Ellipse im unteren Chartteil). Die Mehrzahl der defensiven Sektoren performt weiterhin besser als der S&P 500 (rote Kurve) und die Mehrzahl der zyklischen Sektoren schlechter (grüne Kurve).

Zwar schaffte es der S&P 500 (oberer Chartteil) in der Vorwoche die wichtige 2.800-Punkte-Marke (blaue Linie) zu durchbrechen, auf Wochenbasis formte sich aber sogleich eine potenziell bearishe Umkehr-Kerze (siehe rote Ellipse). Dazu kommt, dass auch der NASDAQ 100 mit seinem starken Rückfall am Freitag wieder ein kurzfristig bearishes Signal gab.

Es hat sich nichts geändert

Am Fazit vor drei Wochen hat sich also nichts geändert: Sollte sich das Risikoverhalten der Börsianer, gemessen an den Branchenfavoriten, nicht an die Kursentwicklung anpassen, muss man höchste Vorsicht walten lassen. Denn dann könnte die vermeintliche neue Rally vorbei sein, bevor sie überhaupt gestartet ist.

Zumal es möglicherweise ein weiteres Fehlsignal im NASDAQ 100 gibt. Bislang konnten die Fehlsignale in diesem Jahr per Saldo zwar keinen großen Schaden verursachen, doch irgendwann ist ein solches Fehlsignal das letzte vor einem größeren Rückschlag. Die Bullen sollten sich also lieber in Acht nehmen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)