Wie groß wird der Vola-Impuls?

Sehr verehrte Leserinnen und Leser,

wie ist denn so Ihre Stimmung? Also nicht, was die Börse betrifft, sondern ganz allgemein. Meine hat sich gerade wieder aufgehellt – vor allem dank der ersten sonnigen Tage seit Langem. Aber wenn die Sonne nun mehrere Wochen ununterbrochen brennen würde (was laut Wetterbericht aber vorerst nicht droht), könnten Sie mich über die Hitze stöhnen hören.

Wie Sie Stimmungswerte „lesen“ sollten

Stimmungsschwankungen gehören also zum Leben. Warum sollte es an der Börse anders sein? Auch hier ändert sich die Stimmung immer wieder – wenn auch nicht mit dem Wetter, sondern mit den Kursen.

Stimmungsanalyse kann aber ein mühsames Geschäft sein, vor allem, wenn man versucht, jeden Ausschlag in die eine oder andere Richtung zu bewerten. Dazu sind die Stimmungswerte einfach zu volatil. Hier gilt, was auch für viele andere Indikatoren gilt: Einem einzelnen Datenpunkt darf man niemals zu viel Gewicht beimessen; vielmehr geht es um die übergeordneten Trends und deren mögliche Wendepunkte.

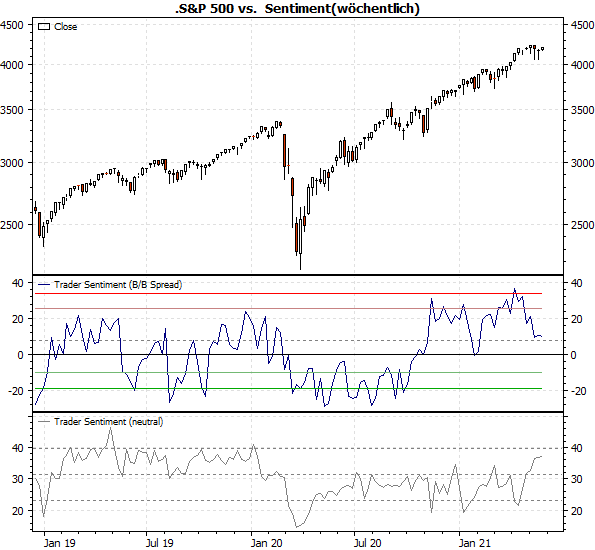

Dazu der folgende Chart:

Quellen: AAII, MarketMaker mit Daten von VWD

Hier habe ich dem Kursverlauf des S&P 500 das AAII-Sentiment (= Anteil der Bullen – Anteil der Bären; siehe mittlerer Chartteil) und separat den Anteil der Unentschlossenen (= neutral; siehe unterster Chartteil) gegenübergestellt.

Einige auffällige Muster

Wie gesagt, die Sentiment-Kurven schwanken zum Teil wild hin und her. Aber fällt Ihnen trotzdem ein Muster auf?

Ich will Sie nicht lange auf die Folter spannen: Auffällig ist z.B. die lange Phase bearisher Stimmung seit dem Corona-Crash im März 2020. Sie hielt ganze 34 Wochen – ein historischer Rekord (siehe Börse-Intern vom 21.09.2020). Seitdem haben die Bullen die Oberhand, und das auch schon wieder in 30 von 31 Wochen. Das ist ebenfalls ein historisch hoher Wert, der bisher nur 8-mal überboten wurde.

Ein anderes auffälliges Phänomen ist, dass es 2019 relativ viele unentschlossene Anleger gab, welche die graue Neutral-Kurve im unteren Chartteil fast ununterbrochen über dem historischen Mittelwert (mittlere gestrichelte Linie) hievten.

Seit dem Corona-Crash hat sich dieses Bild jedoch ins komplette Gegenteil verkehrt: Seitdem sehen wir verhältnismäßig wenige Unentschlossene (die Kurve verläuft fast durchgehend unter der Mittellinie). Das Verblüffende dabei ist, dass der Anteil der Unentschlossenen auch dann faktisch unverändert blieb, als die Stimmung im Oktober 2020 von bearish auf bullish umschlug. Mit anderen Worten: Die Bären sind damals mit wehenden Fahnen und auf einen Schlag ins Bullenlager gewechselt.

Große Unentschlossenheit – droht nun Gefahr?

Umso auffälliger ist der jüngste Anstieg der grauen Neutral-Kurve. Sie überstieg zum ersten Mal seit 70 Wochen die 37%-Marke. Das ist die viertlängste Periode seit 1987, in der die Anleger so eindeutig Farbe bekannten – also ebenfalls ein historisch hoher Wert!

Gewöhnlich gilt ein hoher Anteil an Unentschlossenen als Unsicherheitsphase an der Börse, die damit vor einer Richtungsentscheidung steht. Nun haben wir gesehen, dass 2019 der Anteil an Unentschlossenen fast permanent überdurchschnittlich war. Dann ist natürlich die Aussagekraft der hohen Werte gleich Null – es kann ja schließlich nicht dauernd Richtungswechsel geben.

Aber wenn nach längerer Zeit – in diesem Fall also 70 Wochen – die Neutralkurve wieder spürbar steigt, dann gibt es dafür womöglich einen Grund. Und vermutlich müssen Sie jetzt nicht lange nachdenken, sondern können sofort einige mögliche Gründe nennen (z.B. jene, die wir hier in der Börse-Intern seit Monaten mehrfach genannt haben): Zins- und Inflationsängste, Überbewertung, überkaufte Aktienmärkte, eine bevorstehende Abkehr von der ultralockeren Geldpolitik usw.

Was uns die Historie zeigt

Ich habe daher mal untersucht, wie sich die Aktienmärkte nach einem solchen Anstieg der Neutral-Kurve des AAII-Sentiments entwickelt haben. Um wenigstens ein paar mehr Fälle zu berücksichtigen, habe ich die Pause, in der die Neutral-Werte niedrig waren, auf 26 Wochen, also ein halbes Jahr, verringert. Als Schwellwert für das Aufkommen einer Unentschlossenheit habe ich aber einen neutralen Wert die 37 % belassen (der auch in der Vorwoche überschritten wurde).

Das war seit 1990 10-mal der Fall. Und die Kursreaktionen nach diesem „Neutralitätsimpuls“ waren durchaus unterschiedlich. Nachfolgend mal 4 Beispiele:

Sie sehen hier jeweils den Kursverlauf 65 Handelstage (ca. 3 Monate) vor und 150 Handelstage (ca. 7 Monate) nach dem Neutralitätsimpuls (senkrechte Linien). Mitunter kam es praktisch sofort zu einem Anstieg der Volatilität (meist durch einen Kurseinbruch, wie 2003, 2004 und 2013), manchmal stiegen die Kurse zuvor noch ein Stück, wie 2005, 2010, 2011 und 2019, mitunter gab es auch gar keine merkliche Korrektur, sondern die Kurse stiegen einfach weiter (1990, 2017). Eine wirkliche Ausnahme ist das Jahr 2015, als eine zähe Seitwärtsbewegung folgte und ein Einbruch erst knapp 7 Monate später erfolgte.

Die übergeordnete Perspektive

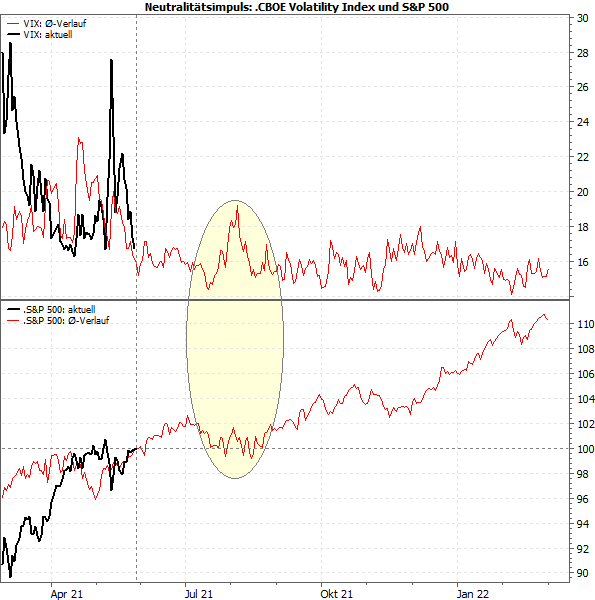

Wie sieht das Bild nun aus übergeordneter Perspektive aus? Dazu habe ich die mittleren Verläufe des Volatilitäts-Index der US-Börse und des S&P 500 für die genannten 10 Fälle eines „Neutralitätsimpulses“ berechnet (siehe folgender Chart).

Quellen: AAII, MarketMaker mit Daten von VWD, eigene Berechnungen

Dargestellt sind hier 65 Handelstage vor dem Neutralitätsimpuls (senkrechte Linie) und 200 Tage danach. Auffallend ist zunächst, dass dem Neutralitätsimpuls eine höhere Volatilität vorausgeht als im Zeitraum danach. Die Anleger sind also nicht verunsichert, weil sie etwas „Schlimmes“ erwarten, sondern weil sie durch die jüngsten Kursschwankungen zermürbt sind!

Das ist ein wichtiger Punkt, um den folgenden Verlauf zu verstehen: Zwar folgt im Mittel nach ca. 2 Monaten tatsächlich ein Volatilitätsimpuls, der auch mit einer kleineren Korrektur einhergeht (siehe gelbe Ellipse), aber danach geht die Rally in der Regel weiter. (Hinweis: Aufgrund der Mittelung fallen der Impuls bzw. die Korrektur in der Durchschnittskurve natürlich etwas unauffälliger aus, als sie im Einzelfall dann tatsächlich waren.)

Wie Sie im Fall des Falles reagieren sollten

Nun gibt es sicherlich keine Gewähr, dass es diesmal auch so sein wird. Die Beispiele von 2003 und 2015 oben zeigen, dass es durchaus zu größeren Rückschlägen kommen kann. Auch die zähe Korrektur von 2004 wurde mit einem solchen „Neutralitätsimpuls“ eingeleitet, wie er vergangene Woche auftrat.

Aber gerade für Langfristanleger bieten sich in solchen Fällen gute Einstiegsgelegenheiten. Nutzen Sie sie und lassen Sie sich nicht durch die eventuellen größeren oder kleineren Kursschwankungen der nächsten Zeit irritieren!

Ich wünsche Ihnen gutes Gelingen!

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)