Probleme beim News-Trading

Probleme beim News-Trading

von Sven Weisenhaus

Nachdem wir am 20. April um Feedback zum kostenlosen Newsletter „Börse-Intern“ und den Börsenbriefen von Stockstreet gebeten hatten, erreichte mich eine interessante Mail. Darin schrieb ein Leser, dass es an den Märkten eine Menge an Zusammenhängen gäbe, die man für rentable kurzfristige Trades nutzen könne. Als Beispiel nannte er die Veröffentlichung der Geschäftszahlen und des Ausblicks von JP Morgan am Freitag, dem 14.04.2023, woraufhin auch die Kurse anderer Banken (Commerzbank, Deutsche Bank) gestiegen seien. Und wenn „man auf derartige Zusammenhänge hinweisen würde, würde es [..] potentiellen Kunden entweder Leid ersparen oder Gewinne bescheren“, wenn ein Börsenbrief dafür eine Handelsstrategie im Vorfeld in der Schublade haben würde, so der Leser. Ich antwortete am Samstag wie folgt:

Probleme beim News-Trading

Zu Ihrem Beispiel mit den Bank-Aktien und der [..] Kursreaktion kann ich Ihnen ebenso Beispiele nennen, wo Aktien trotz positiver Unternehmensmeldung deutlich nachgegeben haben – nach dem Motto: "Sell on good news" oder "By the rumors, sell the facts". Daher ist es leider wenig hilfreich, auf bestimmte Ereignisse hinzuweisen, in der Hoffnung, zuvor bereits zu wissen, wie die Kurse darauf reagieren werden.

Auch die Kursreaktion auf den US-Arbeitsmarktbericht von Freitag war so nicht unbedingt zu erwarten. Denn er fiel im Hinblick auf die neu geschaffenen Stellen weit besser aus als erwartet. Das hätte Zinssorgen auslösen können. Doch stattdessen blickten die Anleger entweder auf die gestiegene Arbeitslosenquote, die Zinssorgen dämpfen konnte, oder auf die Stärke des Arbeitsmarktes, der gut für die Wirtschaft und die Gewinne der Unternehmen ist. Jedenfalls interpretierten sie die Daten positiv, und so stiegen die Aktienkurse.

Leider gibt es also keine Handelsstrategie, mit der man sinnvoll auf bestimmte Marktereignisse im Vorfeld setzen könnte. Wäre das so einfach, würde jeder an der Börse reich werden.

Grundsätzlich wird in den Stockstreet-Börsenbriefen aber natürlich auf bestimmte Markt- und Unternehmensentwicklungen hingewiesen, auf die dann auch mit entsprechenden Trades gesetzt wird. Nur stehen dabei nicht einzelne Ereignisse im Fokus, sondern Entwicklungen, von denen man ausgehen kann, dass sie sich fortsetzen und damit einen Einfluss auf den Kurs haben.

Fördermengenkürzung der OPEC ohne nachhaltigen Effekt auf den Ölpreis

Inzwischen kann ich ein weiteres Beispiel für eine Marktreaktion auf ein bestimmtes Ereignis nennen, die wohl nicht unbedingt zu erwarten war: Am Sonntag wurde gemeldet, dass sich die Öl-Förderländer der OPEC+ darauf verständigt haben, die im April beschlossene Fördermengenkürzung bis ins Jahr 2024 zu verlängern.

Im Oktober 2022 hatte die OPEC+ bereits die Kappung der Produktion um 2 Millionen Barrel (je 159 Liter) pro Tag vereinbart. Angesichts sich verschlechternder Wirtschaftsaussichten wurde im April dann überraschend zusätzliche Förderkürzungen um 1,66 Millionen Barrel pro Tag ab Mai vereinbart, die zunächst bis zum Ende des Jahres gelten sollten. Nun will die OPEC+ im kommenden Jahr rund 40 Millionen Barrel (je 159 Liter) am Tag fördern, was nach Berechnungen der russischen Agentur Tass eine Kürzung der gesamten Fördermenge um 1,39 Millionen Barrel pro Tag bedeutet.

Eigentlich sollte eine solche Meldung über eine Angebotsverknappung den Ölpreis nach oben treiben. Und in einer ersten Reaktion tat sie das auch. Der Ölpreis der US-Sorte West Texas Intermediate (WTI) stieg am Montag zunächst um mehr als 3 %. Doch am Ende des Tages blieb davon nichts mehr übrig (siehe gelbe Ellipse im folgenden Chart). Und am Dienstag legte der Ölpreis sogar wieder den Rückwärtsgang ein.

Wer also darauf gesetzt hat, dass der Ölpreis angesichts der Meldung vom Sonntag seine Seitwärtsrange zurückerobert und weiter zulegen kann, der wurde bitter enttäuscht.

Anhaltende Schwäche der Ölpreise als weiteres Warnzeichen

Übrigens ist die anhaltende Schwäche der Ölpreise ein weiteres Warnzeichen in Sachen Konjunktur. Bereits am 28. April hatte ich berichtet, dass die OPEC+ mit der Drosselung der Öl-Produktion womöglich eine absehbare Nachfrageschwäche aufgrund eines schwachen Wirtschaftswachstums antizipiert hat (siehe „Rutscht die Wirtschaft im zweiten Halbjahr in eine Rezession?“). Und wenn die Öl-fördernden Länder schon jetzt die Förderkürzung bis ins kommende Jahr verlängern, dann deutet dies nicht gerade auf eine wirtschaftliche Erholung im zweiten Halbjahr hin – im Gegenteil.

Erneut deutlich reduzierte Gewinnerwartungen

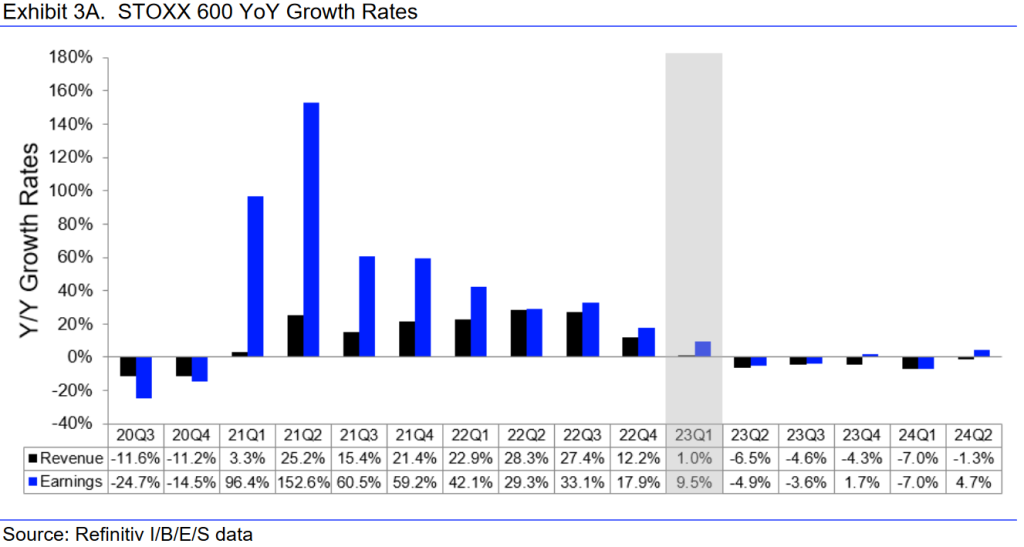

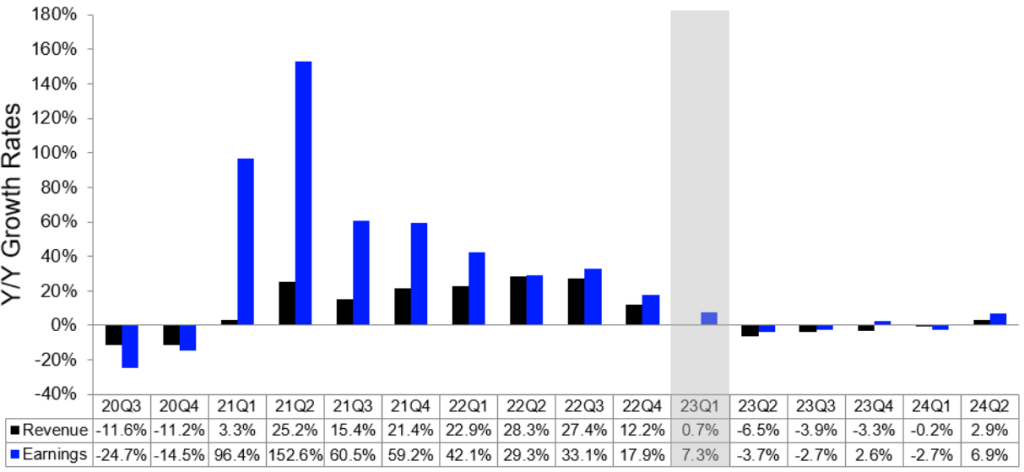

Dazu passt, dass Analysten ihre Umsatz- und Gewinnerwartungen für die kommenden Quartale erneut reduziert haben, vor allem für die Unternehmen aus dem europäischen Aktienindex STOXX 600. Werfen wir dazu einen Blick auf die aktuellen Daten von Refinitiv:

Und vergleichen wir diese mit denen aus der Börse-Intern-Ausgabe vom 17. Mai:

Die Gewinnschätzungen für das laufende 2. Quartal 2023 bis einschließlich 2. Quartal 2024 wurden teils deutlich nach unten geschraubt. Und bei den Umsatzprognosen blieb nur das laufende 2. Quartal 2023 unverändert.

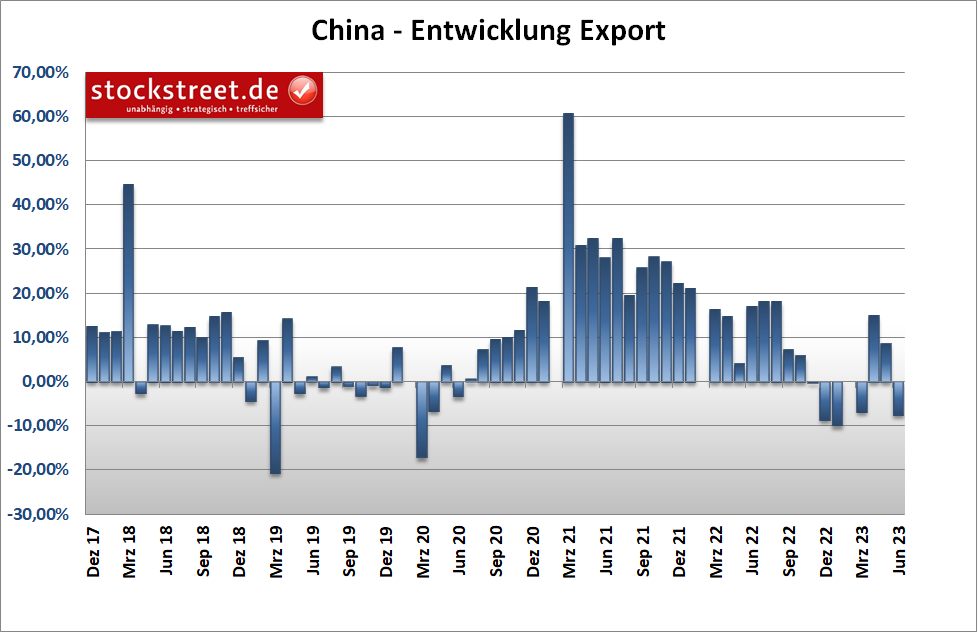

Chinas Außenhandel deutlich unter den Erwartungen

Zudem wurde gestern gemeldet, dass China im Mai 7,5 % weniger Waren exportiert hat als im Vorjahr. Experten hatten lediglich mit einem Minus von 0,4 % gerechnet.

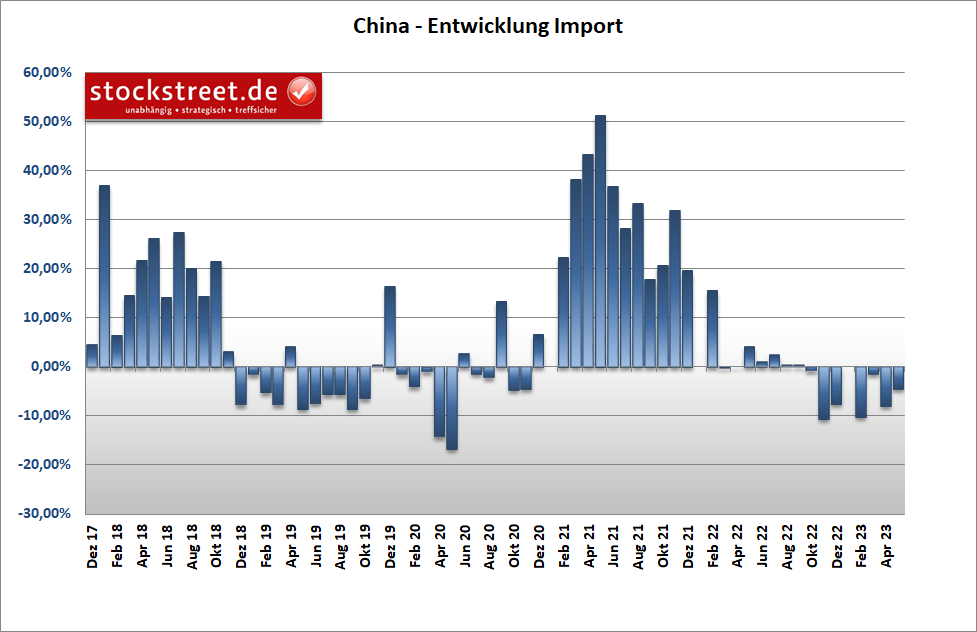

Die Inlandsnachfrage sorgte bei den Importen ebenfalls erneut für ein Minus, zum 7. Mal in Folge. Der Rückgang um 4,5 % im Vergleich zum Vorjahr fiel dabei immerhin kleiner aus als mit -8,0 % erwartet.

Dennoch: Bereits am 31. Mai hatte ich geschrieben, dass China derzeit nicht für positive Impulse für die Weltwirtschaft sorgen kann. Das wurde nun durch die Außenhandelsdaten bestätigt.

Deutsche Produktion legt nur halb so stark zu wie erwartet

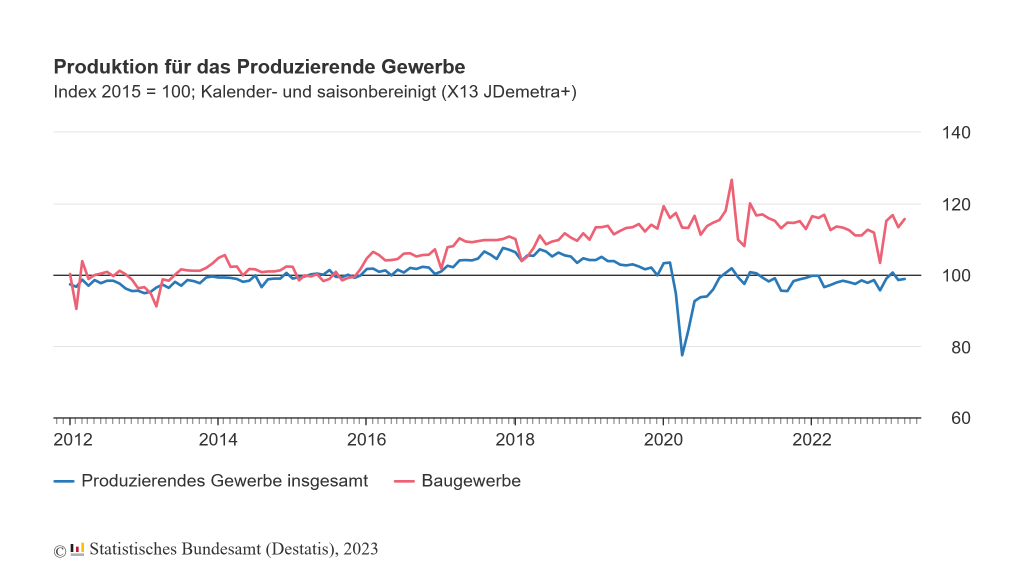

Und auch die Produktion in Deutschland lag deutlich unter den Erwartungen. Industrie, Bau und Energieversorgung stellten zwar im April 0,3 % mehr her als im Vormonat, Ökonomen hatten aber mit +0,6 % gerechnet, nachdem es im März zu einem Minus von 2,1 % gekommen war.

Und mit Blick auf die Grafik kann man kaum von Wachstum sprechen, sondern eher von einer schon seit Ende 2020 anhaltenden Stagnation bzw. angesichts der hohen Inflation von Stagflation. Das ist eine große Enttäuschung, zumal die Auftragsbestände weiterhin hoch sind und die Lieferengpässe deutlich geringer geworden sind.

Gewinnmitnahmen

Mit entsprechenden (Short-)Trades hätte man auch von diesen Daten kaum profitieren können. Denn die Aktienmärkte zeigten trotz dunkler Wolken am Konjunkturhimmel weiterhin keine Schwäche. Daher muss man sich schon fragen, was eigentlich passieren muss, damit diese in die längst überfällige Korrektur gehen. Die simple Antwort könnte lauten, dass die Big-Techs ihre aktuelle Übertreibung beenden müssen. Aber danach sieht es bislang nicht aus.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)