Die Gegenbewegung lässt weiter auf sich warten

Sehr verehrte Leserinnen und Leser,

gestern war in den USA ein (Börsen-)Feiertag. Altgediente Trader mögen ins Grübeln kommen: So viele Feiertage, an denen auch die Börsen geschlossen sind, gibt es in den USA nicht. Und so kurz vor dem Unabhängigkeitstag, der bekanntlich am 4. Juli begangen wird, gab es bisher nie einen anderen Feiertag.

Ein neuer (Börsen-)Feiertag

Und tatsächlich handelt es sich hier um einen neuen Feiertag, der erst seit dem vergangenen Jahr überhaupt ein offizieller Feiertag ist: Juneteenth, ein Gedenktag zur Erinnerung an die Befreiung der afroamerikanischen Bevölkerung der USA aus der Sklaverei. Es ist der erste bundesweite neue Feiertag in den USA, seit 1986 der Martin Luther King’s Day eingeführt wurde. Und mit diesem ist er der zweite Feiertag, der auf Traditionen oder Ereignisse Bezug nimmt, die vor allem für afroamerikanische Menschen bedeutsam sind.

Der normale Handel an den US-Börsen pausierte zwar gestern, aber der Futurehandel geht wie gewöhnlich weiter. Und bevor ich auf die Perspektiven der US-Indizes eingehe, eine kurze Nachlese zum großen Verfallstag in der vergangenen Woche.

Kurze Verfallstags-Nachlese

Mit der Gegenbewegung, die ich in der Verfallstagswoche erwartet hatte (siehe Börse-Intern vom 13.06.2022), wurde es nichts. Sie lässt also weiter auf sich warten. (Dazu gleich mehr.) Stattdessen kam es zu dem alternativen Szenario, dass ich erwähnt habe: einem Kursrutsch bis auf 13.000 Punkte:

Am Donnerstag erreichte der DAX bei knapp 13.008 Punkten ein neues Jahrestief und drehte danach wieder nach oben. Abgerechnet wurde zum Verfallstermin am Freitag bei 13.193,61 Punkten. Damit konnten die Stillhalter wie erwartet die große Put-Position aus dem Geld halten.

Jetzt werden die Karten neu gemischt!

Nach dem Verfallstag werden die Karten neu gemischt. Die Bullen haben also eine neue Chance. Und nachdem eventuelle Bremsen durch den großen Verfallstag gelöst sind, fällt es ihnen vielleicht leichter, den Bären Paroli zu bieten.

Die erste Gegenbewegung, die ich bereits Ende Mai erwartet habe, ist jedenfalls in sich zusammengebrochen. Sie erreichte nicht mal das Mindestziel einer Gegenbewegung, das 38,2%-Fibonacci-Niveau des Rückfalls bis zum damaligen Tief (siehe graue Linien rechts im folgenden Chart):

Die Lage hat sich deutlich eingetrübt

Dadurch und vor allem durch den weiteren Rückfall in der Vorwoche hat sich das Bild im S&P 500 in mehrfacher Hinsicht deutlich eingetrübt: Erstens ist ein neues Jahrestief ohnehin ein negatives Signal. Zweitens verpassten die Bullen damit die Chance, eine Wende an der 38,2%-Fibonacci-Linie des Anstiegs seit dem Corona-Crash-Tief (blaue Linien) bzw. der Unterkante des langfristigen Aufwärtstrends seit 2009 (schwarze Linien) einzuleiten. Im Gegenteil: Der Aufwärtstrend wurde sogar mit einer deutlichen Kurslücke gebrochen, die selbst im Wochenchart sehr markant ist!

Und drittens schließlich hat der S&P 500 mit seinem jüngsten Rückfall die „magische“ Grenze von 20 % Kursverlust seit seinem Allzeithoch überschritten. Und mehr als 20 % Kursverlust gelten vor allem in den USA als Grenze, an der ein Index in den Bärenmarkt eintritt.

Ist das 20%-Kriterium wirklich so willkürlich

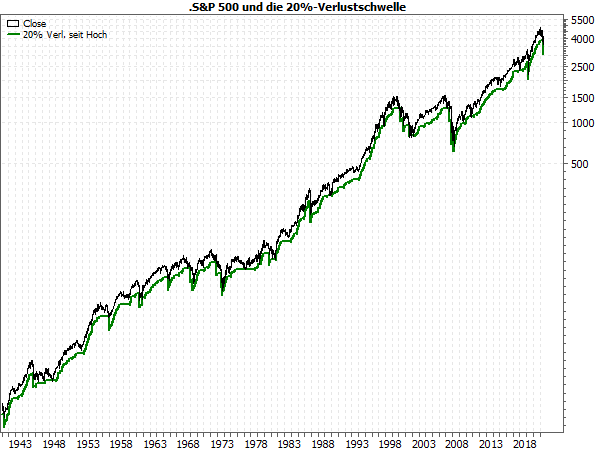

Dieses 20%-Kriterium erscheint stets ein wenig willkürlich. Es beruht aber auf der Erfahrung, dass in der Nähe dieser Grenze tatsächlich oft Umkehrpunkte in einem intakten Bullenmarkt gebildet werden. Dazu der folgende Langfristchart des S&P 500:

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Hier sehen wir, dass die Kurse in starken Bullenmärkten nur selten unter die 20%-Schwelle (grüne Kurve) zurückfallen. Und wenn, dann geschieht das meist nur kurzzeitig und minimal, z.B. 1957 und 1966. Das gilt auch für den Bullenmarkt seit 2009, in dem es nur der Corona-Crash schaffte, diese Grenze zu unterschreiten – aber letztlich auch nur für kurze Zeit.

Selbst in Bärenmärkten stellt die 20%-Marke eine gewisse Unterstützung dar, zumindest an ihrem Beginn. Hier beginnt oft eine Bärenmarkt-Rally, also eine deutliche Gegenbewegung. Das war z.B. 1981, Ende 2000 und Anfang 2008 der Fall.

Die überverkaufte Lage hält weiter an

Dadurch, dass eine markante Gegenbewegung in jüngster Zeit ausgeblieben ist, sind die Indizes weiterhin stark überverkauft. Entsprechende Indikatoren, z.B. die Marktbreite oder das Sentiment zeigen das weiterhin an. Auch klassische technische Indikatoren zeigen eine überverkaufte Lage an, z.B. der bekannte RSI:

Und eine Gegenbewegung kündigt sich durch diesen Indikator oft durch eine Divergenz des Indikators zum Kursverlauf an (hier durch die grünen Linien im unteren Chartteil verdeutlicht). Und selbst auf übergeordneter Ebene gibt es inzwischen eine Divergenz bei diesem Indikator (siehe baue Linie).

Immer Volumen- und Vola-Extreme am Tief?

Die Bullen haben also weiterhin gute Chancen für einen Gegenschlag. Aber die jüngsten Kurverluste könnten auch einige Anleger und Trader zermürbt haben. Jedenfalls habe ich seit den Abschlägen der vergangenen Tage mehrere Kommentare gelesen, wonach das Tief noch nicht erreicht sein kann. Die Gründe: Weder bei den Volumen- noch den Panik-Indikatoren gab es bisher die „typischen“ Spitzen, die auf ein nachhaltiges Tief hindeuten.

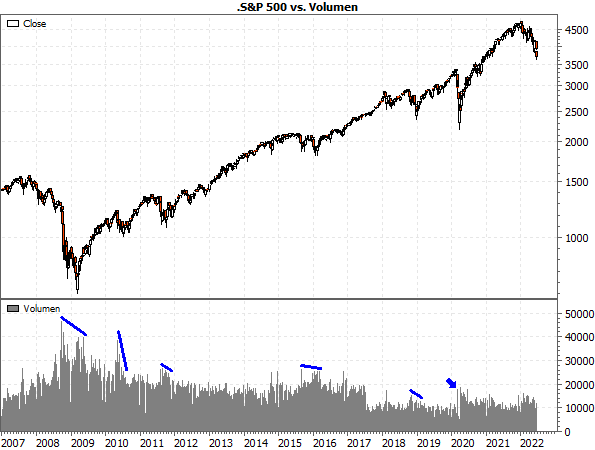

Aber diese Spitzen sind mehr Mythos als Wahrheit. Beispiel Volumen: Natürlich steigt das Volumen bei fallenden Kursen, aber in der Regel tritt das höchste Volumen am Anfang der Abwärtsbewegung auf, nicht am Ende, wie der folgende Chart zeigt:

Quelle: MarketMaker mit Daten von VWD

Das war selbst im Corona-Crash so: Zunächst gab es eine hohe Volumenspitze (siehe Pfeil), danach brach das Volumen auf den niedrigsten Wert seit 2001 zusammen.

Nur ein Panik-Extrem am Tief!

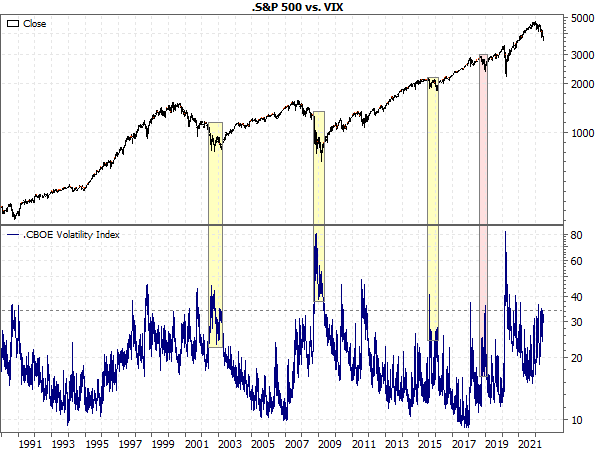

Und auch die Volatilität ist in der Regel nicht am Tief am höchsten, sondern zu Beginn einer Abwärtsbewegung bzw. eines Bärenmarktes (siehe gelbe Markierungen im folgenden Chart):

Quelle: MarketMaker mit Daten von VWD

Einzige Ausnahme der großen Kurseinbrüche in den gut 30 Jahren der Historie des „Panik-Indikators“ VIX, der die erwartete Volatilität anhand der Optionspreise misst: der Rückgang von Ende 2019 (siehe rote Markierung).

Richtig ist allerdings, dass es bisher noch keine extreme Volatilität jenseits von 40 % gab, wie sie für viele kleinere und größere Kurseinbrüche der vergangenen Jahrzehnte typisch war. Dafür liegt der Wert aber seit Wochen relativ konstant auf einem hohen Niveau, das in der Vergangenheit durchaus Tiefs anzeigte – zumindest temporäre.

Welche Chancen die aktuelle „Panik“ bietet

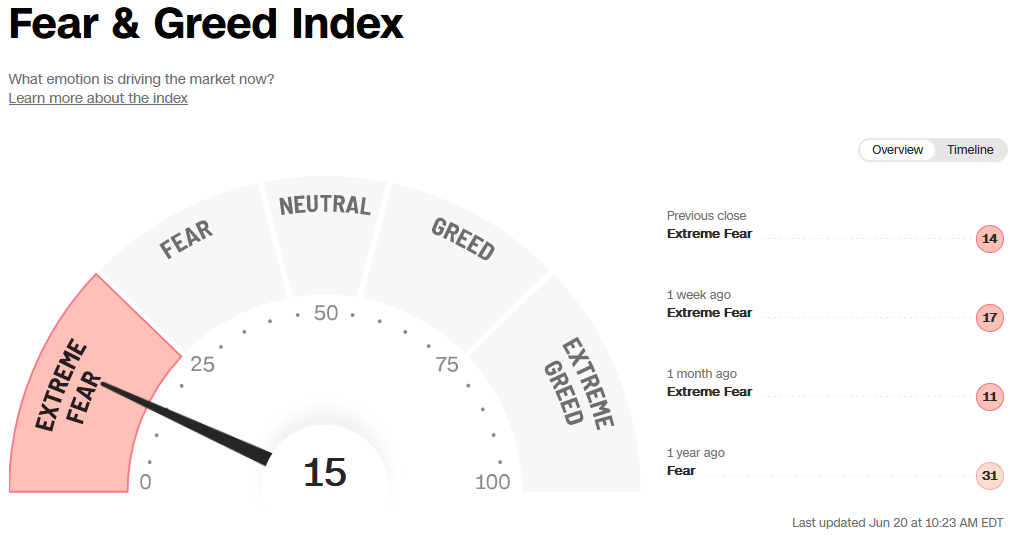

Einige typische Stimmungsindikatoren zeigen daher bereits seit einiger Zeit Panik an, z.B. der bekannte Fear & Greed-Index:

Quelle: CNN

Stimmungstechnisch befinden sich die Märkte also in der Phase des Erkennens: Die diversen Belastungen und Gefahren werden nicht mehr geleugnet, sondern benannt (z.B. Rezessionsgefahr, Übertreibung und Überbewertung). In dieser Phase wird aber oft ins Negative übertrieben, also alles Positive ignoriert. Das eröffnet Chancen für eine kräftige Gegenbewegung.

Und erst dann wird sich entscheiden, ob die Ängste berechtigt sind. Lassen Sie sich also von den vielen negativen Kommentaren nicht den Mut rauben, sondern suchen Sie weiterhin Gelegenheiten, gute Aktien zu attraktiven Kursen aufzusammeln. Oder nutzen Sie beim Trading die Chance, die eine mögliche dynamische Erholung bietet – z.B. in Verbindung mit einer Short Squeeze.

Und wenn es doch noch weiter abwärts geht, dann sollten Sie diesen Ausverkauf nutzen, um sich langfristig aussichtsreiche Werte ins Depot zu legen. Dazu benötigen Sie natürlich Liquidität. Und eine Gegenbewegung ist die ideale Gelegenheit, dafür zu sorgen, z.B. durch Verkäufe oder das Setzen von Stopps. Ich wünsche Ihnen viel Erfolg!

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)