Interview: Was sollten Privatleute vor der Aufnahme von Krediten wissen?

30.11.2023 - 13:30:00Ein finanzieller Engpass tritt schneller ein, als man glaubt. In diesem Interview erfahren Sie, was Privatleute vor der Aufnahme eines Kredits wissen sollten.

Quelle: Scott Graham - unsplash

Ein finanzieller Engpass kann schneller eintreten, als man denkt: Plötzlich gehen das Auto oder die Waschmaschine kaputt und man braucht möglichst sofort Ersatz. In einem solchen Fall kann ein Kredit helfen. Doch wann ist ein Kredit sinnvoll und was muss man bei der Beantragung und Rückzahlung eines Kredits unbedingt beachten?

Im folgenden Interview mit Tomas Peeters, dem Geschäftsführer der Kredit24 GmbH aus Hamburg, werden die wichtigsten Fragen für Privatleute beantwortet, die bisher noch keinen Kredit in Anspruch genommen haben. Der Finanzexperte gibt hilfreiche Tipps rund ums Thema und klärt über mögliche Stolperfallen auf.

Wann ist es sinnvoll, als Privatperson einen Kredit aufzunehmen und wann nicht?

Kredite können eine sinnvolle Möglichkeit sein, um größere Anschaffungen zu finanzieren, Investitionen zu tätigen oder kurzfristige Engpässe zu überbrücken. Allerdings ist ein Kredit nicht immer die beste Lösung für alle Situationen. Zunächst sollte man sich fragen, ob der Kredit für einen notwendigen oder einen wünschenswerten Zweck verwendet wird.

Ein notwendiger Zweck wäre beispielsweise die Finanzierung einer wichtigen medizinischen Behandlung oder die Anschaffung eines Autos, wenn man anders nicht zur Arbeit kommt. Wenn man etwas wirklich Notwendiges braucht, aber gerade nicht das Geld dafür übrig hat, sollte man also einen passenden Kredit beantragen.

Ein wünschenswerter Zweck ist einer, der sich eher auf persönliche Vorlieben oder Luxusgüter bezieht, wie beispielsweise Reisen, ein neues Smartphone oder Designerkleidung. Im Allgemeinen ist es ratsam, einen Kredit nur für notwendige Zwecke aufzunehmen und wünschenswerte Zwecke aus eigenen Mitteln zu finanzieren oder für deren Anschaffung zu sparen. Man darf nämlich nicht vergessen, dass ein Kredit nicht kostenlos ist. Schließlich zahlt man monatlich Zinsen.

Welche Faktoren beeinflussen die Zinsen für einen Privatkredit?

Die Zinsen für einen Privatkredit hängen sowohl von der Kreditwürdigkeit des Kreditnehmers als auch von den Marktbedingungen ab. Einige der wichtigsten Faktoren sind:

- Die Bonität des Kreditnehmers: Dies ist ein Maß für die Wahrscheinlichkeit, dass der Kreditnehmer seinen Zahlungsverpflichtungen nachkommt. Je höher die Bonität, desto niedriger sind in der Regel die Zinsen, da das Ausfallrisiko geringer ist. Die Bonität wird auf Grundlage von Kriterien wie Einkommen, Vermögen, Schulden, Zahlungshistorie und Schufa-Score ermittelt.

- Die Laufzeit des Kredits: Das ist die Zeit, in der der Kredit zurückgezahlt werden muss. Je länger die Laufzeit, desto höher sind üblicherweise die Zinsen, weil das Zinsänderungsrisiko größer ist. Einfach ausgedrückt: Bei einer langen Laufzeit erhöht sich für den Kreditgeber das Risiko dafür, dass die Marktzinsen währenddessen steigen.

- Die Höhe des Kredits: Bei einem hohen Kreditbetrag sind auch die Zinsen oft höher, weil es hier ein größeres Risiko dafür gibt, dass der Kreditnehmer den Kredit nicht zurückzahlen kann und somit der Kreditgeber einen Teil oder den gesamten Betrag verliert.

- Die Art des Kredits: Es gibt verschiedene Arten von Privatkrediten. Zum Beispiel sind Dispositionskredite meist teurer als Ratenkredite, da sie flexibler und kurzfristiger sind. Kredite mit zweckgebundener Verwendung sind meist günstiger als freie Kredite, da sie oft durch einen Gegenstand abgesichert sind.

Wie kann man die eigene Kreditwürdigkeit verbessern?

Die Kreditwürdigkeit wird, wie eben erwähnt, anhand verschiedener Kriterien ermittelt, wie zum Beispiel dem Einkommen, der Schufa-Auskunft, der Anzahl und Höhe von bereits bestehenden Krediten, der Zahlungshistorie und dem Verwendungszweck des Kredits. Diese Informationen werden von den Kreditinstituten gesammelt und ausgewertet, um eine Bonitätsnote zu vergeben. Diese Note kann von A (sehr gut) bis F (sehr schlecht) reichen.

Um die eigene Kreditwürdigkeit zu verbessern, gibt es einige Tipps, die man befolgen kann. Zum Beispiel:

- Die Schufa-Auskunft regelmäßig überprüfen und eventuelle Fehler korrigieren lassen.

- Seine Zahlungsmoral verbessern, indem man Rechnungen und Raten pünktlich bezahlt.

- Die eigene Verschuldung reduzieren durch das Abzahlen oder Zusammenfassen von bestehenden Krediten.

- Das Einkommen erhöhen oder stabilisieren, indem man einen festen Arbeitsvertrag hat oder eine Gehaltserhöhung verhandelt.

Die eigene Kreditwürdigkeit zu verbessern kann sich lohnen, um bessere Konditionen für einen Privatkredit zu erhalten.

Welche Möglichkeiten haben Menschen mit einem durchschnittlichen oder schlechten Schufa-Score, einen Kredit zu erhalten?

Menschen mit einem durchschnittlichen oder schlechten Kredit-Score haben es oft schwer, einen Kredit zu erhalten. Banken und andere Kreditgeber sehen sie als riskante Kunden an, die möglicherweise nicht in der Lage sind, ihre Raten pünktlich und vollständig zu bezahlen. Doch es gibt einige Möglichkeiten, wie sie trotzdem an Geld kommen können.

Eine Möglichkeit ist es, einen Bürgen zu finden, der für den Kredit haftet. Ein Bürge ist eine Person, die eine gute Bonität hat und bereit ist, die Schulden zu übernehmen, falls der Kreditnehmer ausfällt. Der Bürge muss jedoch wissen, dass er im schlimmsten Fall für den gesamten Kreditbetrag aufkommen muss und dass seine eigene Bonität darunter leiden kann.

Eine andere Möglichkeit ist es, einen Kredit ohne Schufa zu beantragen. Das bedeutet, dass der Kreditgeber keine Schufa-Auskunft einholt und somit den Kredit-Score des Antragstellers nicht berücksichtigt. Allerdings sind solche Kredite oft teurer als normale Kredite, da der Kreditgeber ein höheres Risiko eingeht.

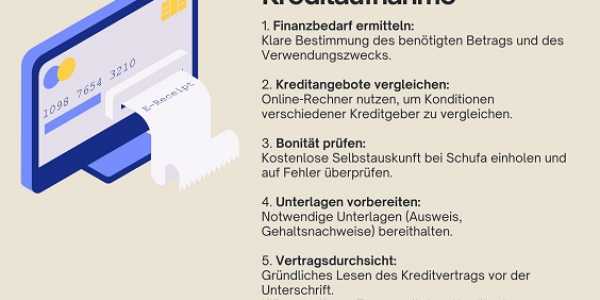

Was sind die wichtigsten Schritte und Überlegungen, die man vor der Beantragung eines Kredits treffen sollte?

Quelle: Thomas Grotenclos

Ein Kredit ist eine finanzielle Verpflichtung, die man nicht leichtfertig eingehen sollte. Bevor man einen Kredit beantragt, sollte man sicherstellen, dass man die beste Entscheidung für seine persönliche Situation trifft. Ich empfehle Ihren Lesern daher folgende Schritte:

- Ermitteln Sie Ihren Finanzbedarf. Überlegen Sie, wie viel Geld Sie wirklich brauchen und wofür Sie es verwenden wollen. Vermeiden Sie es, mehr zu leihen, als Sie benötigen oder sich leisten können.

- Vergleichen Sie verschiedene Kreditangebote. Informieren Sie sich über die Zinssätze, Gebühren, Laufzeiten und Konditionen verschiedener Kreditgeber. Nutzen Sie Online-Rechner oder Beratungsangebote, um die Gesamtkosten und die monatlichen Raten zu ermitteln. Achten Sie auch auf mögliche Sonderkonditionen wie Sondertilgungen oder Ratenpausen.

- Prüfen Sie Ihre Bonität. Holen Sie sich eine kostenlose Selbstauskunft bei einer Auskunftei wie der Schufa und überprüfen Sie, ob Ihre Daten korrekt sind.

- Bereiten Sie Ihre Unterlagen vor. Um einen Kredit zu beantragen, müssen Sie in der Regel einige Unterlagen vorlegen, die Ihre Identität, Ihr Einkommen und Ihre Ausgaben belegen. Dazu gehören zum Beispiel ein gültiger Personalausweis, Gehaltsnachweise, Kontoauszüge und eine Haushaltsrechnung. Stellen Sie sicher, dass Ihre Unterlagen aktuell und vollständig sind.

- Lesen Sie den Vertrag sorgfältig durch. Bevor Sie einen Kreditvertrag unterschreiben, sollten Sie ihn gründlich lesen und verstehen. Achten Sie auf das Kleingedruckte und klären Sie offene Fragen mit dem Kreditgeber. Überprüfen Sie auch, ob der Vertrag alle wichtigen Informationen enthält, wie zum Beispiel den effektiven Jahreszins, die Laufzeit, die Ratenhöhe und die Widerrufsfrist.

Wer noch nie einen Kredit aufgenommen hat, befürchtet vielleicht, dass der Prozess sehr komplex ist. Wie sieht der Prozess der Kreditgenehmigung im Allgemeinen aus, und welche Unterlagen sind in der Regel erforderlich?

Der Prozess der Kreditgenehmigung kann je nach Art und Höhe des beantragten Kredits variieren, aber er umfasst in der Regel die folgenden Schritte:

- Antragstellung: Der Kreditnehmer füllt einen Antrag aus, in dem er persönliche und finanzielle Informationen angibt, wie beispielsweise Name, Adresse, Einkommen, Vermögen, Schulden, Zweck des Kredits usw. Der Kreditnehmer muss auch die gewünschte Kreditsumme und -laufzeit angeben.

- Dokumentenvorlage: Der Kreditnehmer muss der Bank oder der Finanzinstitution verschiedene Dokumente vorlegen, die seine Angaben im Antrag bestätigen und seine Kreditwürdigkeit belegen. Die erforderlichen Unterlagen können je nach Art des Kredits unterschiedlich sein, aber sie umfassen in der Regel einen gültigen Ausweis, Gehaltsnachweise, Steuerbescheide, Kontoauszüge, Immobilienurkunden oder Fahrzeugpapiere usw.

- Bonitätsprüfung: Die Bank oder das Finanzinstitut führt eine Bonitätsprüfung durch, bei der sie die Kredithistorie, den Schufa-Score, das Einkommen, die Schuldenquote und andere Faktoren des Kreditnehmers analysiert, um seine Rückzahlungsfähigkeit und sein Ausfallrisiko zu bewerten. Die Bonitätsprüfung kann einige Tage oder Wochen dauern, je nachdem, wie schnell die Bank oder die Finanzinstitution die erforderlichen Informationen erhält und verarbeitet.

- Entscheidung: Der Kreditgeber trifft eine Entscheidung über die Genehmigung oder Ablehnung des Kreditantrags auf der Grundlage der Ergebnisse der Bonitätsprüfung. Die Entscheidung wird dem Kreditnehmer schriftlich mitgeteilt, zusammen mit den Gründen für eine eventuelle Ablehnung. Wenn der Kredit genehmigt wird, erhält der Kreditnehmer auch einen Vertrag mit den Bedingungen und Konditionen des Kredits, wie zum Beispiel Zinssatz, Laufzeit oder monatliche Raten.

- Vertragsunterzeichnung: Der Kreditnehmer muss den Vertrag unterschreiben und an die Bank oder den Kreditgeber zurücksenden, um den Kredit zu akzeptieren. Der Vertrag ist rechtlich bindend und verpflichtet den Kreditnehmer zur Einhaltung der vereinbarten Bedingungen und zur Rückzahlung des geliehenen Geldes plus Zinsen.

- Auszahlung: Nun wird der genehmigte Kreditbetrag an den Kreditnehmer ausgezahlt, entweder per Überweisung auf sein Bankkonto oder per Scheck. Die Auszahlung kann sofort oder innerhalb von einigen Tagen erfolgen, je nach Art des Kredits und der Bank oder der Finanzinstitution.

Wie können Kreditnehmer sicherstellen, dass sie alle vertraglichen Bedingungen verstehen, bevor sie einen Kreditvertrag unterzeichnen?

Ich empfehle Ihren Lesern, sich eine Kopie des Kreditvertrags vor der Unterzeichnung aushändigen lassen und ihn sorgfältig durchzulesen. Dabei sollten sie auf die wesentlichen Bestandteile achten, wie den effektiven Jahreszins, den Nettodarlehensbetrag, die Gesamtkosten des Kredits, die Anzahl und Höhe der Raten, den Verwendungszweck des Kredits und die Widerrufsbelehrung.

Bei Unklarheiten oder Fragen sollten sie den Kreditgeber um eine Erklärung bitten oder sich an einen unabhängigen Finanzberater wenden. Sie sollten keine Klauseln akzeptieren, die sie nicht verstehen oder die ihnen nachteilig erscheinen.

Welche Fehler sollten Kreditnehmer unbedingt vermeiden, um finanzielle Schwierigkeiten zu verhindern?

Die Kreditsumme sollte immer an die persönliche Einkommens- und Ausgabensituation angepasst sein. Eine zu hohe Kreditsumme kann dazu führen, dass die monatlichen Raten nicht mehr tragbar sind oder dass der Kreditnehmer in eine Überschuldung gerät. Daher sollte vor der Kreditaufnahme immer ein Haushaltsplan erstellt werden, der alle Einnahmen und Ausgaben berücksichtigt. Die Kreditsumme sollte dann so gewählt werden, dass noch genügend finanzieller Spielraum für unvorhergesehene Ereignisse bleibt.

Eine zu lange Laufzeit sollte vermieden werden. Je länger die Laufzeit, desto höher sind die Gesamtkosten des Kredits. Daher sollte die Laufzeit immer so kurz wie möglich gewählt werden, um die Zinsbelastung zu minimieren. Allerdings sollte die Laufzeit auch nicht zu kurz sein, um die monatlichen Raten nicht zu hoch werden zu lassen. Eine optimale Laufzeit ist abhängig von der Höhe der Kreditsumme, dem Zinssatz und der persönlichen finanziellen Situation.

Außerdem sollte man, wie eben schon erwähnt, vor der Kreditaufnahme immer mehrere Angebote vergleichen. Ein zu hoher Zinssatz kann dazu führen, dass der Kreditnehmer mehr für den Kredit zahlt als für den eigentlichen Zweck des Kredits. Daher sollte der Zinssatz immer verglichen werden, bevor ein Kreditvertrag unterschrieben wird. Dabei sollte nicht nur der nominale Zinssatz, sondern auch der effektive Jahreszins berücksichtigt werden, der alle Gebühren und Kosten enthält.

Auch die Aufnahme von zu vielen Krediten sollte vermieden werden. Die Aufnahme mehrerer Kredite kann dazu führen, dass der Kreditnehmer den Überblick über seine finanzielle Situation verliert oder dass er in eine Schuldenspirale gerät. Jeder zusätzliche Kredit erhöht die monatliche Belastung und das Risiko eines Zahlungsausfalls. Daher sollte die Anzahl der Kredite immer so gering wie möglich gehalten werden. Wenn möglich, sollten bestehende Kredite zusammengefasst oder abgelöst werden, um von günstigeren Zinsen oder besseren Konditionen zu profitieren.

Ganz wichtig ist es auch, dass man nicht auf unseriöse Kreditangebote hereinfällt!

Woran erkennt man unseriöse Kreditangebote?

Wenn ein Kreditangebot einen sehr hohen oder gar keinen effektiven Jahreszins angibt, sollten Sie misstrauisch werden. Möglicherweise fallen versteckte Kosten an oder es handelt sich um einen Lockvogelzins, der nur für kurze Zeit oder unter bestimmten Bedingungen gilt.

Auch wenn ein Kreditangebot deutlich günstiger ist als andere vergleichbare Angebote, sollten Sie vorsichtig sein. Es könnte sich um ein unseriöses Angebot handeln, das Sie in eine Schuldenfalle locken will.

Viele unseriöse Kreditangebote enthalten Klauseln, die Ihnen zum Nachteil gereichen können. Zum Beispiel können hohe Vorfälligkeitsentschädigungen, Bearbeitungsgebühren oder Versicherungen verlangt werden, die den Kredit verteuern oder Ihre Flexibilität einschränken. Einige unseriöse Kreditanbieter verlangen von Ihnen, dass Sie eine Vermittlungsgebühr zahlen, bevor Sie den Kredit erhalten. Das ist gesetzlich verboten und ein Zeichen für Betrug.

Bevor Sie einen Kreditvertrag abschließen, sollten Sie sich über den Anbieter informieren. Ist er bei der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) registriert? Hat er ein gültiges Impressum und eine Datenschutzerklärung auf seiner Website? Gibt es positive oder negative Erfahrungsberichte von anderen Kunden? Wenn Sie Zweifel an der Seriosität des Anbieters haben, sollten Sie lieber die Finger von dem Angebot lassen.

Wie können Kreditnehmer ihre monatlichen Ratenzahlungen besser planen und organisieren, um finanzielle Belastungen zu minimieren?

Durch eine gute Übersicht über die Einnahmen und Ausgaben kann man vermeiden, dass man in finanzielle Schwierigkeiten gerät oder unnötige Zinsen und Gebühren zahlt.

- Legen Sie einen festen Termin für die Ratenzahlungen fest und richten Sie am besten einen Dauerauftrag ein. So vermeiden Sie, dass Sie eine Zahlung vergessen oder verspätet durchführen, was zu Mahnungen oder Strafzinsen führen kann. Außerdem können Sie so besser planen, wann Sie Ihr Geld benötigen und wann nicht.

- Versuchen Sie, immer etwas Geld zur Seite zu legen, um einen finanziellen Puffer zu haben. Dieser kann Ihnen helfen, wenn Sie unerwartete Ausgaben haben oder wenn Ihr Einkommen sinkt. So können Sie Ihre Ratenzahlungen weiterhin leisten, ohne in eine Schuldenfalle zu geraten.

- Nutzen Sie Online-Tools oder Apps, die Ihnen helfen, Ihre Finanzen im Blick zu behalten. Es gibt viele kostenlose oder günstige Angebote, die Ihnen zeigen, wie viel Geld Sie noch haben, wie viel Sie schon abbezahlt haben und wie lange es noch dauert, bis Sie schuldenfrei sind. So können Sie Ihre Fortschritte verfolgen und sich motivieren.

Mit diesen Tipps können Sie Ihre monatlichen Ratenzahlungen besser planen und organisieren, um finanzielle Belastungen zu minimieren. Denken Sie daran, dass es sich lohnt, diszipliniert und verantwortungsbewusst mit Ihrem Geld umzugehen, um Ihre finanziellen Ziele zu erreichen.

Angenommen, man spart fleißig nebenbei und könnte seinen Kredit daher früher zurückzahlen. Inwiefern kann eine vorzeitige Rückzahlung eines Kredits vorteilhaft sein?

Eine vorzeitige Rückzahlung eines Kredits kann in einigen Fällen vorteilhaft sein, wenn man dadurch Zinsen sparen oder die finanzielle Belastung reduzieren kann. Allerdings können dabei auch Kosten entstehen, die man vorher berücksichtigen sollte.

Wenn man einen Kredit vorzeitig zurückzahlt, muss man in der Regel weniger Zinsen zahlen als bei der ursprünglichen Laufzeit. Das liegt daran, dass die Zinsen auf die noch ausstehende Restschuld berechnet werden, die sich durch die vorzeitige Tilgung verringert. Die Zinsersparnis hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Zinssatz, der Restlaufzeit und der Höhe der Sondertilgung.

Eine vorzeitige Rückzahlung eines Kredits kann auch die monatliche finanzielle Belastung verringern, indem man durch die Rückzahlung die monatliche Rate senkt oder den Kredit ganz ablöst. Das kann sinnvoll sein, wenn man über mehr Einkommen oder Vermögen verfügt oder wenn sich die persönlichen oder wirtschaftlichen Umstände geändert haben. Dadurch kann man mehr finanziellen Spielraum schaffen oder sich für andere Ziele oder Anschaffungen freimachen.

Die vorzeitige Rückzahlung eines Kredits ist jedoch nicht immer kostenlos. Die Bank kann dafür eine sogenannte Vorfälligkeitsentschädigung verlangen, die den entgangenen Zinsgewinn ausgleichen soll. Die Höhe dieser Gebühr hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Zinssatz, der Restlaufzeit und dem Zeitpunkt der Sondertilgung.

Die Vorfälligkeitsentschädigung ist gesetzlich begrenzt und muss transparent berechnet werden. Außerdem gibt es einige Ausnahmen, bei denen keine Vorfälligkeitsentschädigung anfällt, wie zum Beispiel bei variablen Zinsen, bei Krediten mit einer Laufzeit von weniger als einem Jahr oder bei Krediten mit einer Kündigungsfrist von sechs Monaten.

Eine vorzeitige Rückzahlung eines Kredits kann in einigen Fällen vorteilhaft sein, wenn man dadurch Zinsen sparen oder die finanzielle Belastung reduzieren kann. Allerdings sollte man auch die möglichen Kosten berücksichtigen, die dabei entstehen können. Es empfiehlt sich daher, vor einer Sondertilgung einen genauen Vergleich zwischen den Vor- und Nachteilen zu machen und sich gegebenenfalls von einem Experten beraten zu lassen.

Vielen Dank für die Beantwortung der Fragen!