Rutscht die Wirtschaft in eine Rezession?

Sehr verehrte Leserinnen und Leser,

bestimmt kennen Sie auch die Börsenregel: Die Börse läuft der Wirtschaft voraus. Doch ist dem wirklich so? Und wenn ja, wie kann man das messen? Und welche Implikationen ergeben sich daraus für uns in der aktuellen Marktlage – jetzt, wo es zu immer mehr Meldungen über eine schwächelnde Konjunktur kommt (siehe z.B. Börse-Intern vom 12.06.2018)?

Was genau ist „die Börse“ und „die Wirtschaft“?

Mit dem Begriff „Börse“ sind natürlich zunächst einmal die großen Indizes gemeint. Schwieriger wird es, zu definieren, was mit „Wirtschaft“ genau gemeint ist. Meist wird das Bruttoinlandsprodukt (BIP) als maßgebliches Kriterium für Volkswirtschaften benutzt. Doch in welcher Form? Oft bezeichnet man es als „Wirtschaftswachstum“, womit aber eigentlich das Wachstum des BIPs bezeichnet wird.

Aber es gibt dafür nicht nur eine Form. Über einen langen Zeitraum hinweg gab man das Wachstum in Deutschland gegenüber dem Vorjahresquartal an (also z.B. Q2 2018 zu Q2 2017). Wie auch in der EU insgesamt hat sich inzwischen aber der Vergleich zum Vorquartal durchgesetzt (also Q2 2018 zu Q1 2018). In den USA wird sogar seit jeher der Vergleich zum Vorquartal gemacht, wenngleich in Form einer Jahresrate. Dabei rechnet man den Quartalswert aufs Jahr hoch (Faustformel: Quartalswert mal 4).

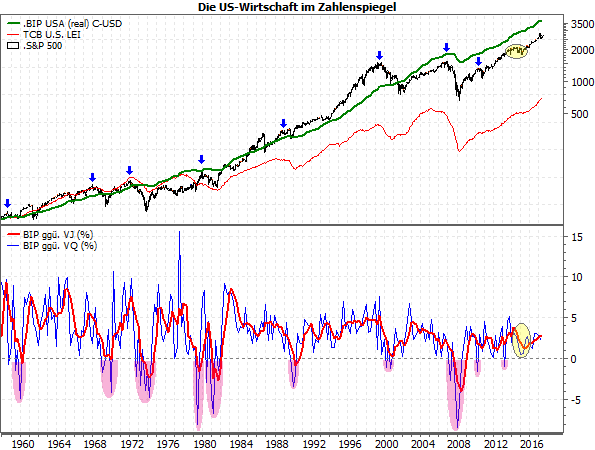

Um diese Sache etwas verständlicher zu machen, werfen wir mal einen Blick auf den folgenden Chart:

(Quellen: MarketMaker, US. Bureau of Economic Analysis, eigene Berechnungen)

„Die Wirtschaft“ in der Praxis

Da es dort die längsten und umfangreichsten Datenreihen gibt, nehmen wir die USA als Beispiel. Bei der schwarzen Kurve im oberen Chartteil handelt es sich um „die Börse“ in Form des bekannten S&P 500. Die dicke grüne Line zeigt in entsprechend „angepassten“ Dollareinheiten (sogenannte „chained“ US-Dollar) das reale (also inflationsbereinigte) US-BIP. Diese soll „die Wirtschaft“ repräsentieren. (Zur roten Kurve später mehr)

Man sieht bei der grünen Kurve überwiegend eine positive Steigung, was bedeutet, dass die US-Wirtschaft in den vergangenen Jahrzehnten gewachsen ist. Die genaue Steigungsrate wird durch die beiden Kurven im unteren Chartteil abgebildet. Dabei entspricht die rote Kurve den prozentualen Veränderungen zum Vorjahresquartal und die blaue den Veränderungen zum Vorquartal (angegeben als Jahresraten).

Auf dem ersten Blick erkennt man, dass die blaue Kurve eine viel höhere Volatilität aufweist als die rote und letztlich um diese schwankt. Doch warum verwenden immer mehr Ökonomen die Werte der blauen Kurve? Es liegt an genau diesen starken Schwankungen. Oberhalb der (gestrichelten) Nulllinie irritiert ihr „Gezappel“ vielleicht etwas und macht die Beurteilung des grundlegenden Trends mühsamer. Doch dafür zeigt die blaue Kurve sofort einen Rückgang der Wirtschaftsleistung an, wenn sie nach unten abknickt. Wenn der aktuelle BIP-Wert geringer als der vorangegangene ist und damit die (prozentuale) Veränderung zum Vorquartal negativ wird, rutscht die blaue Kurve unter die Nulllinie!

Die Information, die man braucht

Das Resultat aus einer Phase eines BIP-Rückgangs (siehe violette Bögen) kann dann eine gefürchtete Rezession sein. Und sowohl Ökonomen, Notenbanker, als auch Politiker haben ein großes Interesse daran, diese möglichst frühzeitig zu erkennen. Entsprechend versucht man beim Messen immer den Wert zu bekommen, der die besten Informationen darüber liefert, was man wissen will.

Da wir nun wissen, auf was wir achten müssen (Rückgang der grünen Kurve bzw. Rückfall der blauen Kurve unter die Nulllinie), sind wir nun auch in der Lage, die eingangs erwähnte Regel zu überprüfen. Dafür müssen wir nur die Zeitpunkte dieser Rückfälle mit den Aktienkursen vergleichen. Und tatsächlich: Der S&P 500 markiert meistens ein Stück vor einem Rückgang der grünen Kurve (bzw. dem Abtauchen der blauen Kurve unter die Nulllinie) ein markantes Hoch (siehe blaue Pfeile). Teilweise kommt es auch dazu, wenn es zu einem stärkeren „Dip“ beim Wachstum kommt, zuletzt 2015/16 der Fall (siehe gelbe Ellipsen).

BIP-Daten kommen einfach zu spät

So vielversprechend diese Erkenntnis zunächst auch erscheinen mag, wirklich etwas davon haben wir als Anleger nicht. Denn uns interessiert vornehmlich nicht, wann die Wirtschaft an Kraft verliert, sondern wann der Aktienmarkt zu schwächeln beginnt. Doch auch Ökonomen hilft dies nicht viel weiter. Schließlich werden die Daten nur quartalsweise und nur mit (zum Teil erheblicher) Verzögerung erhoben.

Natürlich wird in den meisten Ländern bereits einen Monat nach jedem Quartalsende die erste sogenannte Schnellschätzung des BIPs veröffentlicht. Darauf folgen aber jeweils im Monatsabstand bis zu zwei weitere Veröffentlichungen. Im Zuge dieser werden die ersten Daten meist (und das teilweise sehr kräftig) korrigiert. Bis es Klarheit über die Wirtschaftslage gibt, ist also schlimmstenfalls fast ein weiteres Quartal vorüber. Dann betrifft dies auch nur die Vergangenheit, die aktuelle Lage kann schon wieder eine ganz andere sein.

Auf die Zeit kommt es an

Es ist also kaum überraschend, dass die Ökonomen schon lange daran arbeiten, Frühindikatoren zu entwickeln, um diesen gravierenden Nachteil auszugleichen. Diese werden immerhin mindestens im Monatsabstand, manche aber auch wöchentlich veröffentlicht. Doch auch sie hinken der tatsächlichen Entwicklung meist auch einen Monat hinterher. Schließlich stehen manche Daten, die für die Frühindikatoren verwendet werden, vorher einfach nicht zur Verfügung. Trotzdem bringen diese damit einen großen Fortschritt gegenüber den BIP-Daten!

Bei der dünnen roten Kurve im oberen Chartteil des ersten Charts handelt es sich um einen solchen Frühindikator – und zwar der sogenannte Leading Economic Indicator (Vorlaufender Wirtschaftsindikator) für die US-Wirtschaft von The Conference Board (TCB). Dieser Indikator wurde ursprünglich vom US-Handelsministerium entwickelt und veröffentlicht. Da er bis in das Jahr 1959 zurückreicht, bietet er auch im Hinblick auf die typischerweise recht langen Konjunkturzyklen eine hinreichend gute historische Vergleichsmöglichkeit.

Man sieht, dass der LEI einen ähnlichen Verlauf wie die grüne BIP-Kurve hat, dieser aber zum Teil deutlich vorausläuft. Zudem hat er größere Ausschläge, ohne dabei stärker zu schwanken - die rote Kurve hat einen sehr schön gleichmäßigen und „glatten“ Verlauf.

Der älteste Frühindikator

Er besteht aus zehn Einzeldaten, die eine frühzeitige Aussage zur wirtschaftlichen Verfassung ermöglichen, z.B. Auftragseingänge und Baugenehmigungen (Aufträge und Baugenehmigungen von heute sind die Produktion und Beschäftigung von morgen), Erstanträge auf Arbeitslosenunterstützung und Arbeitszeiten, aber auch die Zinsentwicklung. Sogar die Kursentwicklung am Aktienmarkt wird im Index berücksichtigt!

Damit bestätigen die Ökonomen selbst, dass der Aktienmarkt frühzeitig die Wirtschaftslage widerspiegelt. Dadurch scheint der LEI als Indikator für den Aktienmarkt aber auch etwas suspekt. Denn im Prinzip versucht man die Kursbewegungen mit den Kursbewegungen zu erklären. Das Gleiche macht zwar auch die Chartechnik, aber dann kann man auch direkt diese benutzen. Durch die neun anderen „harten“ Daten innerhalb dieses Indikators, bekommt am Ende trotzdem ausreichend Zusatzinformationen, die zudem sehr bedeutsam sind.

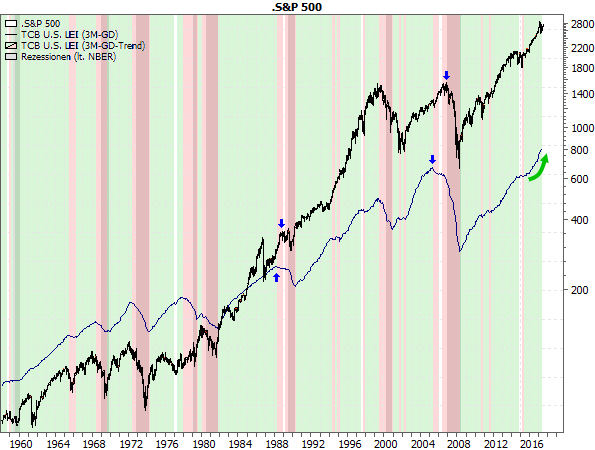

Machen wir deshalb mal einen Vergleich des TCB LEI mit dem S&P 500 (siehe folgender Chart):

(Quellen: MarketMaker, The Conference Board, US. National Bureau of Economic Research, eigene Berechnungen)

Wie wertvoll ist der LEI?

Erneut ist der S&P 500 die schwarze Kurve und der TCB LEI die dunkelblaue Kurve – diesmal über drei Monate geglättet, damit sich die Phasen, in denen der Indikator steigt oder fällt, besser erkennen lassen. Zur besseren Übersicht werden diese Phasen im Hintergrund durch die grünen (steigend) und roten (fallend) Zeiträume hinterlegt. Die ungefärbten dünnen Streifen zeigen an, dass der geglättete Indikator stagniert und an den dunkler schattierten Zeiträumen herrschten Rezessionen in den USA.

Nun fallen die Hochs von LEI und S&P 500 im Gegensatz zur Original-BIP-Kurve bis auf wenige Monate zusammen. Teilweise markiert der LEI sein zyklisches Hoch sogar deutlich vor dem S&P 500 (siehe blaue Pfeile). Der LEI bietet zumindest für Langfristinvestoren unter Umständen eine Hilfe für das „Timing“ – was ich z.B. für das Aktien-Barometer in meiner Stockstreet Investment Strategie nutze.

Bevor Sie jetzt aber auf die Idee kommen, ein Trading-System mit diesem vermeintlich genialen Indikator zu entwerfen, eine Warnung und/oder Eingeständnis von mir: Die dargestellten Auf- und Abwärtsphasen sind geschönt worden. Wie eigentlich jeder „gute“ Indikator produziert auch dieser immer noch viele Fehlsignale. Zudem reagiert er an den unteren Wendepunkten von Wirtschaft und Börse fast immer zu langsam.

Diese wichtige Information bringt uns der Indikator

Dennoch bietet eine gute zusätzliche Informationsquelle darüber, was wir in den kommenden Monaten von Wirtschaft und Aktienmarkt zu erwarten haben. Und so gelange ich zur Botschaft von heute: Werfen Sie nochmal einen genauen Blick auf den zweiten Chart. Sie können sehen, dass bisher jede Rezession (siehe dunkler schattierte „Streifen“) oder stärkere wirtschaftliche Abschwächung (z.B. 2015/16; siehe oben) mit einem kräftigen Rückfall des LEI oder zumindest mit einer Seitwärtsbewegung einherging (z.B. auch 1960).

Aktuell besitzt der LEI aber noch eine positive Steigung und bekam bis vor kurzem sogar zusätzlich noch Momentum dazu (siehe grüner Pfeil)! Selbst wenn sich das Tempo langsam verringert, dürfte es noch einige Monate dauern, bis der LEI auch nur in eine Seitwärtsbewegung übergeht. Zudem fällt er im Vorfeld einer Rezession in der Regel erst noch für mehrere Monate. Entsprechend bleibt die Rezessionsgefahr in den USA ziemlich gering.

Kein Grund für Hiobsbotschaften

Es gibt also aktuell noch keine Grundlage für Hiobsbotschaften, die die USA aufgrund der rigiden Handelspolitik der US-Regierung in eine Rezession schlittern sehen. Diese Einschränkung gilt natürlich nur vorerst! Denn neue Handelsverschärfungen könnten auch die USA selbst treffen. So müssen die US-Unternehmen, die z.B. Stahl oder Aluminium aus dem Ausland beziehen, inzwischen höhere Kosten hinnehmen. Dadurch werden inländische Alternativprodukte entweder knapp und damit teuer oder nicht verfügbar (z.B. bei Speziallegierungen). Gleichzeitig könnten sie von Gegenzöllen der anderen Länder getroffen werden, wenn sie ihre Produkte exportieren wollen. Schließlich verteuern sich dann ihre Produkte für ausländische Kunden.

Teilweise haben die betroffenen Unternehmen durch ausländische Produktionsstätten auch die Möglichkeit auszuweichen und die Zölle so zu umgehen. Dadurch werden allerdings etliche Arbeitsplätze in den USA gefährdet und die Wirtschaft z.B. durch nachlassenden Konsum geschwächt (also genau das Gegenteil von dem, was erreicht werden sollte). Bis dato sind solche Effekte aber noch nicht erkennbar. Tatsächlich könnte es für die Unternehmen durch die Zölle sogar so etwas wie eine kurze Sonderkonjunktur geben. Denn die Kunden könnten bis die Zölle in Kraft sind, zu vorgezogenen Käufen animiert werden – unter dem alten Verkäufer-Trick „Bald wird es teurer!“. Nur Schade, dass es diesmal kein Trick ist.

Für Langfristinvestoren nicht viel zu holen

Auf unseren heimischen Kontinent dürfte dafür der Doppelschlag von Abgasskandal und Autozöllen zu einem schweren Rückschlag für die Fahrzeugbranche führen. So bildet der Autosektor hierzulande an der Börse inzwischen einen festen Bestandteil bei den Schlusslichtern im Wochen-, Monats- und Jahresvergleich. Und durch die „Verästelungen“ der Autoindustrie vor allem in Deutschland muss man mit spürbaren Bremseffekten rechnen. Zu einer Rezession dürfte es deshalb aber nicht direkt kommen.

Dennoch: Im Hintergrund der überbewerteten amerikanischen Aktienmärkte, die zum Teil schon wieder heiß gelaufen sind (siehe Börse-Intern vom 21.06.2018), und den aufflackernden Gefahren für die europäische Konjunktur dürfte die Nachfrage von Langfristinvestoren an umfangreiche Neuinvestments an den Aktienmärkten erst einmal nicht so groß sein. Sie sollten lieber die weitere Entwicklung abwarten, unter Umständen ihre Gewinne sichern und später günstigere Kurse für einen Neueinstieg nutzen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)