Fibonacci-Zauber im Dow Jones

Sehr verehrte Leserinnen und Leser,

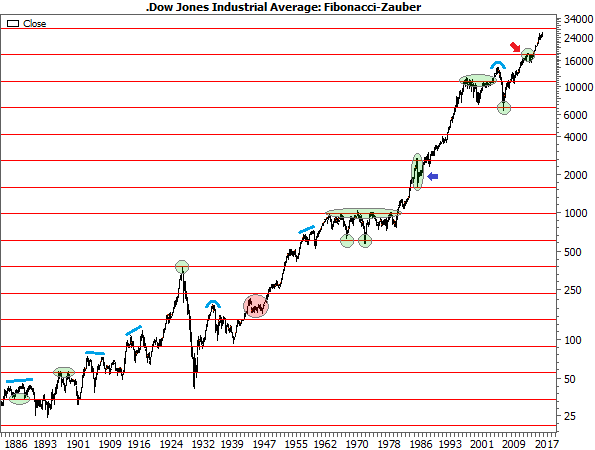

nach den Kurseinbrüchen der US-Indizes im Oktober wird nun in den Medien diskutiert, ob damit bereits ein Bärenmarkt begonnen hat. Der interessanten Antwort auf diese Frage nähere ich mich heute einmal mit einer bislang einzigartigen Form der Chartanalyse.

Hat nun in den USA auch ein Bärenmarkt begonnen?

Geht es nach klassischen fundamentalen und charttechnischen Kriterien, dann muss die Antwort auf die Frage nach dem Bärenmarkt natürlich „Nein“ lauten. Denn wie Sven Weisenhaus in der Börse-Intern vom vergangenen Donnerstag betont hat, zeigen die konjunkturellen Frühindikatoren weiteres wirtschaftliches Wachstum an, die übergeordneten Aufwärtstrends des laufenden Bullenmarkts sind immer noch intakt und das klassische Kriterium für einen Bärenmarkt – ein Kursrückgang von 20 % – ist auch noch nicht erfüllt.

Aber mal ehrlich: Wer will schon auf einen 20%-igen Rückschlag warten? Zumal die Börse ohnehin die Zukunft vorwegnimmt und womöglich doch schon nach unten dreht – trotz aller guten Aussichten. Und schließlich weisen einige Kommentatoren zu Recht darauf hin, dass immerhin schon fast die Hälfte aller Aktien des S&P 500 diese 20 % oder mehr seit ihrem letzten 52-Wochen hoch verloren haben. Das geschieht in der Regel nur in stärkeren Korrekturen – zuletzt 2015/16.

Aber damals blieb ein Bärenmarkt ebenfalls aus, auch wenn es an den Börsen weltweit kräftig rappelte. Ein Grund, warum es damals zu diesen Turbulenzen kam und warum die Märkte jetzt zunächst noch eine Gnadenfrist bekommen könnten, zeigt der folgende Chart:

(Quelle: MarketMaker)

Eine kurze Fibonacci-Lektion

Sie sehen hier den Dow Jones seit seiner allerersten Notierung im Jahr 1885. Die waagerechten roten Linien liegen auf den Kurswerten der sogenannten Fibonacci-Zahlen. Diese Zahlen werden gebildet, indem man – z.B. beginnend mit 1 und 2 – die jeweils vorangegangenen beiden Zahlen addiert. Die nächsten Zahlen dieser Folge sind also die 3 (= 2 + 1), die 5 (= 3 + 2), die 8 (= 5 + 3), die 13 (=8 + 5) usw.

Als Ergebnis erhält man eine exponentiell steigende Zahlenfolge. Das führt in diesem logarithmischen Chart dazu, dass die roten „Fibonacci-Linien“ etwa gleich große Abstände haben.

Eine verblüffende Übereinstimmung

Das Einzigartige dieser Darstellung ist nun, dass der Dow Jones in seiner fast 133-jährigen Kurshistorie immer wieder markante Umkehrpunkte in der Nähe dieser Niveaus gebildet hat (siehe grüne Ellipsen, Kreise). Besonders auffällig sind natürlich das Hoch von 1929, die Hochs und Tiefs der großen Seitwärtsbewegung der 1960er bis 1980er Jahre, aber auch der kurze, heftige Ausschlag des Crash 1987 (siehe blauer Pfeil), der genau zwischen zwei solchen Linien hin- und herlief, sowie das Tief von 2009.

Doch auch die Hochs der Jahre 2000/01 und 2004/05 und eben das Hoch von 2015 – vor der erwähnten großen Korrektur – entstanden im Bereich solchen Fibonaccizahlen-Niveaus. Wenn Sie sich in diesen Chart vertiefen, werden Sie weitere erstaunliche Fälle finden, z.B. die Tiefs der Seitwärtsbewegung von 1885 bis 1893 oder die beiden folgenden markanten Hochs von 1899 und 1901. Die Vielzahl weiterer, wenn auch weniger spektakulärer Umkehrpunkte, die sich in diesem Chart finden lassen, bestätigen diese doch recht erstaunliche Regelmäßigkeit ebenso wie etliche kleinere Konsolidierungen, die im Bereich der roten Linien häufig auftraten.

Eine genaue Erklärung für diesen „Fibonacci-Zauber“, den ich schon seit mehreren Jahren verfolge, kann ich Ihnen auch nicht liefern. Vielleicht hat es damit zu tun, dass diese Zahlenfolge ein universelles Naturphänomen ist, das sich z.B. bei Blüten- und Blattständen, in der Form eines Schneckengehäuses oder in den Spiralarmen einer Galaxie wiederfindet.

Und als langjährige Leser der Börse-Intern wird Sie diese Regelmäßigkeit natürlich genauso wie mich an die Rechtecke unsere Target-Trend-Methode erinnern – nur das in diesem Fall die Rechtecke in einem logarithmischen Chart liegen und exakt den Fibonacci-Zahlen entsprechen.

Die Target-Trend-Methode weist den Weg

Und mittels der Target-Trend-Methode können wir jedoch nun das weitere Szenario für den Dow Jones entwerfen: Aktuell ist der Kurs schon sehr nahe an die nächste rote Linie bei 28.657 Punkten herangelaufen. Und in der Historie des Dow Jones war es bisher stets so, dass der Kurs diese Linie auch erreichte, wenn er so dicht davor war.

Größere Rückschläge auf dem Weg zur nächsten Linie, bei denen er weiter (meist sogar unter die vorherige Linie) zurückfiel, ereilten den Dow Jones nur dann, solange er noch nicht die Hälfte der Strecke zwischen zwei roten Linien nachhaltig überwinden konnte (in der „Sprache“ der Target-Trend-Methode: die Rechteckmittellinie).

Solche Fälle (siehe blaue Striche, Bögen) gab es hauptsächlich in den ersten gut 50 Jahren der Dow-Jones-Historie und dann noch einmal Ende der 1950er/Anfang der 1960er Jahre sowie natürlich 2007 vor der Finanzkrise.

Die einzige Ausnahme

Der einzige Fall, bei dem der Dow Jones dicht vor einer roten Linie abdrehte, war Anfang 1946, als er danach für drei Jahre in eine relativ enge Seitwärtsbewegung überging (siehe rote Ellipse). Damals trennten ihn immerhin nur noch knapp 10 % von der roten Linie bei 233 Punkten – 2018 hat er sich der nächsten roten Linie schon fast bis auf 6 % genähert.

Mit Hilfe dieser „Fibonacci-Linien" im Dow Jones-Chart und den Regeln der Target-Trend-Methode können wir nun den weiteren Verlauf für den Dow Jones – und damit auch den US-Markt insgesamt – abstecken.

Danach sollte es erst noch einen weiteren Schub nach oben in Richtung der 28.657-Punkte-Marke geben, bevor der Bullenmarkt womöglich endet. Damit wären die jüngsten Turbulenzen eine weitere Korrektur, aber keine Trendwende. Und das passt genau zu den fundamentalen Frühindikatoren, die eine weiter kräftig wachsende Wirtschaft in den USA anzeigen (siehe Börse-Intern vom 25.10.2018)

Allerdings gibt es auch eine Parallele zu der Ausnahme von 1946: Die damalige Seitwärtsbewegung wurde durch einen großen Rücksetzer eingeleitet, bei dem der Dow Jones den größten Monatsverlust seit dem vorangegangenen Bärenmarkt 1937-1942 erlitt.

Der „Crash-Monat“ Oktober sollte der Rally nichts anhaben können

Und auch der Oktober 2018 könnte einen solch markanten Kursverlust bringen – wahrscheinlich nicht im Dow Jones, aber im S&P 500: Dort besteht die Gefahr, dass es zum stärksten Monatsverlust seit dem Tief der Finanzkrise 2009 kommt! Allerdings braucht der S&P 500 nur einen Anstieg von schlappen 16,5 Punkte oder 0,06 %, um dies zu verhindern. Wenn nach den jüngsten Rückschlägen auch nur eine leichte Gegenbewegung einsetzt, dann könnte das in den zwei verbleibenden Handelstagen des Oktobers gelingen.

Das wäre zwar keine Garantie, dass ein Bärenmarkt ausbleibt, aber es wäre zumindest ein weiteres Pünktchen Wahrscheinlichkeit dafür, dass wir nur eine zwischenzeitliche kräftige Korrektur in den USA gesehen haben. Und mit der heutigen Stärke der Märkte beiderseits des Atlantiks steigen die Chancen auf eine nachhaltige Erholung – und damit auf die Fortsetzung der Rally, wie es der Fibonacci-Zauber im Dow Jones verheißt.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)