Deutsche Aktien vs. US-Aktien

Bei all den skeptischen Tönen, die ich hier zuletzt geäußert und anhand von Zahlen, Daten und Fakten untermauert habe, stellt sich manchem Leser vielleicht die Frage, warum ich eigentlich nicht längst klar bearish bin, sondern nach wie vor lediglich eine „normale“ Gegenbewegung erwarte (siehe zum Beispiel „S&P 500: Eine Korrektur um bis zu 12 % wäre nur normal“).

Die Antwort darauf war in meinen Analysen zwischenzeitlich immer wieder zu lesen: Es fehlen die Anlagealternativen (Stichwort: Anlagenotstand, siehe zum Beispiel Börse-Intern vom 5. November oder 29. Oktober).

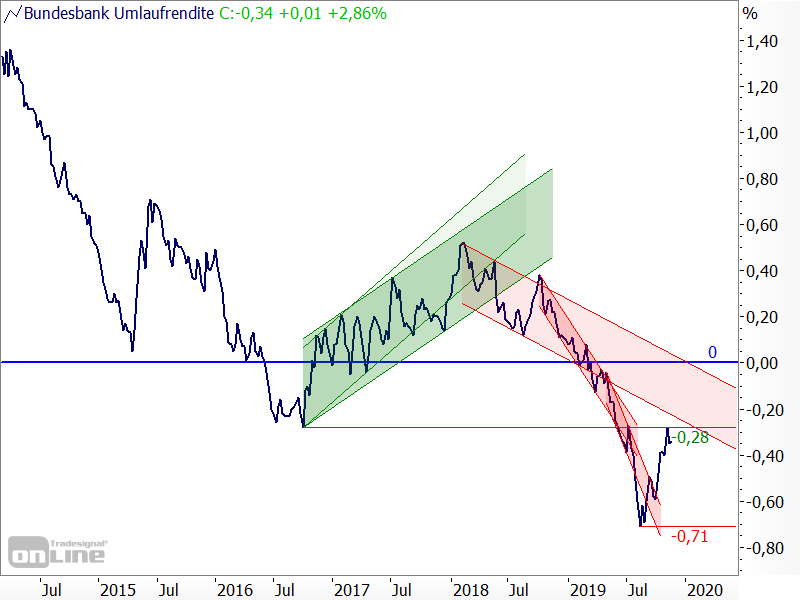

Anleihe- vs. Dividendenrendite

So weisen festverzinsliche Wertpapiere in Deutschland, gemessen an der Umlaufrendite, derzeit im Durchschnitt eine negative Verzinsung von -0,34 Prozent auf.

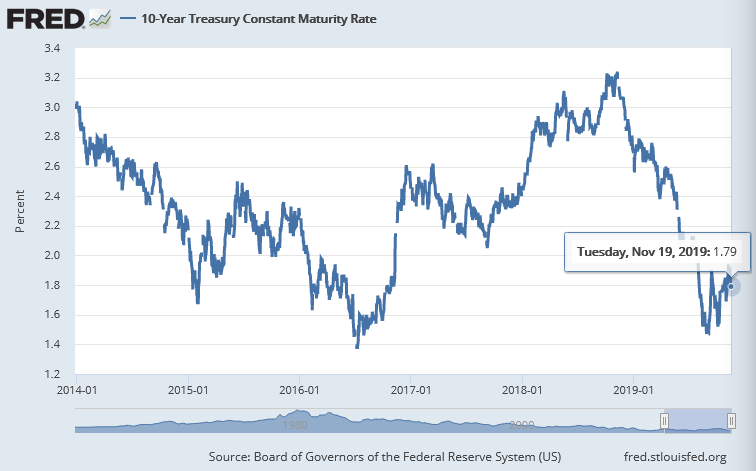

Dagegen können die Aktien aus dem DAX trotz ihrer zuletzt recht ordentlichen Kursanstiege immer noch mit einer Dividendenrendite von über 3 % punkten. Selbst die deutlich höheren Anleiherenditen in den USA, die bei 10 Jahren Laufzeit aktuell immerhin auf ca. 1,8 % kommen, können da nicht mithalten.

Und im Gegensatz zu den Unternehmen aus dem S&P 500, die im 3. Quartal 2019 einen Gewinnrückgang in Kauf nehmen mussten (siehe Börse-Intern vom 15. November), konnten laut einer Auswertung der Postbank, die DAX-Unternehmen ansehnliche Gewinnanstiege verbuchen.

DAX-Unternehmen steigern Gewinne um 12 %!

„Auf aggregierter Basis der Unternehmen, die schon ihre Bilanzen präsentiert haben, sowie der Konsensprognosen für diejenigen, die noch folgen werden, stehen aktuell für den deutschen Leitindex Zuwächse von 6,4 % bei den Erlösen sowie von 12,0 % bei den Gewinnen je Aktie an“, berichtet das Chief Investment Office der Postbank. Und genau aus diesem Grund habe ich mich in der Vergangenheit auch stets besonders skeptisch über die US-Indizes geäußert und Investments am deutschen Aktienmarkt bevorzugt.

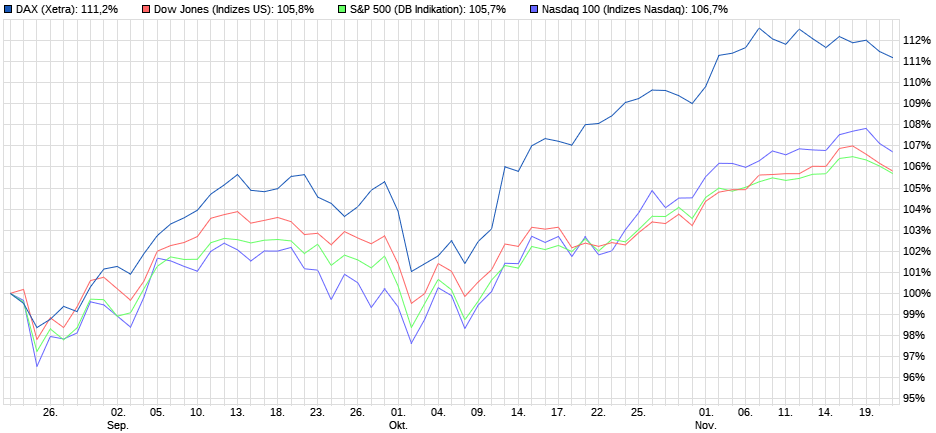

Langsam scheint sich diese Strategie auch bezahlt zu machen, denn zum Beispiel auf Sicht der vergangenen drei Monate kann der DAX die US-Indizes locker hinter sich lassen.

(erstellt mit: Ariva.de)

Wie sehr die Dividenden dabei eine Rolle gespielt haben, zeigt der folgende Vergleich.

Kurs-Index vs. Performance-Index

Denn im Gegensatz zu den US-Indizes werden im DAX ausgezahlte Dividenden reinvestiert. Ein direkter Vergleich der Indizes führt daher zu einem verzerrten Bild. Rechnet man die Dividenden aus dem DAX heraus, dann schneidet der entsprechende DAX-Kursindex (exkl. Dividenden) gegenüber dem sogenannten DAX-Performanceindex (inkl. Dividenden) natürlich schlechter ab - im folgenden Chart auf Sicht eines Jahres eben um etwas mehr als 3 %, was der Dividendenrendite des DAX entspricht.

(erstellt mit: Ariva.de)

Seit der Einführung des DAX vor gut 30 Jahren ging sogar deutlich mehr als die Hälfte der Wertentwicklung auf das Konto von Dividendenzahlungen. Doch auch der DAX-Kursindex konnte die US-Indizes zuletzt schlagen.

Fazit

Aktien sind derzeit auch für Anleger, die auf eine kontinuierliche Ausschüttung / Rendite setzen, klar das zu bevorzugende Langfrist-Investment. Das gilt insbesondere wieder, seit auch in den USA die (Leit-)Zinsen noch einmal zurückgekommen sind.

Für kurzfristigere Anleger gilt jedoch: Sorgt die globale Wirtschaft nicht bald mit positiven Daten für frischen Aufwind, könnten die Aktienkurse noch einmal in den Sinkflug übergehen. Das gilt insbesondere für die teuren US-Aktien, aber - wenn diese nachgeben - auch für den DAX. Erste Anzeichen dafür haben wir in den vergangenen Tagen gesehen. Hier bleibt nun genau zu beobachten, ob sich die Verluste zu einer Korrektur ausweiten.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)