Zeit für einen Neueinstieg bei Aktien?

Sehr verehrte Leserinnen und Leser,

vor drei Wochen hatte ich an dieser Stelle auf die beeindruckende und ungewöhnliche Stärke des NASDAQ 100 in dieser Krise hingewiesen. Diese Stärke hielt bislang an. Und in dieser Woche könnte sich entscheiden, ob es dabei bleibt – und ob es damit wieder Zeit für einen Neueinstieg bei Aktien ist.

US-Quartalsberichtssaison in heißer Phase

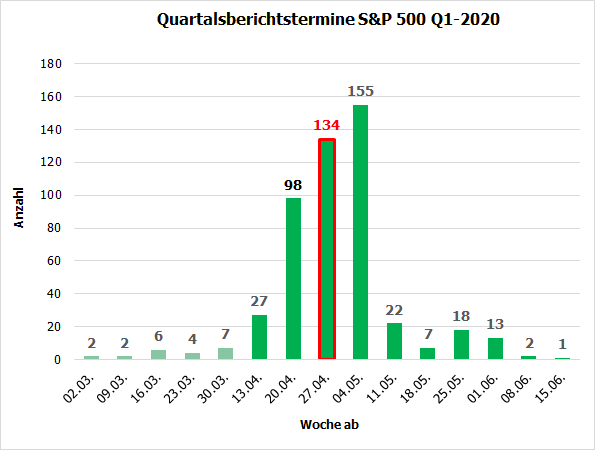

Der Grund dafür ist die Quartalsberichtssaison, die in ihre heiße Phase eingetreten ist. In dieser heißen Phase legt die Mehrzahl der Unternehmen des S&P 500 ihre Zahlen vor – und in dieser Woche befinden wir uns mittendrin, wie die folgende Grafik zeigt:

(Quelle: Thomson Reuters)

Und nachdem in der Vorwoche vor allem die US-Großbanken Einblick in ihre Bücher gewährten, sind nun die Technologiewerte dran. Auf ihnen ruhen viele Hoffnungen, wie die Kursentwicklung des NASDAQ 100 zeigt (siehe folgender Chart):

So hat der NASDAQ 100 nicht nur weniger stark verloren als der S&P 500 (-30,4 % vs. -35,4 %), sondern auch schon seinen Einbruch stärker wettgemacht: Während der S&P 500 bisher nur die 50%-Marke seines Crashs erobern konnte (und im Hoch 57,2 % erreichte), steht der NASDAQ 100 schon über der 61,8%-Marke (am jüngsten Hoch waren es bereits 71,1 %).

Zahlen sollten Anlegererwartungen bestätigen

Wie vor drei Wochen schon erläutert, ist das Kalkül der Anleger offenbar, dass die Tech-Werte von der Krise profitieren – wenn schon nicht direkt während des Lockdowns (wie der Onlinehändler Amazon oder der Streamingdienst Netflix), dann doch wenigstens in der bevorstehenden Erholung. Tatsächlich scheinen die großen Tech-Aktien zu den neuen defensiven Favoriten vieler Anleger im derzeitigen Marktumfeld geworden zu sein (worauf übrigens auch ein Leser als Reaktion auf oben genannten Artikel hinwies).

Und wenn das so ist, dann sollte dies auch in den nächsten Tagen anhand der Zahlen erkennbar werden. Dabei werden die wichtigsten Vertreter des US-Technologiesektors vertreten sein, z.B. Alphabet (Google), Amazon, Apple, eBay, Facebook, Gilead, Microsoft und Tesla.

Diese Zahlen sind aber nicht nur für den NASDAQ 100 bedeutsam, in dem alle diese Aktien vertreten sind, sondern eben auch für den S&P 500, dem sie ebenfalls angehören. Der Technologiesektor ist zudem mit 25,5 % der größte Sektor des S&P 500. Entsprechend bedeutsam sind die Ergebnisse des Technologiesektors, denn sie gehen mit der höchsten Gewichtung in den S&P 500 ein.

Tech-Gewinne wiegen Verluste nicht auf

Für den Technologiesektor insgesamt erwarten Analysten nahezu gleichbleibende Gewinne gegenüber dem Vorjahresquartal (-0,7 %). Die Technologiebranche gehört damit zu den starken Sektoren, denn nur 4 von 16 Sektoren dürften überhaupt eine (leichte) Gewinnsteigerung im 1. Quartal verzeichnen (darunter der Gesundheitssektor, welcher der zweitgrößte Sektor im S&P 500 ist).

Allerdings werden voraussichtlich auch mindestens 3 Sektoren Gewinneinbrüche um mehr als 50 % hinnehmen müssen (Energie, Transport und Auto). Und auch der drittgrößte Sektor, die Finanzbranche, wird empfindliche Verluste hinnehmen müssen (-28,4 %) und damit den Gewinn des S&P 500 insgesamt nach unten ziehen.

Was von den Tech-Größen zu erwarten ist

Die Technologiebranche wäre also aufgrund ihrer Gewinnkonstanz und ihres hohen Gewichts im Index ein stabilisierender Faktor. Die Erwartungen sind dabei klar: Unternehmen wie Amazon (Onlinehandel, Cloud-Services) und Microsoft (Betriebssystem- und Bürosoftware, Cloud-Services) sollten zu den Profiteuren der Pandemie gehören und nicht nur im 1. Quartal gut abgeschnitten haben (in dem die Folgen der Pandemie erst teilweise zu spüren waren), sondern auch einen optimistischen Ausblick für die Folgequartale geben.

Google und Facebook dagegen könnten durch zusammengestrichene Werbeausgaben der Unternehmen Einbußen erleiden und sollten daher überzeugende Strategien und Maßnahmen vorstellen, wie sie diesen begegnen wollen.

Apple ist sehr stark von den unterbrochenen Lieferketten betroffen (die aber zumindest in China allmählich wieder aufgebaut werden). Auch die Nachfrage der Verbraucher nach neuen (teuren) Apple-Geräten dürfte deutlich zurückgegangen sein. Analysten rechnen daher bis Mitte 2020 mit schwachen Verkaufszahlen und danach nur mit einer flacheren Erholung bis Anfang 2021. Das Unternehmen selbst geht zudem von einer anhaltenden Schwäche der durchschnittlichen Verkaufspreise aus, da die Verbraucher wie bei früheren Abschwüngen zurückhaltend bei Neuanschaffungen hochwertiger „Spielzeuge“ sein werden.

Bessere Ergebnisse dürften schon eingepreist sein

Erfahrungsgemäß werden die Unternehmen die reduzierten Gewinnschätzungen der Analysten am Ende mehr oder weniger deutlich übertreffen. Daher besteht die realistische Chance, dass der Technologiesektor am Ende ein leichtes Gewinnplus verbuchen kann (statt des kleinen Minus, das jetzt noch erwartetet wird).

Das dürfte aber längst in den Kursen eingepreist sein. Entscheidend für die Technologiewerte, den NASDAQ 100 und damit auch den US-Aktienmarkt insgesamt wird also sein, welche Perspektiven, die Tech-Unternehmen entwerfen werden und wie überzeugend diese sind.

Warum die Rally nun erst einmal pausieren dürfte

Wenn sie die Fantasie der Anleger nicht erneut anregen können, ist ein Wendepunkt am Aktienmarkt recht wahrscheinlich – zumal die Bewertung ohnehin schon sehr ambitioniert ist, wie Sven Weisenhaus hier zuletzt mehrfach betont hat. Ob aber anderenfalls die Aussichten so rosig erscheinen, dass die Kurse trotz Überwertung weiter steigen, ist derzeit kaum vorstellbar. Zudem wäre nach der jüngsten Erholungsrally zumindest eine Konsolidierung wünschenswert, denn Aktien sind vielfach schon wieder kräftig überkauft.

Es gibt in Krisen immer lukrative Einstiegszeitpunkte, an denen man aussichtsreiche Werte zu Schnäppchenpreisen einsammeln kann. Aktuell ist dafür jedoch kaum die richtige Zeit. Geduldige Langfristanleger warten also besser ab – zumal wir uns auch saisonal der schwächeren Börsenphase nähern („Sell in May…“)

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)