Was von Umfragen in Marktturbulenzen zu halten ist

Sehr verehrte Leserinnen und Leser,

die Meldung eines bekannten Online-Portals von gestern Vormittag erschien besorgniserregend: „Schock für die deutsche Wirtschaft“, wurde dort getitelt. Und dann: „ifo-Geschäftsklima bricht ein“. Was war geschehen? Das ifo-Geschäftsklima ging von 108,6 Punkten im Dezember auf 107,3 Punkte im Januar zurück, wobei die Erwartungen der Ökonomen bei 108,4 lagen. Ein Schock sieht anders aus, denn obwohl die Erwartungen doch deutlich verfehlt wurden, ist der aktuelle Rückgang von 1,3 Punkten völlig im Rahmen der üblichen Schwankungen seit Beginn der Erhebung im Jahr 1991.

Enttäuschende Konjunkturindikatoren?

Abgesehen davon, dass dieses Beispiel wieder einmal zeigt, wie dramatisch manche Nachrichten in den Medien aufgebauscht werden, bietet es einen guten Anlass, sich mit der aktuellen Verlässlichkeit derartiger Frühindikatoren zu beschäftigen.

In der Vorwoche wurden bereits die ZEW-Konjunkturerwartungen veröffentlicht. Auch hier gab einen Rückgang, der vermeintlich noch stärker ausfiel: von 16,1 auf 10,2 Punkte (-5,9). Allerdings ist die Schwankungsbreite der ZEW-Konjunkturerwartungen aufgrund der Konstruktion des Indikators viel höher, so dass dieser Rückgang eher harmlos ist. Zudem waren hier die Erwartungen noch geringer (8,2 Punkte), so dass sogar dieses Ergebnis sogar positiv überrascht hat.

Umfragebasierte Indikatoren sind stets auch stimmungsgetrieben

Allerdings sind sowohl die Daten des ifo-Instituts als auch des ZEW umfragebasiert. Während das ifo-Geschäftsklima die Meinung der Unternehmen selbst repräsentiert, werden die ZEW-Konjunkturerwartungen unter Finanzmarktexperten ermittelt. Sowohl den Unternehmen als auch den Finanzmarktexperten stehen umfangreiche Daten für ihre Einschätzung zur Verfügung, wobei die Daten der Unternehmen (z.B. Auftragslage) sowohl aktueller als auch genauer sein sollten. Dennoch sind auch diese Umfragen zu einem Gutteil stimmungsgetrieben. Dafür sorgen schon die relativ vagen Antwortmöglichkeiten beider Erhebungen.

Ein Indiz dafür ist beispielsweise die starke Diskrepanz der Analystenerwartungen und des endgültigen Ergebnisses der ZEW-Konjunkturerwartungen im Januar (siehe oben): Der Wert für die Erwartungen wird ja ebenfalls durch Umfragen (der Finanzdatenanbieter, wie Bloomberg und Co.) ermittelt und zwar de facto unter den gleichen Finanzmarktexperten, die vom ZEW befragt werden. Die Abweichung dürfte also nur minimal sein – es sei denn, zwischen beiden Umfragen gab es einen Stimmungsumschwung.

Angesichts der Marktturbulenzen im Januar ist das sehr wahrscheinlich, zumal die ZEW-Daten früher erfasst worden sein dürften als die Umfragen, aus denen die Analystenerwartungen bestimmt wurden. So hatten die Nachrichten der vergangenen zwei Wochen noch ausreichend Zeit, die Stimmung der Analysten und damit ihre Erwartungen zu drücken.

Und doch: Das Prinzip funktioniert

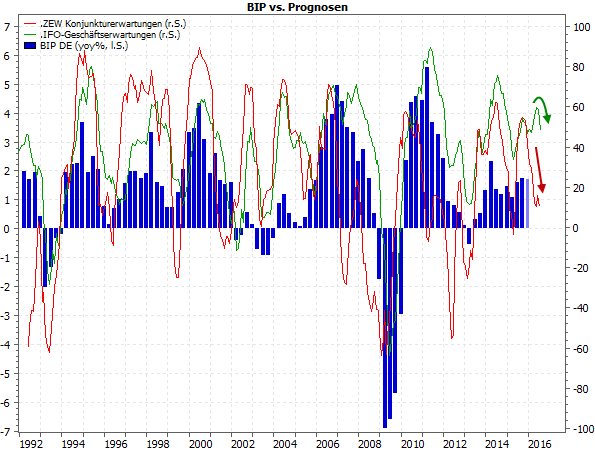

Zur Ehrenrettung der Finanzmarktexperten muss jedoch gesagt werden, dass auch ihre Prognosen durchaus fundiert sind. Das zeigt ein Vergleich mit der tatsächlichen Veränderung des Bruttoinlandsprodukts (BIP) in Deutschland als auch mit den ifo-Geschäftserwartungen, einer Teilkomponente des bekannten Geschäftsklimas, die den ZEW-Daten entspricht. (Hinweis: Aufgrund der Vorlaufeigenschaften der Daten von sechs bis neun Monaten wurden die Erwartungswerte zur besseren Vergleichbarkeit gegenüber den BIP-Ist-Daten um sechs Monate in die Zukunft verschoben.)

Quellen: ZEW, ifo-Institut, Statistisches Bundesamt (BIP-Wert für Q4-2015 durch Deka Bank geschätzt)

Im Chart ist gut zu sehen, dass eher die Finanzmarktexperten (siehe rote ZEW-Kurve) zu stimmungstechnischen Übertreibungen nach oben und unten neigen – obwohl auch die Unternehmen davor nicht gefeit sind. (Hier finden wir dagegen eine generelle Neigung zu positiver Wahrnehmung – eine für die Unternehmen zweifellos grundsätzlich nützliche Einstellung.)

Aktuelle Daten vs. übergeordnete Tendenz

Aufgrund dieser stimmungstechnischen Einflüsse dürften die aktuellen Daten mehr oder weniger wertlos sein, denn sowohl Unternehmen wie auch Finanzmarktexperten sind der momentanen Ungewissheit und dem Einfluss der anhaltend schlechten Nachrichten ausgesetzt. Ein weiteres Indiz für einen negativen Stimmungsimpuls bei den Konjunkturumfragen sind die bereits seit geraumer Zeit fallenden ZEW-Werte, während die ifo-Werte zwischenzeitlich sogar ein neues Zwischenhoch markierten.

Gleiches gilt für die in den vergangenen zwei Wochen deutlich nach unten korrigierten Erwartungen der Analysten in der gerade erst begonnenen Quartalsberichtssaison. Hier kommt hinzu, dass die Analysten ihre Prognosen eigentlich im Vorfeld reduzieren sollten und nicht erst dann, wenn schlechte Nachrichten und fallende Kurse sie quasi dazu zwingen. Auch hier kann man sich also des Eindrucks nicht erwehren, dass diese Korrekturen zum Großteil stimmungsgetrieben sind.

Wichtiger als die aktuellen Zahlen ist also die Tendenz der Prognosen. Während die ZEW-Konjunkturerwartungen, wie erwähnt, schon seit einigen Monaten fallen, gab es bei den ifo-Geschäftserwartungen erst kürzlich eine Umkehr nach unten (siehe Pfeile im Chart). Wenn sich diese neue Tendenz in den kommenden Monaten bestätigt, dann dürfte die Konjunktur in Deutschland tatsächlich schwächeln. Das hätte sicherlich auch Auswirkungen auf die Aktienmärkte.

Worauf Sie wirklich achten sollten

Genau aus diesem Grund ist es nun so wichtig, auf die aktuelle Gegenbewegung bei DAX und Co. zu achten. Die Konjunkturdaten – und selbst die Frühindikatoren des ZEW und ifo-Instituts – kommen aus Anlegersicht häufig zu spät, um frühzeitig zu reagieren. Die Kurse an den Börsen ändern sich hingegen in Echtzeit. Wenn also die Konjunkturbefürchtungen, die die ZEW- und ifo-Daten widerspiegeln, gerechtfertigt sind, sollte sich das in den kommenden Tagen und Wochen auch an den Börsen in Form von erneut schwächeren Kursen bemerkbar machen.

Das ist ein wichtiger Grund, warum wir Sie immer wieder darauf hinweisen, auf den Verlauf der laufenden Gegenbewegung zu achten. Je schwächer diese verläuft, umso wahrscheinlicher ist es, dass die Konjunkturbefürchtungen berechtigt sind und umso eher müssen Sie gegebenenfalls reagieren.

Sie sollten also wie immer nicht auf die vermeintlichen Hiobsbotschaften, wie die eingangs genannte, achten, sondern auf die Börsen und die Charts. Nur hier erhalten Sie frühzeitige Informationen, in welche Richtung die Märkte bewegt werden.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)