US-Notenbank wartet das Wahlergebnis ab

Die aktuelle Abwärtsbewegung im DAX endete gestern exakt an der Konsolidierungslinie (grüner Pfeil):

Anschließend kam es zu einer Gegenbewegung. Allerdings konnten die Kurse dabei nur begrenzt zulegen und befinden sich inzwischen wieder auf dem Rückzug. Damit scheint die Konsolidierungslinie ihrem Namen insofern gerecht zu werden, als dass sie aktuell zu einer kleinen Konsolidierung innerhalb einer laufenden Abwärtsbewegung führt. Daher sind kurzfristig weiter fallende Kurse zu erwarten.

US-Wahl bleibt das beherrschende Thema

Derweil ist und bleibt das vorherrschende Thema an den Börsen die US-Wahl. Daran wird sich bis zum Wahltermin am kommenden Dienstag auch nichts ändern. Vielmehr dürfte der Einfluss auf die Kurse mit jedem Tag eher noch zunehmen. Dies ließ sich in dieser Woche auch bereits feststellen. So sind die Kurse deutlich gefallen, als einige Umfragen ergaben, dass Donald Trump in der Gunst der US-Wähler nicht nur hinzugewann, sondern sogar knapp vor seiner Herausforderin Hillary Clinton lag. Der Grund für die fallenden Kurse ist, dass die Börsen einen Sieg Hillary Clintons bevorzugen. Denn diese steht für Kontinuität in der US-Wirtschaftspolitik, während Donald Trump als unberechenbar gilt. Und Börsen mögen keine Unsicherheit.

Machtwechsel - ein Unsicherheitsfaktor für die Börsen

Dazu passt auch eine aktuelle Analyse der Helaba. Demnach ist ein Machtwechsel grundsätzlich schlecht für Aktien. Immer wenn es zu einem Wechsel von Demokrat zu Republikaner kam, neigten Aktien auf Sicht von zwölf Monaten zur Schwäche. Im Durchschnitt betrug das Minus 7,7 Prozent. Wurde dagegen ein Demokrat im Amt bestätigt oder folgte ein anderer Demokrat, legten Aktien im Mittel um 6,8 Prozent zu.

Ähnliche Zahlen haben Sie auch schon mit der Börse-Intern am 27. September erhalten. Damals war zu lesen: „Der Grund für dieses Phänomen dürfte sein, dass die Börsen Unsicherheiten verabscheuen. Und wenn das wichtigste politische Amt zumindest in der Hand der gleichen Partei bleibt, ist die Chance auf Kontinuität in der Politik einfach höher.“ Und so erklären sich eben auch die Kursreaktionen dieser Woche auf die einzelnen Umfrageergebnisse.

US-Notenbank wartet das Wahlergebnis ab

Auf den gestrigen Beschluss der US-Notenbank, die Zinsen zunächst unverändert zu belassen, reagierten die Märkte derweil kaum. Die Wahrscheinlichkeit für eine Leitzinserhöhung im November sahen die Anleger allerdings auch nur bei rund sieben Prozent. Insbesondere weil man nicht erwartet hatte, dass ein Zinsschritt so kurz vor den Präsidentschaftswahlen erfolgen würde. Zudem war keine Pressekonferenz angesetzt, in der die Entscheidung hätte ausführlich erläutert werden können. Insofern wurden die Markterwartungen lediglich erfüllt, weshalb es keinen Anlass für stärkere Kursreaktionen gab.

Zinsschritt im Dezember wahrscheinlich

Allerdings erklärte die Fed, dass sich die Argumente für eine Anhebung weiter verstärkt hätten. Viele Experten rechnen daher nun fest mit einer Zinsanhebung auf der nächsten Sitzung am 14. Dezember. Zumal dann auch die US-Präsidentschaftswahl gelaufen ist und es zudem eine Pressekonferenz sowie eine Aktualisierung der Projektionen geben wird. Die Wahrscheinlichkeit dafür, dass noch eine von ursprünglich bis zu vier angedachten Zinserhöhungen in diesem Jahr erfolgen wird, ist aktuell mit rund 70 Prozent am Markt eingepreist.

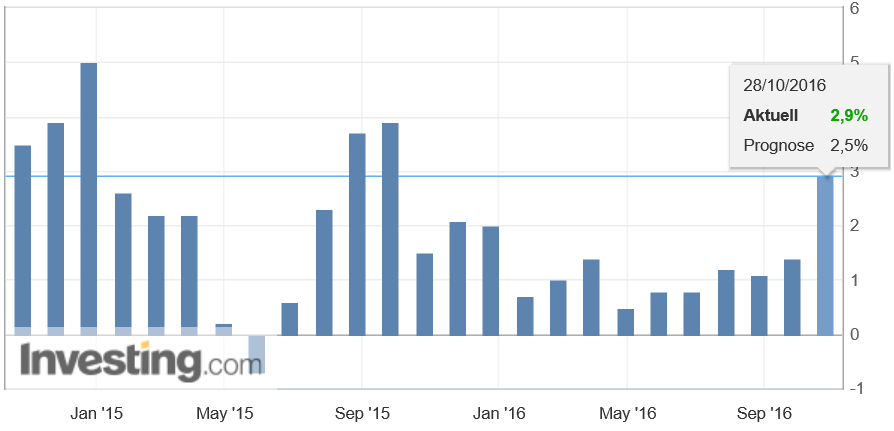

Wirtschaftsdaten lassen einen Zinsschritt längst zu

Die jüngsten Wirtschaftsdaten sprechen auch ganz klar für eine baldige Zinsanhebung. (Ich halte diese für längst überfällig.) So legte die US-amerikanische Wirtschaftsleistung (BIP) zum Beispiel in der Zeit von Juli bis September auf das Jahr hochgerechnet um 2,9 Prozent gegenüber dem Vorquartal zu. Das Wachstum beschleunigte sich damit deutlich und erreichte den höchsten Stand seit über einem Jahr. Im zweiten Quartal lag die Wachstumsrate nur bei 1,4 Prozent und im ersten Quartal bei 1,1 Prozent.

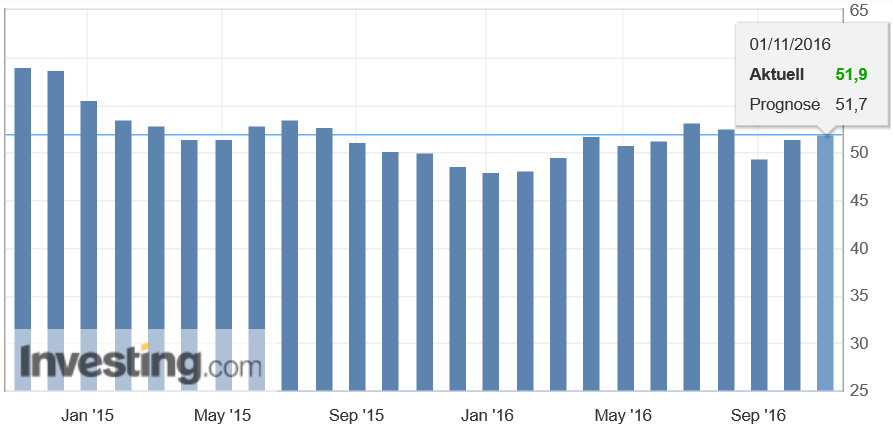

Und der nationale ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe spricht dafür, dass dieses beschleunigte Wachstum im vierten Quartal beibehalten werden kann. Denn der Stimmungsindikator legte im Oktober um 0,4 auf 51,9 Punkte zu und stieg damit weiter über die Schwelle von 50 Zählern, ab der zukünftiges Wachstum signalisiert wird.

Mit seinem aktuellen Wert deutet der Index nach Angaben des Institute for Supply Management (ISM) für den Monat Oktober ein gesamtwirtschaftliches Wachstum von 2,8 Prozent (annualisiert) gegenüber dem Vormonat an.

Der Index bestätigt damit den vom Markit-Institut erhobenen Einkaufsmanagerindex, der, wie am 25. Oktober bereits berichtet, mit 53,4 Zählern (in der endgültigen Veröffentlichung) klar über der Erwartung von 51,5 Punkten und ebenfalls deutlich über der Wachstumsschwelle liegt.

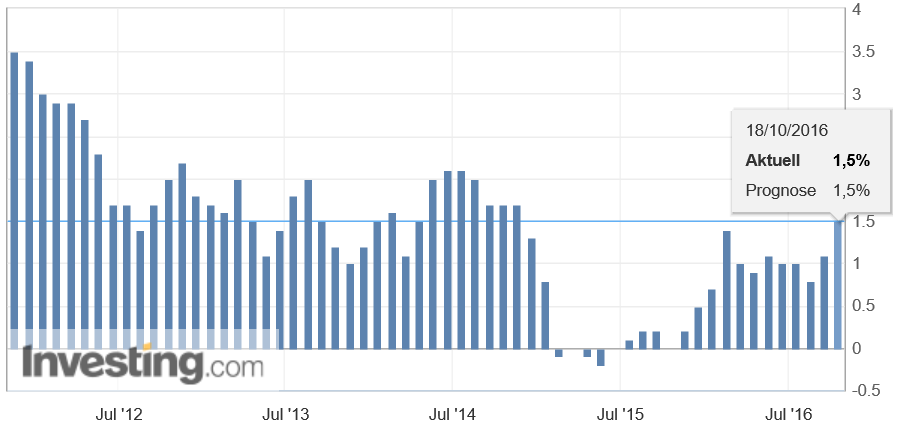

Zudem ist die Inflationsrate der Verbraucherpreise im September von 1,1 auf 1,5 Prozent angestiegen. Sie erreichte damit den höchsten Wert seit November 2014.

Experten gehen davon aus, dass schon im Dezember die Zielmarke der US-Notenbank von 2 Prozent erreicht werden könnte. Und sollten Preiskapriolen im Bereich Energie ausbleiben, könnte die Inflationsrate im Februar kommenden Jahres sogar schon oberhalb von 2,5 Prozent landen. Zwar ging die Kern-Inflationsrate leicht von 2,3 auf 2,2 Prozent zurück, dennoch sprechen auch die Preisentwicklungen klar für eine baldige (längst überfällige) Zinsanhebung.

Fazit

Die Wahrscheinlichkeit, dass beim nächsten Zinsentscheid im Dezember eine Leitzinserhöhung beschlossen wird, ist sehr hoch. Als entscheidende Hürde ist lediglich noch die US-Wahl zu nennen. Dabei ist für den Zinsschritt nicht entscheidend, wer von den beiden Kandidaten die Wahl gewinnt. Bedeutsamer wird sein, wie die Börsen auf das Wahlergebnis reagieren. Und hier dürfte Clinton eher für steigende Kurse stehen, während Trump als Wahlsieger wegen der damit verbundenen Unsicherheit für Kurskapriolen sorgen könnte. Sollte aber mit Trump als Präsident nach einer anfänglichen Nervosität relativ rasch Ruhe an die Märkte zurückkehren, wird der geplante Zinsschritt auch im Dezember erfolgen. Nur wenn die Kurse anhaltend einbrechen, dürfte die Fed bis ins Jahr 2017 die Füße stillhalten.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)