Neue Börsenverrücktheiten und was Sie dagegen tun sollten

Sehr verehrte Leserinnen und Leser,

E-Auto-Pionier Tesla hat vor Kurzem viel Geld in Bitcoin gepumpt und angekündigt, Bitcoin auch als Zahlungsmittel zu akzeptieren. Das sorgte mal wieder für ein Rekordhoch beim Urgestein der Kryptowährungen. Tesla-Chef Musk hatte allerdings illustre Vorbilder für seine Aktion, die ebenfalls mit dem Geld anderer Leute am Kryptomarkt spekulieren. Die Hintergründe sind bemerkenswert und werfen ein bezeichnendes Licht auf die aktuelle Übertreibung – nicht nur bei Bitcoin und Co..

Das muss man sich mal vorstellen!

Elon Musk war also nicht der erste, der auf Firmenkosten Bitcoin gekauft hat. Er ist aber der Prominenteste, und konnte daher durch seine mediale Reichweite den Bitcoin-Kurs kräftig pushen.

Das selbst ernannte Business-Intelligence-Unternehmen Microstrategy aus den USA hat bereits im September Bitcoin erworben. Jetzt setzte Microstrategy noch einen drauf und besorgte sich über die Ausgabe einer Anleihe 650 Millionen Dollar, um auch dieses Geld anderer Leute für die Kryptowährung auszugeben.

Das muss man sich mal auf der Zunge zergehen lassen: Da geben Anleger einem Unternehmen Geld, damit es in Bitcoin investiert. Diese „Investition“ könnten sie aber problemlos selbst tätigen. Oder sie könnten das Geld in einen der vielen Krypto-Fonds stecken, die derzeit überall aufgelegt werden.

Stattdessen geben sie es irgendeinem Unternehmen und erhalten dafür nur ein paar läppische Prozent Zinsen. Von den Kursanstiegen bei Bitcoin profitieren sie dagegen überhaupt nicht. Es ist ungefähr so, als würden Sie jemandem Geld geben, damit er ein Haus kauft, dass Sie eigentlich selbst kaufen wollten. Und am Ende wundern Sie sich, dass ein anderer darin wohnt.

Nur eine der vielen Verrücktheiten?

Nun könnte man dies als eine der vielen weiteren Verrücktheiten abtun, die derzeit bei Kryptowährungen zu beobachten sind. Es ist allerdings ein besonders krasses Beispiel dafür, wie gedankenlos manche Anleger agieren - um es mal vorsichtig auszudrücken. Ein weiteres Indiz für die völlig irrationale Bitcoin-Manie ist, dass Microstrategy mit seiner Anleihe eigentlich nur 400 Million Dollar aufnehmen wollte. Die „Investoren“ haben das Unternehmen also faktisch mit Geld überhäuft.

Da ist es fast nur noch eine Fußnote, dass Microstrategy zuletzt gerade einmal 481 Millionen Jahresumsatz machte – und seit Jahren schrumpft. Der Aktienkurs dümpelte zwei Jahrzehnte dahin, nachdem er im 2000er-Crash um 99 Prozent kollabiert war. Doch seitdem im September die erste Bitcoin Transaktion bekannt wurde, verfünffachte er sich innerhalb von drei Monaten.

Ein pikantes Detail

Pikant ist zudem, dass Microstrategy-Chef Michael Saylor Ende 2000 einem Vergleich mit der US-Börsenaufsicht SEC zustimmte, bei dem er Strafen in Höhe von 350.000 Dollar plus ein persönliches Bußgeld von 8,3 Millionen Dollar zahlte. Der Hintergrund: mögliche Bilanzmanipulationen. Das ist kein Kavaliersdelikt!

Saylor war es auch, der kürzlich Elon Musk ermunterte, Bitcoin als Teslas „primäre Reservewährung“ auszurufen, was dieser auch prompt tat. Und das Musk es dann Saylor gleichtat und ebenfalls mit dem Geld anderer Leute – nämlich dem aus der Tesla-Firmenkasse, das letztlich von seinen Aktionären stammt – Bitcoin kauft, rundet das Bild ab.

Auch normale Anleger könnten betroffen sein

Sie können jetzt sagen, dass solche Sperenzien den normalen Anleger nicht interessieren müssen. Nun, zumindest Tesla-Aktionäre haben jetzt immerhin eine Fußspitze im Markt für Kryptowährungen, ob sie wollen oder nicht. Und auch manche ahnungslosen anderen Anleger könnten betroffen sein: So zockt die sogenannte Finanzelite bei diesem Spiel fett mit. Blackrock hält 14,6 %, Morgan Stanley 10,9 % und Vanguard 10,5 % an Microstrategy.

Wie das kommt? Microstrategy ist ein US-Small-Cap und daher auch in typischen US-Small-Cap-ETFs enthalten, z.B. von iShares (Blackrock), Vanguard oder SPDR (State Street) – um nur die größten zu nennen. Manche Firmenlenker können einfach nicht widerstehen, wenn es darum geht, ein paar Dummheiten zu machen. Das ist bei Small Caps leichter als bei Großkonzernen, wo Analysten und Investoren eher genauer hinschauen.

Warum Sie auf ausgewählte Small Caps und nicht auf ETFs setzen sollten

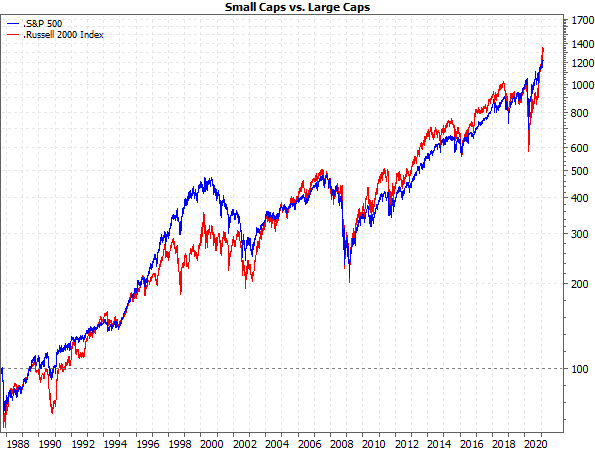

Und so sammeln sich gerade in Übertreibungsphasen in den klassischen Indexfonds mehr und mehr Unternehmen, die irgendetwas „Unkonventionelles“ gemacht haben – wie eben Microstrategy. Genau das ist der Grund, warum Small-Cap-ETFs oft nur auf eine durchschnittliche Performance kommen (siehe folgender Chart) – obwohl die Finanzmarktforschung zeigt, dass es eine systematische Small-Cap-Prämie gibt, also das höhere Risiko kleinerer Unternehmen auch durch höhere Renditen ausgeglichen wird.

Das gilt aber nur für ausgewählte Qualitäts-Small und -Mid Caps, wie in den Aktien-Perlen. Hier sind Sie besser dran, bei solchen Werten gibt es keine solche „abseitigen“ Risiken und Verrücktheiten. Sondern solide und vielversprechende Werte, die Ihnen ein ordentliches Wachstum bringen, ohne dass Sie ständig zittern müssen, ob die Firma sich nicht vielleicht doch verzockt.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)