Der DAX darf das!

Sehr verehrte Leserinnen und Leser,

die wirtschaftlichen Bremsspuren in Deutschland sind unübersehbar, vor allem in der Industrie. Gewinnwarnungen, Massenentlassungen und Kurzarbeit werden zunehmend auch in den Wirtschaftsmedien sorgenvoll thematisiert. Angesichts dessen stellt sich zu Recht die auch schon hier aufgeworfene Frage, ob der DAX mit seinem Anstieg seit Jahresbeginn nicht übertrieben hat.

Hat es das schon mal gegeben?

Bei der Antwort auf solche Fragen werfe ich zunächst gern einen Blick in die Vergangenheit und prüfe, ob es ähnliche Situationen schon früher gegeben hat. Wenn ja, dann lässt sich besser beurteilen, ob die aktuelle Lage tatsächlich so außergewöhnlich ist.

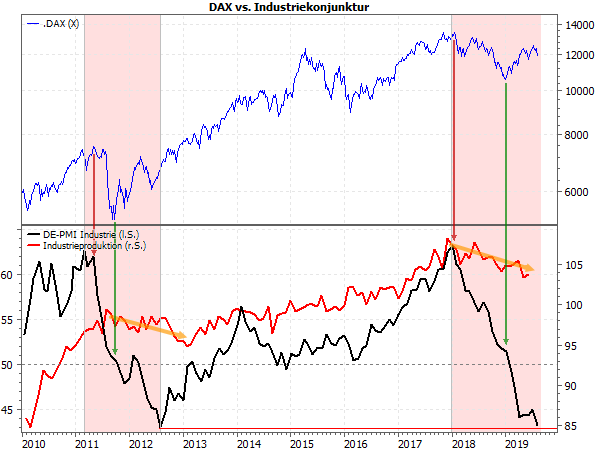

Als Rezessionsindikator für die deutsche Industrie (nicht die Wirtschaft insgesamt – der Dienstleistungssektor wächst weiter!) gilt dabei der entsprechende Einkaufsmanagerindex (PMI) von IHS Markit für das Produzierende Gewerbe (Manufacturing). Dieser ist seit Anfang 2018 im Sinkflug und notiert seit Frühjahr dieses Jahres tief unter der 50-Punkte-Marke, welche die Grenze zwischen Wachstum und Schrumpfen darstellt.

Beim Vergleich der uns seit 2008 vorliegenden Daten dieses PMI findet sich nun tatsächlich ein sehr ähnlicher Fall, und zwar die Phase von 2011/12 (siehe schwarze Kurve im unteren Teil des folgenden Charts).

(Quellen: Market Maker, IHS Markit, Destatis)

Alles schon da gewesen!

Auch damals fiel der Index von einem vergleichbar hohen Niveau steil bis tief unter die 50-Punkte-Marke (gestrichelte Linie). Einziger Unterschied: Damals gab es kurz nach dem Rückfall unter die neuralgische Marke eine kurze Gegenreaktion bevor die Werte weiter fielen. Die beiden Zeiträume habe ich im Chart oben rot markiert.

Nun ist so ein Umfrageindikator das Eine – nämlich in gewisser Weise auch ein Stimmungsinkator. Die wirtschaftliche Lage kann aber unter Umständen ganz anders sein. Also habe ich zum Vergleich auch die Indexwerte der deutschen Industrieproduktion zum Vergleich herangezogen (siehe rote Kurve im unteren Teil des obigen Charts).

Und auch hier passt der Vergleich: Sowohl 2011/12 als auch aktuell sinkt die Industrieproduktion im vergleichbaren Zeitraum (siehe gelbe Pfeile), wobei der PMI 2011/12 allerdings seine Vorlauffunktion besser erfüllte als dieses Mal – denn die Industrieproduktion markierte erst einige Monate später ihr Hoch.

Was die damaligen Probleme überdeckt hat

Nun grübeln Sie vielleicht, warum Sie sich gar nicht daran erinnern, dass die Medien 2011/12 eine Industrierezession thematisiert haben. Ja, das haben sie tatsächlich nicht, denn damals beherrschte natürlich die Euroschuldenkrise (Griechenland und Co.) die Schlagzeilen – da kamen die wirtschaftlichen Effekte nur am Rande vor…

Jedenfalls sind beide Zeiträume konjunkturell sehr gut vergleichbar, so dass wir nun einen Blick auf den DAX werfen können. Und erstaunlicherweise war trotz der damaligen Euroschuldenkrise die Reaktion des DAX nahezu identisch: Mit dem Hoch des PMI markierte der DAX jeweils sein Hoch (siehe rote Pfeile) und kurz bevor der PMI die 50-Punkte-Marke durchschlug gab es das Tief (siehe grüne Pfeile). Danach kam es beide Male zu einem steilen und nachhaltigen Anstieg!

In den Jahren 2011/12 zeigte sich der DAX allerdings volatiler, sowohl was den ersten Rückfall betraf als auch die Korrekturen während des Wiederanstiegs. Aber das dürfte sicherlich den damaligen Negativnachrichten zur Schuldenkrise zuzuschreiben sein. Dem offensichtlichen Ablaufplan haben diese zwischenzeitlichen Rückschläge jedoch nicht geschadet.

Warum der DAX so stark steigen durfte

Auch wenn wir nur einen Vergleichsfall haben: Es ist offenbar so, dass der jüngste Anstieg des DAX einem typischen Muster folgt, das wir auch schon vor 7 Jahren sahen. Welches Muster ist das? Die Anleger setzen offenbar darauf, dass die Belastungen, welche die Stimmung in den Unternehmen, die Konjunktur und damit die Aktienkurse drückten, bald vorübergehen. Der DAX „durfte“ also so stark steigen, wie er es getan hat!

Nun schien es schon während der Euroschuldenkrise keine ausgemachte Sache gewesen zu sein, dass diese Belastungen so schnell vorüber gehen – Griechenland stand z.B. mehrfach kurz vor dem Kollaps. Und auch jetzt sieht es so aus, als würden alle Hoffnungen auf eine Einigung im Handelsstreit immer wieder zunichte gemacht werden. Erst in der Vorwoche hat US-Präsident Trump mit seiner Ankündigung neuer Zölle gegen China die Märkte wieder auf Talfahrt geschickt.

Aber damals hat der Markt wie immer Recht behalten. Derzeit zeichnet sich dagegen noch keine Lösung ab und der PMI (schwarze Kurve) hat nach einer ersten vielversprechenden Drehung nach oben zuletzt wieder ein neues Tief erreicht. Dass er dabei noch knapp oberhalb des Niveaus von 2012 steht (siehe rote Linie), ist dabei eher ein schwacher Trost.

Wenn es nun doch noch mal nach unten geht…

Natürlich kann es dieses Mal ganz anders ausgehen als 2012. Aber der Markt vertraut offenbar auf die Anpassungsfähigkeit der Unternehmen: Selbst, wenn es doch noch zu Autozöllen und/oder anderen Belastungen kommt – die Wirtschaft wird sich schnellstmöglich darauf einstellen, schon aus eigenem Interesse. Mit Jammern und Lamentieren kommen die Firmen nicht weiter.

Das mag nicht jedem Unternehmen und nicht jeder Branche gleich gut gelingen, aber aus Sicht der Börsen ergeben sich selbst dadurch Chancen (indem z.B. andere etablierte oder neue Firmen in die Bresche springen). Daher könnte es auch diesmal an der „Mauer der Angst“ aufwärts gehen.

Ein baldiger kräftiger Rückfall ändert daran nichts. Im Gegenteil: Er erhöht nur diese „Mauer der Angst“ und damit das Potenzial für mutige Investoren. Vor allem Langfristanlegern bieten sich dann womöglich ausgezeichnete Einstiegsgelegenheiten. Einen Grund dafür habe ich meinen Lesern des Geldanlage-Briefs in der eben erschienenen Monatsausgabe genannt. Schauen Sie doch gleich mal rein!

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)