Chinas Schuldenprobleme - Warnungen werden (noch) ignoriert

An die gestrige Prognose von Torsten Ewert halten sich die Börsen, wonach „die bevorstehende Fed-Sitzung die Anleger höchstwahrscheinlich erst einmal abwarten lässt“. Ich kann wieder etwas über den Tellerrand blicken, da sich die Kurse kaum bewegen, und ein Update zu einem Thema liefern, dass uns schon seit einiger Zeit begleitet. Dieses sollte man aufgrund seiner Brisanz zwingend weiterhin im Hinterkopf behalten:

Die Anleger sind sorglos

Unter den Anlegern sieht die Bank für Internationalen Zahlungsausglich (BIZ) derzeit eine gewisse Sorglosigkeit. Die Notenbanken seien Schuld daran. Dass die Zinsen noch für einen längeren Zeitraum niedrig bleiben, davon gehen die Anleger aufgrund der aktuellen Geldpolitik aus. Geführt habe dies zu einer Suche nach höherer Rendite und somit zu einer Verlagerung auf Aktienanlagen. Erhöhte Risiken für die Marktstabilität und eine Abhängigkeit der Märkte von den Zentralbanken seien die logische Folge. Insbesondere in Japan (siehe dazu auch die Börse-Intern vom vergangenen Freitag) und in der Euro-Zone (siehe dazu auch die Börse-Intern vom 6. Juli) bedrochen zudem die Negativ-Zinsen die Banken.

Vor einer Kreditblase in China wird erneut gewarnt

Die BIZ warnt zudem vor einer Kreditblase in China. Das Kreditwachstum liege inzwischen um das Dreifache über dem Wert, der eine gefährliche Entwicklung anzeigt. Der Wert liege sogar höher als kurz vor der Asienkrise 1997 oder der amerikanischen Immobilien- und Finanzkrise 2007.

In diesem Zusammenhang erinnere ich an die Ausgabe der Börse-Intern vom 10. August. Damals mahnte bereits der Internationale Währungsfonds (IWF), dass 15,5 Prozent der Unternehmenskredite in China in Gefahr seien und es dabei immerhin um Darlehen in Höhe von umgerechnet mehr als eine Billion Euro geht.

Seit einem Vierteljahr ein brisantes Thema - Chinesische Verschuldung

Da wir uns in der „Börse-Intern“ immer wieder frühzeitig mit den möglichen Themen von morgen beschäftigen, wurde das Thema „Verschuldung in China“ hier schon mehrfach angesprochen. Bereits am 17. Juni hatte ich daher darauf hingewiesen, dass die chinesische Verschuldung eines der brisanteren Themen der kommenden Jahre werden könnte. Ein Vierteljahr später zeigt nun der am Sonntag veröffentlichte Quartalsbericht der BIZ, dass sich die Lage eher noch zugespitzt und damit an Brisanz hinzugewonnen hat. Doch die Sorglosigkeit der Anleger lässt derartige Warnungen offenbar ungehört verhallen.

Über dem Shanghai Composite schweben die Schuldenberge wie ein Damoklesschwert

In der Börse-Intern vom 19. Juli war der desaströse Chart des Shanghai Composite zu sehen. Dieser hätte zu diesem Zeitpunkt schon sicherlich anders ausgesehen, wenn die Anleger an eine wirtschaftliche Stabilisierung in China geglaubt hätten. Doch bis heute hat der chinesische Aktienindex sein April-Hoch bei 3.097,16 Punkten nicht nachhaltig überwinden können.

Unserem heimischen DAX ist es ganz ähnlich ergangen. Und so scheinen die Schuldenberge Chinas wie ein Damoklesschwert über den Märkten zu schweben.

Bekommt Chinas Wirtschaft neuen Schwung?

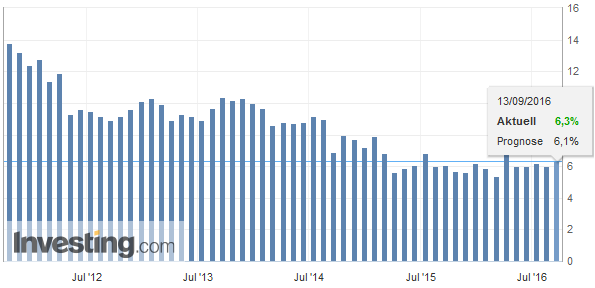

Doch es scheint Besserung in Sicht. Jüngste Wirtschaftszahlen aus China zeigen, dass sich die Konjunktur der Volksrepublik im August etwas belebt hat. Die dortige Industrie produzierte im vergangenen Monat überraschend viel. Nachdem die Jahresrate im Juli bei 6,0 Prozent gelegen hatte, konnten die Unternehmen des Verarbeitenden Gewerbes ihre Produktion im August um 6,3 Prozent im Vergleich zum Vorjahresmonat steigern. Damit wurde das stärkste Wachstum seit fünf Monaten verzeichnet.

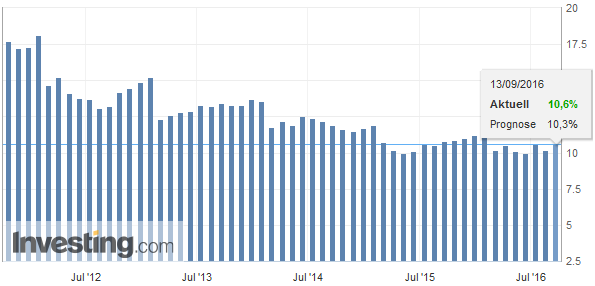

Auch der Einzelhandel konnte seinen Umsatz wieder etwas steigern. Das Plus lag hier im August bei 10,6 Prozent, nach 10,2 im Juli.

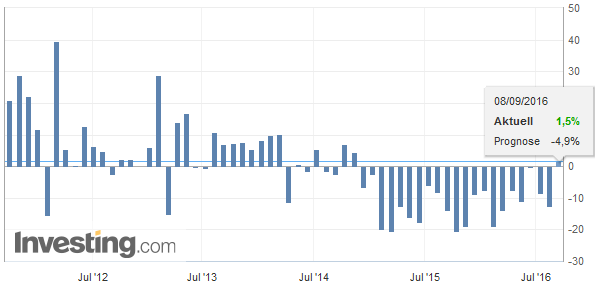

Zudem stiegen die Importe erstmals seit fast zwei Jahren wieder. Der Anstieg zum Vorjahr um 1,5 Prozent war für Experten eine echte Überraschung, da sie ein Minus von 4,9 Prozent erwartet hatten.

Zugleich gingen die Exporte nicht so stark zurück wie erwartet. Sie fielen auf das Jahr gesehen um 2,8 Prozent.

Wachstum, was staatlich getrieben wurde

Allerdings steckten dahinter staatliche Infrastrukturinvestitionen. Sie trieben die Nachfrage nach Baumaterialien an. Dies führte auch zu einer Belebung der Stahlindustrie, nachdem diese ihre Kapazitäten lange Zeit drosseln musste. Insbesondere die Nachfrage nach Kohle und anderen Rohstoffen trieb daher die Zahlen nach oben.

Doch damit sind wir wieder beim Kern des Problems. Ohne die staatliche Nachfrage wären die Konjunkturdaten wohl deutlich schwächer ausgefallen. Es bleibt daher bei der Aussage vom 19. Juli, wonach chinesische „Zombie-Firmen“ nur mit Krediten und staatlicher Nachfrage über Wasser gehalten werden.

Achten Sie auf die Charts!

Wie soll man sich nun vor diesem Hintergrund verhalten? Da die Märkte die Probleme derzeit noch ignorieren, sollte man ihnen weiterhin folgen und prozyklisch agieren. Wie üblich können Ihnen dabei die Charts helfen, die Entwicklung im Auge zu behalten:

Wenn der Shanghai Composite sein April-Hoch überspringt, dann könnte dies ein Anzeichen dafür sein, dass sich die chinesische Wirtschaft weiter belebt. Die Rechnung könnte dann, wie in der Börse-Intern vom 17. Juni beschrieben, aufgehen und die Wirtschaft auch ohne Stimuli seitens der Politik wieder wachsen. Fällt der Index hingegen in Richtung seines bisherigen Korrekturtiefs zurück, dann ist dies ein Anzeichen dafür, dass sich die Schuldenproblematik verschärft.

Und wenn dabei auch der DAX und andere wichtige Aktienindizes den Rückwärtsgang einlegen, dann kann dies ein Indiz dafür sein, dass die chinesischen Probleme auf die Weltwirtschaft ausstrahlen. Dann sollte man sehr vorsichtig werden und verstärkt auf die Warnungen wichtiger Institutionen wie der BIZ oder dem IWF hören, die bislang offenbar noch ignoriert werden.

Viele Grüße

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)