Börsen und Gewohnheiten (und der Verfallstag)

Sehr verehrte Leserinnen und Leser,

Menschen sind Gewohnheitstiere. Wir alle haben liebgewonnene oder nervige Gewohnheiten, die praktisch jeden Lebensbereich betreffen – beruflich wie privat. Warum sollte das an der Börse anders sein? Wenn also an der Börse Gewohnheitstiere agieren, dann entwickelt auch die Börse selbst Gewohnheiten – z.B. auch vor den Verfallstagen.

Die Charttechnik, nur eine Börsengewohnheit?

Die bekannteste Börsengewohnheit ist natürlich die Charttechnik. Das mag auf den ersten Blick verwundern, schließlich ist die Charttechnik weder eine „dumme“ Angewohnheit noch eine eingeschliffene Routine. Sie beruht aber auf unbewussten „Gewohnheiten“ von uns Menschen, die unser Verhalten in Phasen von Panik und Gier bestimmen.

Es sind also Reflexe, die wir kaum bewusst steuern können, sondern die automatisch ablaufen – wie das Atmen oder der regelmäßige Lidschlag. Und weil das so ist, führen diese Reflexe an der Börse zu bestimmten, immer wiederkehrenden Phänomenen, wenn die Mehrzahl der Börsenteilnehmer in Panik gerät oder in Euphorie verfällt. Und diese (und andere) Automatismen bringen die bekannten Chartmuster hervor, nach denen sich die meisten Trader, aber auch viele Anleger richten.

Darüber hinaus gibt es aber natürlich auch Gewohnheiten, welche „die Börse“ – also natürlich wir Börsianer – im Laufe der Zeit annehmen oder auch wieder ablegen. Das sind die typischen Gewohnheitseffekte, über die wir hier immer wieder schreiben.

Wie aus Börsengewohnheiten Börsenregeln werden können

Manche dieser Gewohnheiten treten in unregelmäßigen Abständen immer wieder auf. Einzelne davon sind so häufig, dass sie scheinbar zur Regel werden und mit eigenen Börsen-Bonmots „geadelt“ werden. Eine dieser Regeln lautet, dass „politische Börsen kurze Beine haben“.

Diese Regel scheint inzwischen außer Kraft gesetzt zu sein. So konnte man in der vergangenen Woche mehrfach in Börsenkommentaren mit Blick auf den Handelskonflikt bzw. die Wahl in Großbritannien lesen, dass die Märkte „im Bann der Politik“ stünden. Und auch hier in der Börse-Intern mussten wir in den vergangenen Monaten immer wieder konstatieren, dass irgendeine Meldung zum Zollstreit zwischen den USA und China (oder dem Rest der Welt) die Kurse in die eine oder andere Richtung bewegt hat. Und bekanntlich währt dieser Schlagabtausch schon fast zwei Jahre. Kann man da noch von „kurzen Beinen“ sprechen?

Wandel und Konstanz einer alten Börsenregel

Ja und nein. Zum einen unterliegen natürlich auch (alte) Börsenregeln einem Wandel. Als die Erkenntnis reifte, dass „politische Börsen kurze Beine“ haben, war es z.B. unvorstellbar, dass Staatenlenker ihre Maßnahmen, Ab- und Ansichten oder gar Emotionen nach Belieben in die Welt hinausposaunen. Andererseits gab es immer schon Phasen, in denen die Politik starken und anhaltenden Einfluss auf die Wirtschaft oder die Finanzmärkte nahm. Denken Sie an die Euro-Schuldenkrise in diesem Jahrzehnt oder an den „New Deal“ der USA in den 1930er Jahren. Und in früheren Zeiten waren außerdem Kriege und bewaffnete Konflikte eine häufigere und stärkere Bedrohung für die Wirtschaft und damit die Börsen.

Aber zum anderen sind Börsianer auch nur Menschen, und Menschen sind, wie gesagt, Gewohnheitstiere. Daher wirkt auch an der Börse der Gewöhnungseffekt. Dieser sorgt dafür, dass selbst die nachdrücklichste politische Einflussnahme auf Wirtschaft und Märkte mit der Zeit von den Investoren ignoriert wird. Das gilt insbesondere dann, wenn dieser Einfluss „berechenbar“ wird. Dann stellen sich natürlich die Unternehmen und damit die Anleger darauf ein. Die ursprüngliche Änderung wird die neue Normalität und damit aus Sicht der Anleger eingepreist und danach uninteressant.

Der Handelsstreit-Gewöhnungseffekt im Spiegel der Kurse

Das war und ist auch beim Handelsstreit (als dominierendem Börsenthema der vergangenen Monate) so, wie ein Blick auf die Kurse zeigt:

Hier sehen Sie den Chart des S&P 500 der vergangenen knapp 2 Jahre. Ende Januar 2018 (siehe Pfeil) erfolgte die erste Ankündigung von Zöllen gegen chinesische Produkte. Daraufhin kam es im Februar zu einem ersten herben Rücksetzer, gefolgt von einer mehrwöchigen Bodenbildung. Doch schon ab Anfang April setzten die US-Börsen ihren Anstieg unbeirrt fort – obwohl das gegenseitige Androhen oder Verhängen von „Strafzöllen“ unverdrossen weiterging.

Ende 2018 kam es dann zu dem bekannten kräftigen Kurseinbruch, nachdem der Handelsstreit zu Rezessionsängsten führte. Doch ab Ende 2018 war diese Furcht plötzlich wie weggeblasen – und die Kurse stiegen erneut nachhaltig an. Einzelne zwischenzeitliche Rücksetzer konnten der Rally bisher jedenfalls nichts anhaben.

Gewöhnung durch Handlungsmuster

Offensichtlich haben die Anleger vor rund einem Jahr ihren Frieden mit dem Handelsstreit gemacht – oder sich einfach an ihn gewöhnt. Natürlich gab es immer wieder Kursausschläge, wenn positive Nachrichten die Hoffnung auf Entspannung nährten oder negative diese Hoffnung wieder zunichtemachten. Aber unter dem Strich beeindruckte die anhaltende (verbale und tatsächliche) Verschärfung die Börsianer nicht mehr.

Denn auch der Handelsstreit bzw. das Agieren seiner Protagonisten folgte mit der Zeit einem bestimmten Muster, wurde also berechenbar. Auf dieses Muster – das insbesondere bei US-Präsident Trump offensichtlich wurde – hatten wir hier in der Börse-Intern schon mehrfach hingewiesen: Es gab zunächst vollmundige, hoffnungsvolle Ankündigungen, die dann unvermittelt widerrufen oder durch neue Forderungen hinfällig wurden (von denen aber viele letztlich auch nicht durchgesetzt wurden).

Die Börsianer lernten also, dass sie solchen „Meldungen“ nicht allzu viel Bedeutung beimessen mussten, sondern wieder zur Tagesordnung übergehen konnten. Das ist auch der Grund, warum die Kursreaktionen am Freitag, als die erste, lange angekündigte Einigung verkündet wurde, eher verhalten waren: Auch das juckte die Märkte nicht, zumal die Vereinbarung vorerst nur eine minimale Entspannung bringt (siehe Börse-Intern vom 13.12.2019).

Eine vorhersehbare Kursreaktion

Und so müssen die bisherigen Kursreaktionen nicht verwundern: Einige Trader (oder Algorithmen) stiegen offenbar nach der „Erfolgsmeldung“ ein – und trieben die Kurse zunächst auf neue Hochs. Die Mehrzahl der Trader nutzte aber die Einigung wohl zu Gewinnmitnahmen („Sell the facts“). Und die längerfristigen Anleger sahen keinen Grund zum Handeln, so dass die Kurse wieder zurückfielen.

Die gute Nachricht ist aber, dass der Gewöhnungseffekt in Sachen Handelsstreit auch weiterhin Kursrückfälle begrenzen sollte – selbst wenn sie – wie dieses Mal – auf positive Nachrichten folgen. In den nächsten Tagen sollten die Indizes also ihre Aufwärtstendenz fortsetzen. Darauf deutet auch die heutige Stärke von DAX und Co. hin.

Und was macht nun der DAX bis zum Verfallstag?

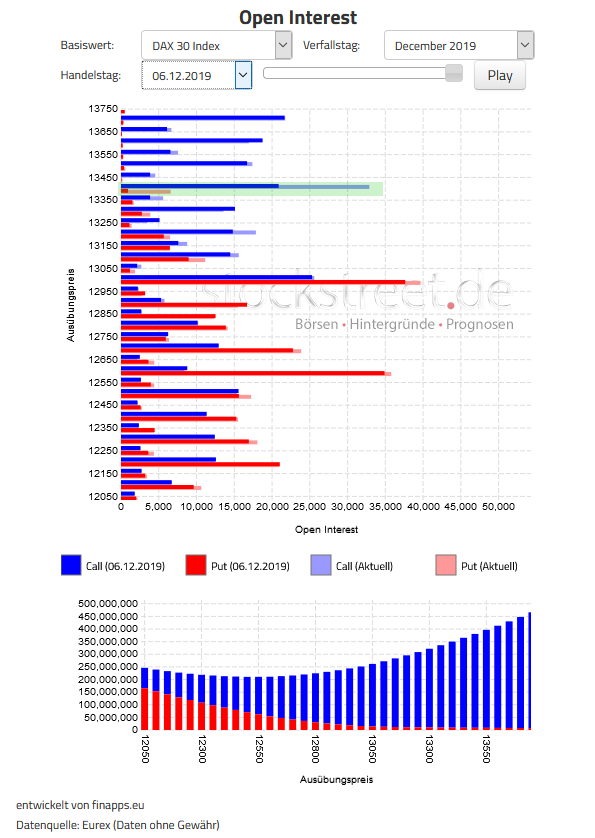

Wobei zumindest der DAX bis zum Verfallstag am Freitag noch weiter seitwärts driften könnte. Viel hat sich nämlich seit der Verfallstagsanalyse der Vorwoche nicht geändert – so dass die Stillhalter weiter ihrer „Gewohnheit" frönen können, die Kurse zu drücken. Nachfolgend dazu nochmals die Positionierung der Vorwoche (dunkelblaue/-rote Balken), nun aber im Vergleich zur aktuellen Situation (hellblaue/-rote Balken).

Die auffälligste Änderung zwischen beiden Zeitpunkten ist der deutliche Positionsabbau bei 13.400 Punkten (siehe grünes Rechteck). Er betrifft sowohl Calls (blau) als auch Puts (rot). Knapp unterhalb dieser Kursmarke wurde im November das neue Jahreshoch des DAX gebildet. Durch den Fehlausbruch vom Freitag wurde der Widerstand an diesem Kursniveau verstärkt, so dass wir unter normalen Umständen nun davon ausgehen können, dass das Hoch bis zum Freitag nicht erneut überschritten wird – dafür sollten die Stillhalter im Zusammenwirken mit den Bären nun sorgen.

Das aktualisierte Verfallstagsszenario

Für diese Annahme spricht auch, dass oberhalb der 13.400er Marke faktisch nur noch Call-Positionen liegen, welche die Stillhalter sicherlich nicht auch noch ins Geld laufen lassen wollen. Und durch das gleichzeitige Verschwinden der relativ großen Put-Position bei 13.400 Punkten hat sich auch der Widerstand gegen moderat fallende Kurse verringert, so dass es den Stillhaltern leichter fallen könnte, die Kurse bis zum Verfallstag noch weiter zu drücken – um weitere der recht großen Call-Positionen wieder aus dem Geld zu holen.

Formal bleibt es zwar beim Kursziel von 13.000 Punkten zum Verfallstermin, aber nach der relativen Stärke des DAX in der Vorwoche dürfte es für die Stillhalter schwer werden, den Kurs noch soweit zurückzutreiben. Das gilt insbesondere dann, wenn die US-Indizes ihre Aufwärtsbewegung wieder aufnehmen. Daher können wir mit Blick auf den Verfallstag bestenfalls mit einer Seitwärts- oder moderaten Abwärtstendenz rechnen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)