Buchalik Brömmekamp informiert Steuerberater: Woran Sie krisengefährdete Unternehmen erkennen können

19.01.2021 - 10:00:00 | ad-hoc-news.de

Buchalik Brömmekamp gibt wichtige Hinweise hierzu.

Haftungsrisiko für Steuerberater bei Mandanteninsolvenz

In welchem Maße Steuerberater dafür haften, wenn sie Mandanten nicht ausdrücklich darauf hinweisen, dass ihr Unternehmen Gefahr läuft, insolvent zu werden, war in der Rechtsprechung und in der juristischen Literatur für lange Zeit umstritten. In mehreren Grundsatzurteilen aus den Jahren 2013 und 2014 hatte der Bundesgerichtshof (BGH) eine erweiterte Haftung von Steuerberatern in solchen Fällen zunächst ausgeschlossen. Steuerberater, die für ihre Mandanten im Rahmen eines allgemeinen Steuerberatungsmandates tätig wurden, waren demnach nicht verpflichtet, sie auf eine mögliche Insolvenzreife ihres Unternehmens hinzuweisen. Der BGH ging in seiner Entscheidung davon aus, dass Steuerberater bei der Erstellung von Jahresabschlüssen auch bei einer manifesten bilanziellen Überschuldung kein überlegenes Wissen im Hinblick auf eine tatsächlich drohende Zahlungsunfähigkeit erlangen. Zu ihren Aufgaben gehöre folglich nicht, eine Überprüfung der Insolvenzreife vorzunehmen oder in Auftrag zu geben. Ein Haftungsanspruch war auf der Grundlage dieser Urteile nur dann gegeben, wenn ein Steuerberater ausdrücklich damit beauftragt ist, die Insolvenzreife eines Unternehmens zu überprüfen, dazu ungefragt und von sich aus Erklärungen abgab oder an Erörterungen zur Insolvenzreife teilnahm.

Allerdings hat der BGH diese Rechtsprechung mit einem Urteil vom 25. Januar 2017 (IX ZR 285/14) und damit für Steuerberater ein deutlich erweitertes Haftungsrisiko begründet. Dem Urteil liegt ein Fall zugrunde, bei dem der Insolvenzverwalter gegenüber dem Steuerberater einer GmbH einen Insolvenzverschleppungsschaden geltend macht, da diesem die wiederholten Jahresfehlbeträge in der Unternehmensbilanz bekannt gewesen seien. Hieraus resultiere die Verpflichtung des Steuerberaters, früher und deutlicher als geschehen auf die bestehenden wirtschaftlichen Risiken hinzuweisen. In diesem Fall wäre das Unternehmen früher in die Insolvenz gegangen - die damit verbundenen Schäden hätten sich somit reduziert. Der BGH urteilte, dass Steuerberater verpflichtet sind, zu prüfen, ob sich aus den ihnen zur Verfügung stehenden Unterlagen und sonstigen Informationen tatsächliche oder juristisch relevante Gegebenheiten zeigen, die gegen eine Fortführung der Unternehmenstätigkeit sprechen. Der Unternehmensbewertung dürfen dann nicht ohne weiteres sogenannte Fortführungswerte zugrunde gelegt werden. Zudem schließe die Erstellung des Jahresabschlusses auch die Verpflichtung des Steuerberaters ein, Mandanten auf mögliche Insolvenzgründe und deren daraus resultierende Überprüfungspflicht hinzuweisen, sofern es für eine drohende Zahlungsunfähigkeit offensichtliche Anhaltspunkte gebe. Dies gilt insbesondere dann, wenn der Berater annehmen muss, dass dem betroffenen Mandanten die Insolvenzreife seines Unternehmens nicht bewusst ist.

Mit dem StaRUG (Unternehmens Stabilisierungs- und Restrukturierungsgesetz), das voraussichtlich am 01.01.2021 in Kraft treten wird, verpflichtet der Gesetzgeber in § 108 StaRUG Steuerberater, Wirtschaftsprüfer und andere Berufsgruppen dazu bei der Erstellung des Jahresabschlusses den Mandanten auf das Vorliegen eines möglichen Insolvenzantragsgrundes und die daran anknüpfenden Plichten des Geschäftsleiters hinzuweisen, wenn entsprechende Anhaltspunkte offensichtlich sind und sie annehmen müssen, dass dem Mandanten die mögliche Insolvenzreife nicht bewusst ist.

Wie Steuerberater eine drohende Insolvenzreife erkennen können

Die Rechtsanwaltskanzlei Buchalik Brömmekamp geht davon aus, dass Steuerberater, die ihren Mandanten nicht nur bei der Erstellung des Jahresabschlusses, sondern auch als betriebswirtschaftliche Berater zur Seite stehen, ein besonders hohes Haftungsrisiko für den Insolvenzfall tragen, wenn sie im Vorfeld nicht ausdrücklich darauf hingewiesen haben. Für Steuerberater ist es folglich wichtig, die Insolvenzreife eines Unternehmens sicher zu erkennen.

Warnsignale für eine drohende Unternehmenskrise

Beispiele für Warnsignale:

- Bilanzielle Überschuldung

- Sinkende Umsätze und Forderungsausfälle

- Sinkende oder fehlende Liquiditätsreserven

- Vermehrte Kundenbeschwerden und Verlust von Stammkunden

- Etablierte Lieferanten, die auf Vorkasse bestehen.

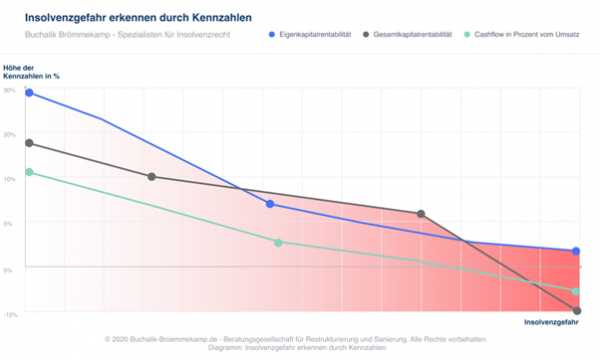

Entwicklung wichtiger Kennzahlen als Hinweis auf Insolvenzgefahr

Die Entwicklung der Kennzahlen:

- Eigenkapitalrentabilität

- Gesamtkapitalrentabilität

- Cash-Flow in Prozent vom Umsatz

kann ebenfalls Aufschluss darüber geben, ob ein Unternehmen Insolvenzgefährdet ist. Bildlich dargestellt sieht das dann so aus:

Ursachen für Unternehmenskrisen

Für Unternehmenskrisen und drohende Insolvenzen gibt es vielfältige Gründe. Hierzu gehören Marktveränderungen, Rezessionen, Gesetzesänderungen, unzureichende Strategien und Managementfehler, aber auch zu schnelles Wachstum. Daneben können persönliche Umstände des Unternehmers wie Unfälle oder Krankheit eine Firma in die Krise führen. Aktuell sind zahlreiche Unternehmen durch die Corona-Krise in wirtschaftliche Schieflagen geraten. Die Pandemie hat im Inland und auf den internationalen Märkten zu starken Nachfrageeinbrüchen geführt und Lieferketten unterbrochen. Ein Teil der Firmen musste ihre Geschäftstätigkeit zumindest zeitweise vollständig unterbrechen. Trotz der staatlichen Corona-Hilfen hatten diese Umstände für viele Unternehmen Liquiditätsengpässe zur Folge.

Warum es wichtig ist, dass Steuerberater frühzeitig informieren

Bei Unternehmenskrisen kommt es darauf an, schnell zu reagieren. Je weiter eine Krise fortgeschritten ist, desto gefährlicher ist sie für den Bestand des Unternehmens. Ein frühzeitiger Hinweis des Steuerberaters auf eine drohende Insolvenz ist daher nicht nur im Hinblick auf die rechtlichen Regelungen zum Haftungsrisiko, sondern auch für den Erhalt eines an sich zukunftsfähigen Unternehmens von Bedeutung. Ebenso ist es so möglich, durch rechtzeitige Vorsorgemaßnahmen Insolvenzen zu verhindern.

Experten für erhaltende Sanierung - Buchalik Brömmekamp

Die Rechtsanwaltskanzlei Buchalik Brömmekamp hat sich als Experte für unternehmenserhaltende Sanierungen profiliert und ist einer der deutsche Marktführer in diesem Arbeitsfeld. Die rechtliche Grundlage dafür bildet das Gesetz zur weiteren Erleichterung der Sanierung von Unternehmen (ESUG) aus dem Jahr 2011. Die Sanierung wird dabei durch das Unternehmen in Eigenverwaltung durchgeführt. Den Rahmen dafür bildet ein Insolvenz-Schutzschirm, der dafür sorgt, dass Unternehmen in der Sanierungsphase dem Zugriff der Gläubiger weitgehend entzogen sind. Dieses Vorgehen ermöglicht in der Regel, die endgültige Insolvenz abzuwenden, das Unternehmen wieder auf einen nachhaltigen Wachstumskurs zu bringen und Arbeitsplätze zu erhalten.

Wirtschaftsnachrichten lesen ist gut - trading-notes lesen ist besser!

Seit 2005 liefert der Börsenbrief trading-notes verlässliche Trading-Empfehlungen – dreimal die Woche, direkt ins Postfach. 100% kostenlos. 100% Expertenwissen. Trage einfach deine E-Mail Adresse ein und verpasse ab heute keine Top-Chance mehr.

Jetzt abonnieren.