Sind Verfallstage wirklich volatiler als andere Handelstage?

Zum gestrigen Verfallstag, mit dem wir es wieder an den Börsen zu tun haben, hört und liest man immer wieder, dass hochvolatile Kursbewegungen und ungewöhnliche Handelsvolumina üblich sind. Doch wenn man auf die aktuellen Kursentwicklungen schaut, dann stellt man das genaue Gegenteil fest. Es herrscht gähnende Langeweile.

Und aus meiner Sicht ist ein solches Kursverhalten an Verfallstagen genauso üblich wie volatile Kursbewegungen. Oder anders ausgedrückt: An Verfallstagen sind die Kursbewegungen wie an jedem anderen Handelstag auch. Mal kommt es zu stärkeren Schwankungen, öfters ist die Volatilität extrem gering und häufig hat man es mit völlig normalen Bewegungen zu tun.

Höheres Handelsvolumen: ja, höhere Volatilität: nein

Mir ist keine Statistik bekannt, die belegt, dass es an Verfallstagen anders zugeht als an anderen Handelstagen, zumindest was die Volatilität angeht. Das Handelsvolumen ist dagegen durchaus erhöht, allerdings in der Regel nur am sogenannten Hexensabbat, also an den großen Verfallstagen, die vier Mal im Jahr stattfinden und an denen besonders viele Terminkontrakte, insbesondere die Futures, auslaufen.

Im folgenden Chart des DAX ist dies sehr gut zu erkennen. Im unteren Chartteil sind die Verfallstage markiert – in rot die großen Verfallstage, in blau die übrigen. Und offensichtlich ist nur an den großen Verfallstagen ein klar höheres Handelsvolumen zu erkennen. Die dazugehörigen Tageskerzen sind aber völlig unauffällig.

(Quelle: MarketMaker)

Aus meiner Sicht ist es also nur ein Gerücht, dass man an Verfallstagen regelmäßig mit ungewöhnlichen, plötzlichen und volatilen Kursschwankungen rechnen muss.

Ruhige Handelstage können auch mal schön sein

Und dass heute gähnende Langeweile herrscht, gilt nicht nur für Aktienmarkt. Auch Währungen, Rohstoffe und Anleihen dümpeln derzeit vor sich hin. Dazu kommt, dass es kaum etwas Neues zu berichten gibt. Aber ein wenig Ruhe kann an den ansonsten hektischen Börsen nicht schaden. Schauen wir uns aber zumindest noch einige Charts an:

An den Märkten ist von hochvolatilen Kursausschlägen nichts zu sehen

Der DAX ist nach dem Fehlausbruch am Hoch vom 8. Juni an dieser Marke hängen geblieben. Damit gilt aktuell, was ich vorgestern geschrieben habe.

Das trifft auch auf den Dow Jones zu (siehe folgender Chart), der nach wie vor den bullishen Ausbruch über das Hoch vom 16. Juni (rote horizontale Linie) nicht mit Anschlussgewinnen bestätigen kann.

Auch der EUR/USD kann seine (bogenförmige) Aufwärtsbewegung nicht fortsetzen, sondern konsolidierte gestern auf dem erreichten Niveau der beiden Vortage. Hier gilt somit unverändert die Analyse von Mittwoch dieser Woche.

Der Goldpreis konsolidiert sogar schon seit sieben Handelstagen in einer extrem engen Handelsspanne (siehe oberes Rechteck im folgenden Chart).

Zuvor konnte er allerdings ordentlich zulegen, nachdem er Mühe hatte, sich das Dreieck bzw. den Wimpel (blaue Linien) als trendbestätigende Formation zunutze zu machen. Ein Angriff auf das Hoch von 2011 bei rund 1.900 USD ist daher weiterhin möglich, wie in der letzten Gold-Analyse vom 29. Mai beschrieben (siehe „Inflation sinkt, Gold vermasselt den bullishen Ausbruch“).

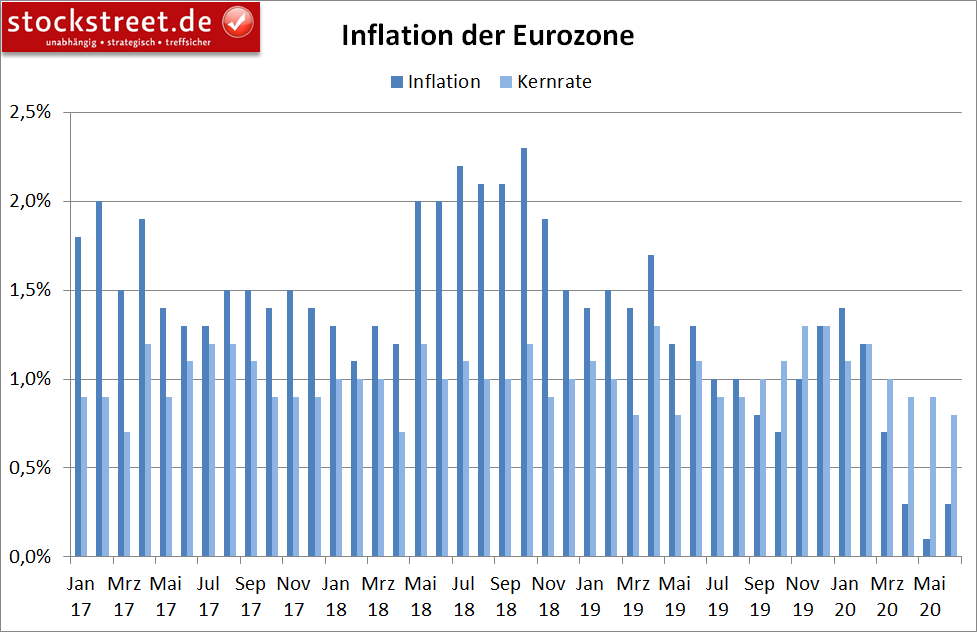

Übrigens wurden, passend zu der damaligen Gold-Analyse, gestern wieder Inflationszahlen zur Eurozone veröffentlicht. Nach dem Rückgang auf nur noch 0,1 % im Mai, ist die jährliche Rate im Juni wie erwartet wieder leicht angestiegen, zurück auf das April-Niveau von 0,3 %. Dafür gab die Kernrate allerdings von 0,9 % auf 0,8 % nach.

Und so ist das Thema Inflation nach wie vor kein Treiber für den Goldpreis, wohl aber die anhaltend niedrigen Zinsen. Denn solange die Inflation nicht anzieht, werden die Notenbanken den Fuß auf dem geldpolitischen Gaspedal halten. Und damit bleiben die Opportunitätskosten für das Halten von Gold gering. Dementsprechend gilt hier die Analyse vom 29. Mai unverändert.

Und da wir schon bei der Geldpolitik der Notenbanken sind, wozu auch Anleihekäufe zählen, werfen wir doch auch gleich noch einen Blick auf den Rentenmarkt – in Form des Bund-Futures (siehe folgender Chart). Auch hier sind volatile Kursbewegungen derzeit Mangelware.

Nach dem bearishen Bruch einer Aufwärtstrendlinie (rote Ellipse) ging es mit den Kursen zwar noch weiter abwärts, doch dann setzte wieder eine Aufwärtsbewegung ein. Diese läuft seit Ende Juni in immer geringeren Kursausschlägen (blaue Linien) aus.

In der Börse-Intern vom 20. Mai hatte ich zum Bund-Future geschrieben, dass ein weiterer Anstieg schwerer werden könnte, da die Bundesregierung durch die Coronavirus-Krise wieder mehr Schulden machen muss und somit das Angebot an Staatsanleihen steigt. Die obere blaue Linie dürfte ein Ergebnis dessen sein. Da die Europäische Zentralbank aber einen Teil der Schuldscheine fleißig aufkauft, verwundert auch die starke Kurserholung nicht (steile blaue Linie). Und so setzt sich die erwartete Seitwärtsbewegung fort (gelbes Rechteck). Hier gilt also die Analyse vom 20. Mai unverändert.

Fazit

Da sich an den Märkten wenig tut und es nichts Neues zu berichten gibt, sondern vielmehr alle bisherigen Analysen unverändert gelten, bleibt mir nun nichts weiter, als Ihnen ein schönes und erholsames Wochenende zu wünschen.

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)