S&P500: Schlechte Zahlen, gute Zahlen

Liebe Leserinnen und Leser,

die Ergebnisse der Quartalsberichtssaison sind in den USA eher durchwachsen ausgefallen, wie Sven Weisenhaus schon am Freitag festgestellt hat. Die Börse kennen Sie aber inzwischen: Auf den ersten Blick ist selten alles so, wie es scheint. Ihrer eigenen, aber dennoch klaren Logik, folgt die Börse wieder einmal.

US-Quartalsberichtssaison - Ernüchternde Bilanz?

Die Fakten zunächst nochmals kurz: Ihre Zahlen bereits vorgelegt haben rund 92 % aller Unternehmen des S&P 500. Die Gewinne aller Unternehmen des Index werden voraussichtlich um 3,5 % im Vergleich zum Vorjahresquartal schrumpfen, zusammen mit den noch erwarteten Resultaten. Im Vergleich zum Vorjahr (-0,2 %) dürften auch die Umsätze geringer ausfallen. Das fünfte Quartal in Folge mit Gewinnrückgängen und das sechste in Folge mit Umsatzrückgängen wäre damit das zweite Quartal 2016.

Das klingt zunächst wenig ermutigend. Zumal die Analysten aufgrund der schwachen Ergebnisse auch für das dritte Quartal einen Gewinnrückgang erwarten (-1,7 %). Für das vierte Quartal hoffen sie zwar noch auf ein sattes Plus (+5,7 %), aber selbst damit ergäbe sich für das Gesamtjahr 2016 ein kleines Minus bei den Gewinnen (-0,3 %). Außerdem: In den vergangenen Quartalen wurden die Schätzungen mit der Zeit stets nach unten korrigiert. Es kann also noch schlimmer kommen.

Trotzdem stiegen zuletzt die Kurse. Der S&P 500 erreichte sogar ein neues Allzeithoch. Werfen die Anleger also wieder einmal alle bewährten Investmentprinzipien über Bord? Oder was steckt hinter dieser widersinnig erscheinenden Reaktion?

Darum können schlechte Zahlen gute Zahlen sein

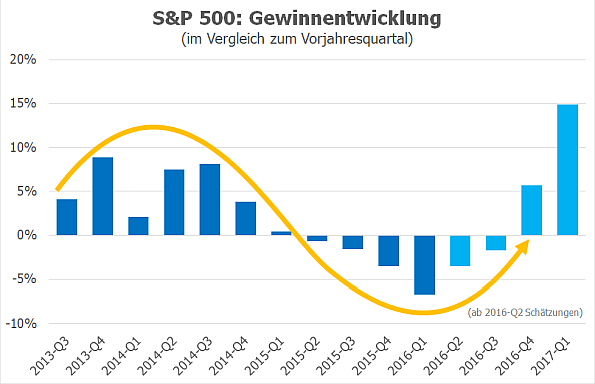

Auf der einen Seite erkennen die Anleger eine Trendwendetendenz. So ist offenbar mit dem zweiten Quartal die Talsohle der Gewinnerosion durchschritten (siehe folgende Grafik). Spätestens mit dem Schlussquartal 2016 rechnen die Börsianer wieder mit spürbaren Gewinnzuwächsen.

(Quelle: Factset)

Auf der anderen Seite haben die tatsächlichen Ergebnisse nur wenig Einfluss auf die Kursbewegungen. Nicht einmal die Richtung der Veränderung gibt Anhaltspunkte für die nachfolgende Kursbewegung! Mit anderen Worten: Selbst steigende Gewinne führen nicht automatisch zu steigenden Kursen bzw. umgekehrt. Das Einzige, das zählt, ist der Überraschungseffekt. Wenn also ein Gewinnrückgang erheblich geringer als erwartet ausfällt, dann kann der Kurs stärker steigen, als wenn ein großer Gewinnsprung die (hohen) Erwartungen nur knapp übertrifft.

Und genau das ist im zweiten Quartal (und in vielen Quartalen zuvor) geschehen: So erwarteten die Analysten Ende März einen Gewinnrückgang von 3,2 %. Ende Juni hatten sie die Daumen noch weiter gesenkt und rechneten sogar mit einem 5,6%-igen Minus bei den Gewinnen. Da wären doch die nun absehbaren -3,5 % eine echte positive Überraschung! Und dieses Muster könnte sich auch in den kommenden Quartalen wiederholen.

Positive Effekte werden „gekauft“

Genau genommen, sehen wir dieses Muster schon seit geraumer Zeit. Ein Beleg dafür ist das sogenannte Beat Ratio. Das beschreibt den Anteil der Unternehmen, die die Analystenerwartungen übertreffen. Im historischen Durchschnitt liegt dieser Anteil bei rund 66 %. Für das zweite, aber auch das erste Quartal 2016 lag er aber deutlich höher, nämlich jeweils bei gut 71 %. Auch für die vergangenen vier Quartale lag das Beat Ratio durchschnittlich bei knapp 71 %. Selbst wenn wir noch weiter zurückschauen, ändert sich daran wenig: In den vergangenen zwölf Quartalen erreichte das Beat Ratio immer noch knapp 70 %.

Es ist also so: Auch wenn die fundamentale Entwicklung der Unternehmen derzeit schwächer ist, als in manchen früheren Phasen, so ist sie doch nicht so schwach, wie seit Längerem befürchtet. Und diesen positiven Effekt „kaufen“ die Anleger.

Alles gut und schön, werden Sie jetzt vielleicht sagen. Aber trotzdem gehen Umsätze und Gewinne zurück. Die entsprechenden Bewertungskennziffern müssten sich also verschlechtern. Und damit müssten Aktien derzeit „teuer“ sein.

Sie sehen schon die Anführungszeichen. Wie bei den Umsätzen und Gewinnen selbst, sind die absoluten Zahlen wenig aussagefähig. Um etwas als billig oder teuer zu bezeichnen, ist ein Vergleichsmaßstab nötig.

Ob Billig oder Teuer? Es kommt auf den Maßstab an!

Nehmen wir das bekannte Kurs-Gewinn-Verhältnis (KGV). Es liegt derzeit für den S&P 500 bei gut 17 % (basierend auf den Gewinnschätzungen der kommenden zwölf Monate). Sagt Ihnen diese Zahl etwas im Hinblick auf billig und teuer? Wenn ja, dann kennen Sie vermutlich die Faustregel, dass ein KGV von 15 etwa eine faire Bewertung darstellt. Ein KGV von 10 deutet dagegen üblicherweise auf eine deutliche Unterbewertung, während ein KGV jenseits der 20 tendenziell auf eine Überbewertung hinweist.

Und tatsächlich: Die Durchschnittswerte für den S&P 500 liegen bei 13,7 (für die vergangenen 5 Jahre), bei 14,2 (zehn Jahre) bzw. 16,0 (15 Jahre). Der aktuelle Wert von 17,1 stellt also noch keine drastische Überbewertung dar. Dass Aktien „teuer“ sind, können wir somit derzeit nicht sagen.

Das zeigt auch ein kurzfristiger Vergleich. Exakt den gleichen Wert wie aktuell (17,1) wies der S&P 500 im Februar 2015 auf. Damals erreichte der Index ebenfalls ein neues Allzeithoch. In den vergangenen 18 Monaten hat sich also die Bewertung nicht geändert – und das, obwohl die Erwartungen gesenkt wurden und die Kurse stiegen. Oder mit anderen Worten: Obwohl die Kurse seit Februar 2015 um gut vier Prozent gestiegen sind, bekommen Anleger den S&P 500 genauso „billig“ wie damals. Warum soll man da nicht zuschlagen, zumal das neue Allzeithoch auch charttechnisch weiter steigende Kurse verheißt?

Darum sind Aktien jetzt wirklich nicht teuer

Und noch ein anderer Aspekt ist zu beachten. Bisher haben wir über „billig“ und „teuer“ nur im Hinblick auf Aktien selbst gesprochen. Große Investoren wägen die Attraktivität einer Vermögensklasse aber vor allem im Vergleich zu anderen Anlagemöglichkeiten ab. Und dabei schneiden Aktien derzeit nach wie vor konkurrenzlos gut ab. Auch darauf hat Sven Weisenhaus in den vergangenen Wochen mehrfach hingewiesen.

So bieten beispielsweise US-Staatsanleihen derzeit Renditen von 0,71 % (bei zwei Jahren Laufzeit), 1,09 % (fünf Jahre) bzw. 1,5 % (zehn Jahre). Diese mickrigen Erträge werden zurzeit allein durch die Dividendenrendite des S&P 500 (2,1 %) übertroffen!

Wie schon eingangs betont: Die Anleger handeln derzeit durchaus logisch und rational. Und solange sich keine Umkehrformationen oder schwerwiegende Fehlsignale in den Charts zeigen, können Sie genauso handeln. Alles Weitere erfahren Sie wie immer rechtzeitig hier in Ihrer Börse-Intern.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)