Ist das Zinstief erreicht?

An den Aktienmärkten zeigt sich derzeit sehr klar, wo welche Themen dominieren: Zinssenkungsfantasien auf der einen Seite des Atlantiks, Gewinnwarnungen auf der anderen. Die US-Indizes gehören dadurch zu den Gewinnern, die DAX-Familie dagegen zu den Verlierern.

Zinssenkungsfantasien treiben die US-Indizes

Die US-Indizes konnten gestern sogar auf neuen Rekordständen in den Handel gehen. Der Grund dafür: US-Notenbankchef Jerome Powell sendete am zweiten Tag seiner Anhörung vor dem US-Kongress ein weiteres Signal in Richtung Zinssenkung. „Ich glaube, viele meiner Kollegen im Offenmarktausschuss sind zu der Ansicht gelangt, dass eine etwas mehr konjunkturfördernde Geldpolitik angebracht sein könnte“, soll er laut der Nachrichtenagentur Reuters gesagt haben.

Schon zuvor galt an den Märkten eine Zinssenkung am 31. Juli als sicher. Wären diese Erwartungen falsch, hätte Powell wohl derartiges nicht gesagt, sondern weiterhin eine abwartende Haltung signalisiert. Aufgrund seiner jüngsten Aussagen darf man sich wohl nun tatsächlich auf einen Zinsschritt Ende Juli einstellen. Und die US-Indizes konnten daher vorgestern im späten Handel weiter zulegen.

Gewinnwarnungen belasten die DAX-Familie

An unseren heimischen Märkten setzte sich derweil die Serie der Gewinnwarnungen fort. Gestern reihte sich als weiteres prominentes Beispiel Daimler nahtlos ein. Zwar kam es hier nicht zu einem weiteren dramatischen Aktienkurseinbruch, dennoch wurde der DAX dadurch wieder belastet. Und so werden in Deutschland die Börsen inzwischen von der Realität der schwächelnden Konjunktur eingeholt. Stellt sich nur noch die Frage, wann auch die US-Märkte erkennen, dass eine Zinssenkung alleine noch nicht unweigerlich zu steigenden Unternehmensgewinnen führen muss.

Bund-Future zeigt überraschend Schwäche

Überraschend hat am deutschen Markt jüngst ausgerechnet auch der Bund-Future Schwäche gezeigt (siehe rote Ellipse im folgenden Chart). Und das, obwohl doch die Zinssenkungserwartungen weiter befeuert wurden.

Haben wir hier etwa das Zinstief erreicht? Der wie am Schnürchen gezogene Aufwärtstrend, der Anfang Oktober 2018 begann und bereits am 12. April an eine Fahnenstange erinnerte, ist jedenfalls erst einmal unterbrochen.

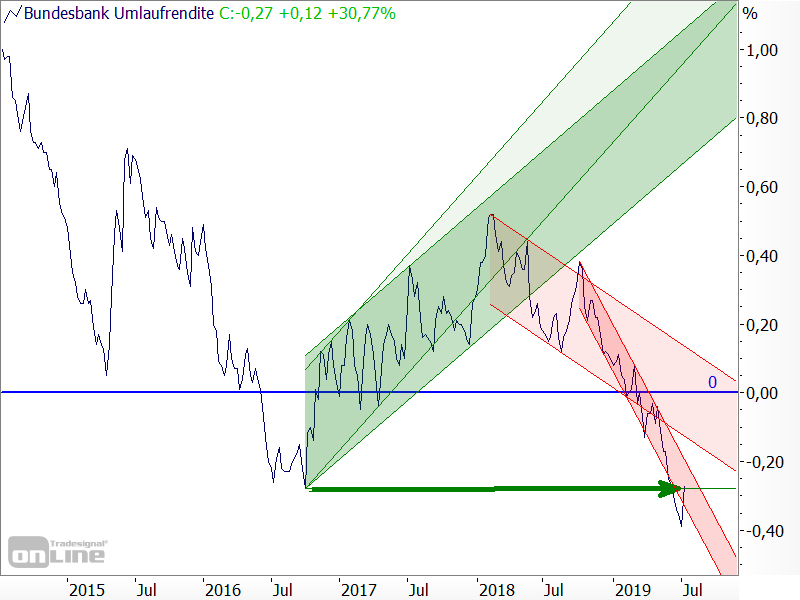

Bärenfalle in der Umlaufrendite

Die Umlaufrendite hat zeitgleich das Tief von Oktober 2016 zurückerobert (siehe grüner Pfeil im folgenden Chart). Der jüngste Ausbruch auf ein neues Korrektur- und Allzeittief hat sich damit als Fehlsignal und Bärenfalle herausgestellt.

Meist ist dies bullish zu werten, so dass nun weiter steigende Zinsen zu erwarten sind. Allerdings sind dies natürlich erst erste (!) Signale für ein mögliches Zinstief. Doch dieses wäre durchaus plausibel, weil kaum zu erwarten ist, dass die Europäische Zentralbank (EZB) im Falle einer baldigen Senkung des Einlagezinses auf -0,5 %, die der Markt bereits teilweise eingepreist hat, auf absehbare Zeit noch einmal an der Zinsschraube dreht.

Zum Bund-Future hatte ich jedenfalls am 12. April geschrieben, dass eine Fahnenstange für eine Übertreibung spricht. „Meist kommt es im Anschluss an solche dynamische Bewegungen zu einem ebenso schnellen Rückfall“, hieß es. Und so könnte sich jetzt wieder eine kleine, spekulative Short-Positionen anbieten, die man auf dem aktuellen Kontrakthoch absichern kann.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)