Eurozone wie erwartet schwächer, USA überraschend stärker

Zu den vorgestern besprochenen Daten hatte ich geschrieben, dass diese einen Vorgeschmack auf die gestrigen Einkaufsmanagerdaten von IHS Markit geben könnten. Und tatsächlich fielen die Schnellschätzung für Deutschland und die Eurozone auch schwächer aus als zuvor. Damit verdichten sich die Anzeichen dafür, dass das Tempo, mit der sich die Wirtschaft hierzulande zuletzt erholt hatte, deutlich nachlässt. Doch in den USA stieg der Einkaufsmanagerindex überraschend stark an. Werfen wir einen Blick auf die Details:

Das Tempo der Konjunkturerholung lässt in der Eurozone nach

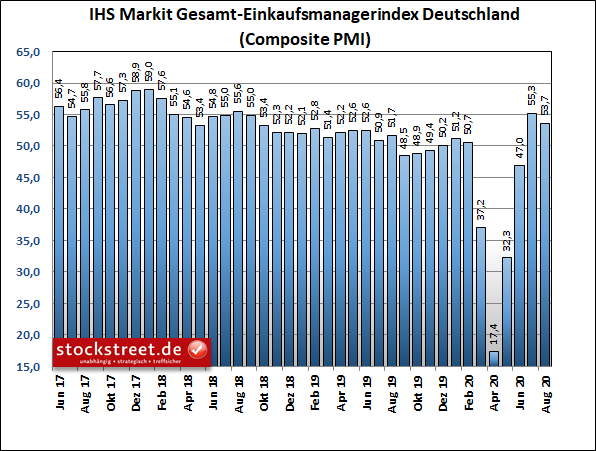

Für Deutschland fiel der Gesamt-Einkaufsmanagerindex (Industrie und Dienstleister) im August um 1,6 auf 53,7 Punkte. Damit hielt sich das Stimmungsbarometer immerhin den zweiten Monat in Folge über der Marke von 50, ab der es Wachstum signalisiert. Allerdings hatten von Reuters befragte Ökonomen im Durchschnitt mit einem deutlich besseren Wert von 55,0 Zählern gerechnet.

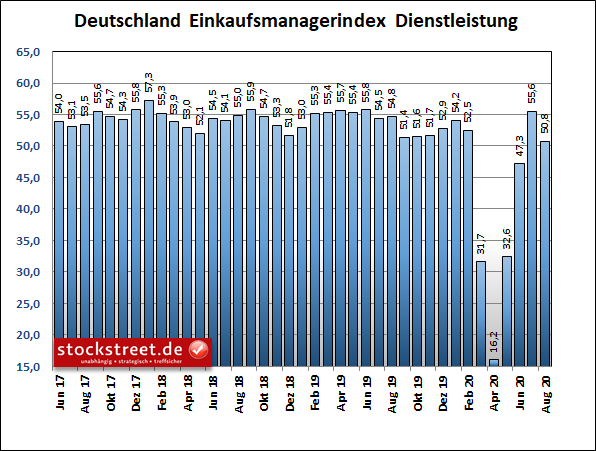

Geschuldet ist das schwache Abschneiden dieses Frühindikators dem Dienstleistungssektor. Denn während der Teilindex für die Industrie um 2,0 auf 53,0 Punkte zulegen konnte und den höchsten Stand seit knapp zwei Jahren erreichte, gab das Barometer für den Servicebereich um ganze 4,8 auf 50,8 Punkte nach, womit das Wachstum hier schon wieder fast zum Erliegen gekommen ist.

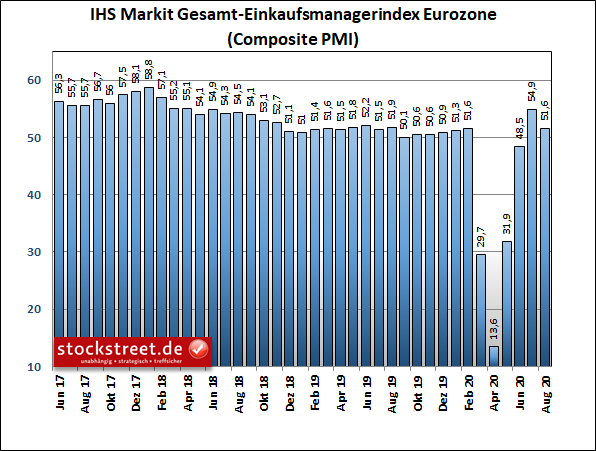

Ähnlich sieht es für die gesamte Wirtschaft der Eurozone aus. Hier gab der Einkaufsmanagerindex für die Geschäfte von Industrie und Dienstleistern zusammen zum Vormonat um 3,3 auf 51,6 Punkte nach. Von Reuters befragte Ökonomen hatten dagegen erwartet, dass das Barometer stabil auf dem Juli-Wert verharrt.

Der Rückgang war hier ebenfalls nur der Schwäche im Servicebereich geschuldet. Eine wichtige Randnotiz zu diesen Umfrageergebnissen ist auch, dass sich der Personalabbau fortsetzt. Die Unternehmen stehen also weiter unter Druck, ihre Kosten zu senken. Dadurch könnten die insgesamt zur Verfügung stehenden Einkommen weiter sinken, was zukünftig das Tempo bei der Konjunkturerholung weiter verlangsamen könnte.

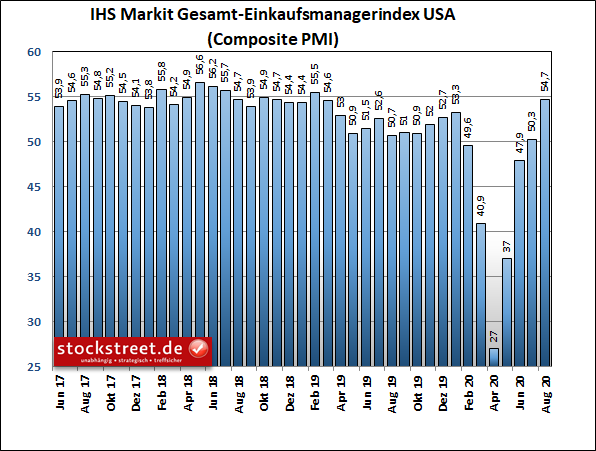

US-Wirtschaft wächst wie seit Februar 2019 nicht mehr

Die USA wirken dagegen derweil wie eine Insel der Glückseeligen. Denn obwohl, wie vorgestern berichtet, die Umfragedaten aus den Regionen Philadelphia und New York einen deutlichen Wachstumsdämpfer in der Industrie anzeigten, konnte der Gesamt-Einkaufsmanagerindex von IHS Markit für die USA im August um 4,4 auf 54,7 Punkte zulegen. Er erreichte damit sogar den höchsten Wert seit Februar 2019.

Angesichts der stockenden Entwicklung auf dem US-Arbeitsmarkt und der Tatsache, dass seit Ende Juli 600 Dollar pro Woche weniger an Arbeitslose ausgezahlt wird, ist dieser Anstieg schon erstaunlich.

US-Unternehmen melden höhere Ein- und Verkaufspreise

Interessant ist in diesem Zusammenhang auch, dass die Unternehmen in den USA steigende Einkaufspreise meldeten und diese über die Endpreise auch an die Verbraucher weitergaben. Eine höhere Inflation ist das Ergebnis.

Letztlich könnte damit langsam genau das passieren, wovor ich jüngst frühzeitig gewarnt habe: Die Wirtschaft in den USA erholt sich (schneller als allgemein erwartet). Dies führt, auch aufgrund der massiven Ausweitung der Geldmenge, zu steigender Inflation. Und sowohl die Wirtschaftserholung als auch der Inflationsanstieg lässt die Renditen klettern. Denn die Anleger gehen langsam davon aus, dass die US-Notenbank früher oder später ihren Fuß vom Gaspedal nehmen muss, um nicht hinter den Konjunkturaufschwung zu geraten und ein Überhitzen der Wirtschaft zu riskieren.

Was passiert, wen die US-Notenbank die Märkte auf Entzug setzt?

Hier stellt sich dann die Frage, was den Aktienmärkten lieber ist: Eine starke Wirtschaftserholung oder die Unterstützung der Notenbanken. Bislang können sie noch beides haben und beides mit steigenden Kursen quittieren. Aber irgendwann müssen sie sich entscheiden, ob ihnen der Wirtschaftsaufschwung lieber ist oder die Liquidität der Notenbanken. Denn am Ende wird nur eines von beiden übrigbleiben. Und da die Märkte seit einiger Zeit am Tropf der Notenbanken hängen, könnte ein Entzug zu heftigen Reaktionen führen. Aber das ist wohl noch Zukunftsmusik.

Eurozone schwach, USA stark, Euro schwach, Dollar stark

Jedenfalls verwundert es angesichts der gestrigen Daten nicht, dass der Euro zum US-Dollar in eine Gegenbewegung geraten ist.

Womöglich ist damit die Welle 5 bereits zu Ende gegangen. Das ist noch nicht sicher. Denn die Welle 5 wäre dann ziemlich kurz ausgefallen. Aber die Warnung vor einer (längeren) Konsolidierung kam am Dienstag sicherlich nicht zum falschen Zeitpunkt.

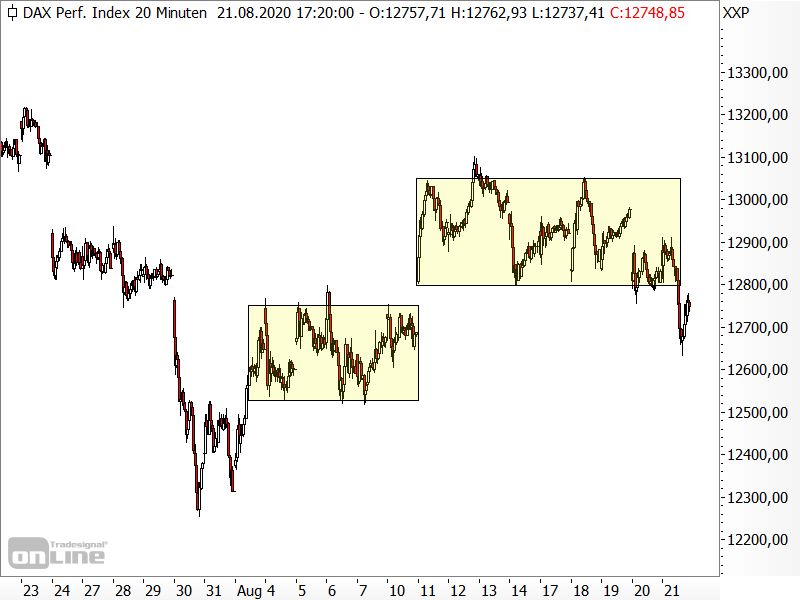

Stillhalter hatten im DAX keine Probleme

Und wenig überraschend ist auch, dass sich der DAX durch die schwachen Konjunkturdaten ebenfalls belastet zeigt. Er ist aus seiner jüngsten Seitwärtsbewegung nach unten herausgefallen und hat damit wieder ein Signal der Schwäche gesendet.

Die Stillhalter hatten damit kein Problem, den Index unterhalb der 13.000er Call-Position und sogar nahe des für sie optimalen Abrechnungsniveaus zu halten. Immerhin konnte der Index aber oberhalb der Aufwärtstrendlinie bleiben (orange im folgenden Chart), so dass hier eine Richtungsentscheidung weiterhin aussteht.

DAX und EUR/USD befinden sich also in Konsolidierungen. Und damit können wir nun die Woche abschließen und gespannt darauf sein, wie es nach dem gestrigen kleinen Verfallstag in der kommenden Woche weitergeht.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)