Die Wirtschaft, die Gewinne und der Aktienmarkt

Sehr verehrte Leserinnen und Leser,

vor drei Wochen hatte ich an dieser Stelle auf den Zusammenhang zwischen Wirtschaft und Börse hingewiesen. Damals notierten die Aktienmärkte noch nahe ihrer kurz zuvor markierten Tiefs im jüngsten Crash und die Konjunkturaussichten waren finster.

Inzwischen haben sich die Indizes merklich erholt. Man sollte meinen, dass dies dann auch für die wirtschaftlichen Perspektiven gelten sollte. Doch tatsächlich sind die Diskrepanzen zwischen den Erwartungen und den Aktienkursen eher größer geworden. Das ist auch mit Blick auf die begonnene Quartalsberichtssaison brisant.

Entscheidend sind die Gewinne der Unternehmen!

Im eingangs erwähnten Artikel hatte ich Kostolanys Vergleich von Wirtschaft und Börse mit Herrchen und Hündchen visualisiert, wobei ich „die Wirtschaft“ durch die Entwicklung des Bruttoinlandsprodukts (BIP) dargestellt habe. Nun interessiert die Börsianer „die Wirtschaft“ nur insofern, als dass eine gut laufende Wirtschaft ihren Unternehmen (hoffentlich) kräftige Gewinne beschert – bzw. umgekehrt.

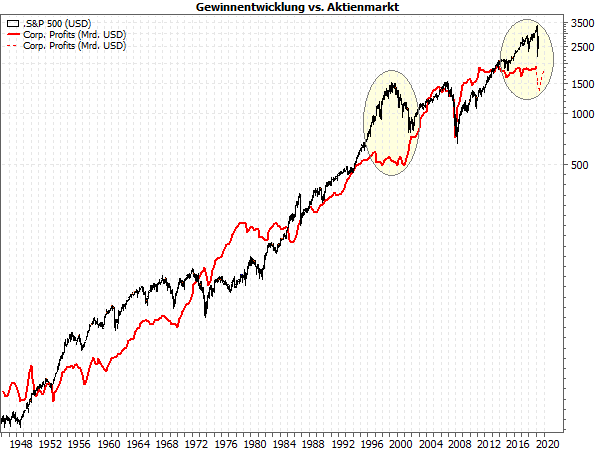

Wenn wir also einschätzen wollen, wie die Aktienmärkte bewertet sind, müssen wir einen Blick auf die Gewinnentwicklung werfen. Dazu der folgende Chart, der den S&P 500 (schwarz) mit den US-Unternehmensgewinnen (rot) seit 1947 vergleicht:

(Quellen: MarketMaker, US. Bureau of Economic Analysis)

Es ist natürlich formal nicht korrekt, den Kurs des S&P 500 (in Punkten bzw. US-Dollar) zusammen mit den Unternehmensgewinnen (die in Milliarden US-Dollar gemessen werden) in einem- Chart darzustellen. Aber aus verschiedenen Gründen entspricht diese Darstellung zufällig tatsächlich annähernd den tatsächlichen Verhältnissen, so dass wir sie für diesen Zweck ohne Korrektur verwenden können.

Gewinne und Kurse nähern sich immer wieder an

Wie zu erwarten war, folgt die Kursentwicklung der Gewinnentwicklung, wobei es natürlich ebenfalls Phasen gibt, in denen die Kurse den Gewinnen vorauslaufen bzw. umgekehrt. In den vergangenen Jahren erlebten wir bekanntlich eine kräftige Rally, aber die Gewinne stagnierten seit 2012. Eine solche Phase gab es zur Jahrtausendwende schon einmal (siehe gelbe Ellipsen).

Nach dem Hoch von 2000 und dem Platzen der damaligen Technologie-Blase folgte bekanntlich eine anhaltende Baisse, in der sich die Kurse wieder den Gewinnen annäherten. Und auch der jüngste Crash führte die Kurse zurück in Richtung der Gewinnkurve.

Das Problem ist nur: Die Corona-Krise wird für weiter sinkende Gewinne sorgen, die in der roten Kurve noch gar nicht enthalten sind. Ich habe allerdings die aktuellen Analystenschätzungen als gestrichelte Fortsetzung der Kurve bis Ende des Jahres schon mit eingetragen.

Kursanstieg trotz stark reduzierter Gewinnschätzungen?

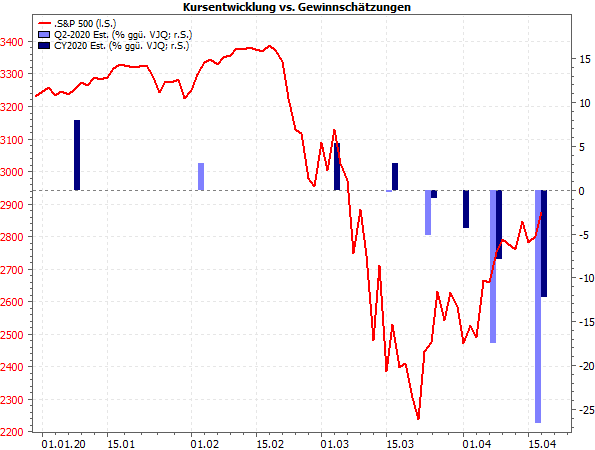

Aber nicht nur das. Die Analystenschätzungen für die Gewinne der nächsten Quartale wurden in den vergangenen Wochen immer weiter nach unten korrigiert. Das zeigen die blauen Säulen im folgenden Chart:

(Quellen: MarketMaker, Thomsons Reuters)

Aber ausgerechnet als die Gewinnschätzungen erodierten, stiegen die Kurse (siehe rote Kurve)! Nun kann man natürlich sagen, dass die Börse die Zukunft handelt – und die wird möglicherweise viel rosiger, als man jetzt noch glauben mag. Möglich – aber wie die dunkelblauen Säulen der Schätzungen für das Gesamtjahr zeigen, sollen die Gewinne der S&P500-Unternehmen 2020 um 12,3 % sinken. Und weil die Schere zwischen Gewinnen und Kursen schon vorher weit geöffnet war vergrößert jeder weitere Kursgewinn an den Börsen die Bewertungslücke und damit die Rückschlaggefahr.

Allerdings sind diese Schätzungen nur Momentaufnahmen. Die laufende Quartalsberichtssaison kann jederzeit neue Erkenntnisse bringen, genauso wie die Entwicklung bei den Fallzahlen der Pandemie oder auch eventuelle Lockerungsmaßnahmen, deren Auswirkungen auf die Wirtschaft und natürlich ein eventueller Durchbruch auf medizinischem Gebiet (Impfstoff).

Eine Menge Unwägbarkeiten bleiben

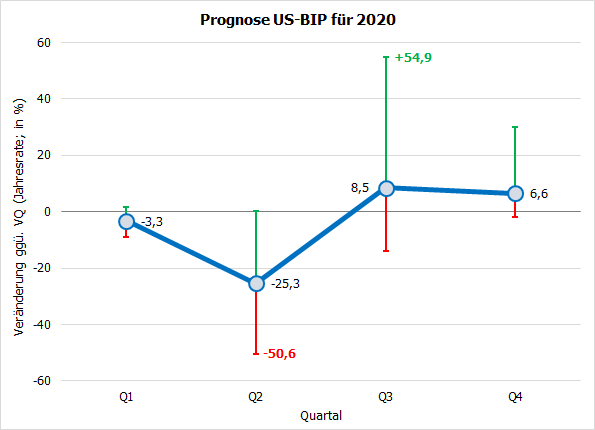

Das sind allerdings eine Menge Unwägbarkeiten. Entsprechend groß sind die Unterschiede bei den Schätzungen der weiteren wirtschaftlichen Entwicklung. Bleiben wir beim Beispiel USA. Dort hat das Wall Street Journal mal alle Prognosen der Ökonomen zusammengetragen. Grafisch sieht das Ergebnis so aus:

(Quellen: Wall Street Journal, eigene Darstellung)

Die Punkte geben die Mittelwerte der Schätzungen für die jeweiligen Quartale des laufenden Jahres an. Wie die Analysten bei den Unternehmensgewinnen rechnen auch die Ökonomen für die Wirtschaft insgesamt im 2. Quartal mit dem stärksten Einbruch (-25,3 %). Danach soll es zwar zu einer Erholung kommen, aber unter dem Strich würde selbst im durchschnittlichen Szenario für das Gesamtjahr 2020 ein Rückgang der Wirtschaftstätigkeit von -3,6 % verbleiben.

Das entspricht der jüngsten Erwartung des Internationalen Währungsfonds (IWF), der für die USA mit einem BIP-Rückgang von -3,0 % rechnet. Im kommenden Jahr soll es dann zwar um 3,3 % nach oben gehen, aber das wäre nur ein relativ verhaltener Anstieg, nach dem die US-Wirtschaft gerade einmal auf dem Niveau von 2019 stünde.

Historisch einmalige Prognosebandbreite

Doch ob es so oder anders kommt, ist noch völlig offen – aufgrund der erwähnten Unwägbarkeiten. Und genau diese spiegeln sich auch in den Ökonomenschätzungen wider, deren Bandbreite durch die grünen und roten Striche angeben ist. So gibt es Volkswirte, die sich auch einen Einbruch der US-Wirtschaft um rund 50 % im 2. Quartal vorstellen können. Einen ähnlich gewaltigen Ausschlag in die andere Richtung erwarte dagegen auch jemand für das 3. Quartal.

Solche Schwankungen haben mit den üblichen wirtschaftlichen Vorgängen nichts mehr zu tun und sind klarer Ausdruck der Unsicherheit in dieser tatsächlich beispiellosen Situation.

Doch das gilt natürlich auch für die Börsen! Auch für die Anleger ist eine solche Pandemie eine völlig neue Lage, die sie unmöglich korrekt einschätzen können. Wie immer werden die Börsen sich nach und nach eine Meinung bilden, welche die spätere Entwicklung vorwegnimmt, aber es ist recht wahrscheinlich, dass es derzeit noch nicht so weit ist.

Achtung bei (wieder) fallenden Kursen!

Aktuell wird aus irgendwelchen Gründen eine relativ positive Börsenentwicklung eingepreist. Eine mögliche Ursache könnte sein, dass die gigantischen Schuldenprogramme weltweit die Attraktivität von Anleihen verringern dürften – entweder weil die Zinsen durch die lockere Geldpolitik weiter niedrig bleiben oder das Ausfallrisiko durch die zunehmende Überschuldung steigt.

Aktien erscheinen dadurch (relativ) attraktiver, aber falls die Krise auch zu (zu) hohen Schulden bei den Unternehmen führt, leiden die Gewinne – was spätere Kurssteigerungen begrenzt. Möglich ist auch eine hartnäckige Nachfrageschwäche, z.B. durch eine anhaltende Arbeitslosigkeit, die Umsätze und Gewinne drückt.

Wie gesagt, es gibt immer noch viele Unwägbarkeiten, die an den Aktienmärkten auch wieder zu fallenden Kursen führen können. Sie sollten sich also durch die jüngste positive Kursentwicklung nicht einlullen lassen. Es gibt keineswegs einen Automatismus, nach dem die demnächst zu erwartenden Lockerungsmaßnahmen zu einer steilen Erholung von Wirtschaft, Gewinnen und Börsen führen, wie die jüngsten Kursanstiege suggerieren.

Langfristanleger können aber weitere Schwächeperioden durchaus zum (Wieder-)Einstieg nutzen. Denn Unternehmen und Börsen werden auch diese Krise überwinden – wie schon alle anderen zuvor.

Viel Erfolg und alles Gute wünscht Ihnen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)