Die schwache fundamentale Basis der jüngsten Erholung

Sehr verehrte Leserinnen und Leser,

seit dem letzten Steffens Daily vor den Herbstferien haben die Indizes zum Teil ordentlich zugelegt. DAX, Dow und S&P 500 haben wichtige runde Marken zurückerobert, z.B. die 10.000er Marke im DAX. Mehr zur aktuellen charttechnischen Situation heute von Jochen Steffens. Gestern geht es um die Quartalsberichtssaison, die in den USA nun deutlich an Fahrt gewinnt.

Wichtige Trends der aktuellen Quartalsberichtssaison

In dieser Woche werden 114 Unternehmen des S&P 500 ihre Zahlen vorlegen – nahezu doppelt so viele, wie bisher schon berichtet haben (58). Für eine fundierte Einschätzung der Ergebnisse ist es natürlich noch zu früh, aber die Trends, auf die Sie in den kommenden Wochen achten müssen, kristallisieren sich langsam heraus. Und so viel vorab: Die Wahrscheinlichkeit steigt, dass die jüngste Erholung fundamental nicht untermauert ist.

Nachdem Alcoa am 8. Oktober den Zahlenreigen für das dritte Quartal eröffnete, haben vor allem die großen US-Banken ihre Ergebnisse abgeliefert. Diese verzerren natürlich allein durch ihre schiere Größe zurzeit das aktuelle Gesamtbild. Eines ist jedoch auffallend: Während die Gewinne der 58 Unternehmen, die bereits ihre Ergebnisse vorlegten, um 3,9 % im Vergleich zum Vorjahr gestiegen sind, blieben ihre Umsätze mit einem Mini-Zuwachs von nur 0,1 % faktisch unverändert.

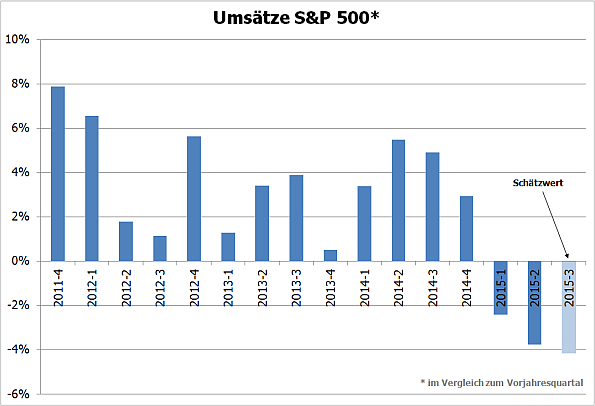

Aber selbst dieses moderate Ergebnis wird am Ende voraussichtlich keinen Bestand haben. Die Gewinne und Umsätze werden erneut rückläufig sein. Vor allem bei den Umsätzen nahmen die Rückgänge in den vergangenen Quartalen an Stärke zu. Das wird voraussichtlich auch in dritten Quartal nicht anders gewesen sein (siehe folgende Grafik):

Quelle: Standard & Poor‘s

Rückläufige Umsätze verhindern Gewinnsteigerungen

Sie sehen, dass seit Beginn dieses Jahres die Umsätze rückläufig sind – und das mit steigender Tendenz. (Wenn die Umsätze gemäß den derzeitigen Schätzungen ausfallen, dann werden sie in absoluten Zahlen auf den Stand vom dritten Quartal 2013 gefallen sein.)

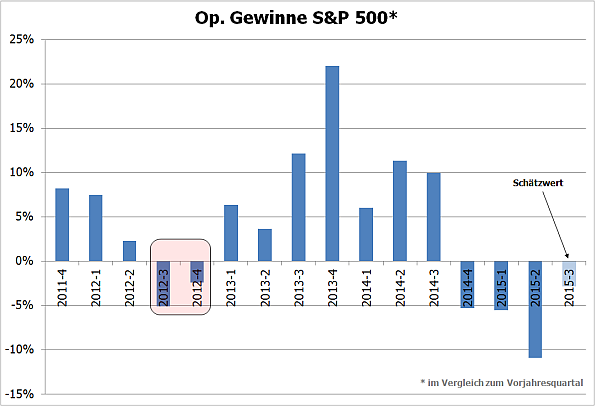

Ähnlich sieht die Entwicklung der (operativen) Gewinne aus, aber mit einem wichtigen Unterschied:

Quelle: Standard & Poor‘s

Diese gingen in der zweiten Hälfte 2012 zuletzt schon einmal zurück, als die sogenannte Fiskalklippe in den USA die Wirtschaft belastete (siehe rote Markierung). Die Umsätze wuchsen damals zwar ebenfalls sehr verhalten, aber sie gingen nicht – wie jetzt! – zurück.

Bei zurückgehenden Umsätzen fällt es den Unternehmen aber zunehmend schwerer, steigende Gewinne zu erwirtschaften, zumal fast alle Möglichkeiten der Gewinnmaximierung (Rationalisierung, Steueroptimierung usw.) faktisch ausgeschöpft sind. Aber nur steigende Gewinne (oder zumindest Umsätze) sind letztlich die Basis für dauerhaft steigende Kurse.

Die rosarote Brille von Analysten und Anlegern

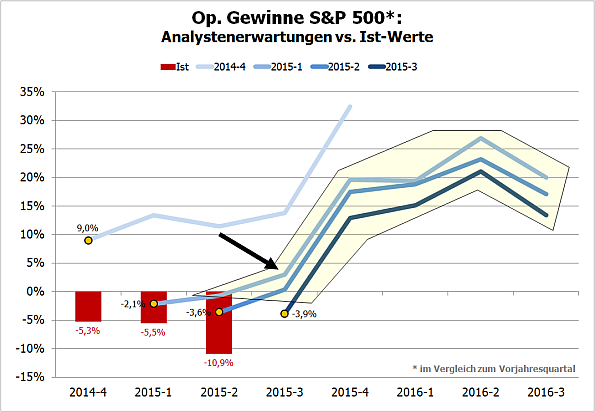

Es besteht also die Gefahr, dass die Investoren durch eine rosarote Brille auf die Fundamentaldaten blicken. Das legen auch Analystenschätzungen nahe, die seit einigen Quartalen eine eigenartige Auffälligkeit zeigen (siehe folgende Grafik):

Quelle: Standard & Poor‘s

Sie sehen hier als blaue Kurven die Analystenerwartungen für die Gewinnentwicklung des S&P 500, und zwar jeweils zum Zeitpunkt des Beginns der Quartalsberichtssaison. Der erste Punkt (gelb markiert) jeder Kurve gibt dabei die entsprechende Schätzung für das Quartal an, dessen Berichtssaison gerade begann.

Unverändert positive Zukunftsaussichten trotz anhaltend schwacher Ist-Werte

Die roten Säulen sind die tatsächlich gemeldeten Ergebnisse (die natürlich erst am Ende der Berichtssaison vorlagen). Sie sehen, dass die anfänglichen Schätzungen und die endgültigen Ergebnisse in den vergangenen drei Berichtsperioden zum Teil deutlich auseinanderlagen.

Noch auffälliger sind aber die Werte für die weiteren Quartale. Nachdem die Analysten ihre Schätzungen nach dem vierten Quartal 2014 deutlich korrigierten (siehe Pfeil), halten sie seitdem stur an diesen Einschätzungen fest, so dass sich die Werte für die kommenden vier Quartale trotz der jüngsten, massiv verschlechterten Erwartungen in einem relativ engen Band bewegen (gelb markiert).

So rücken die Analysten zum Beispiel nicht davon ab, dass im Schlussquartal dieses Jahres (2015-4) ein Gewinnsprung von 13 % erreicht wird. Und das trotz der Tatsache, dass sie ihre positive Schätzung vom ersten Quartal (+3,0 %) inzwischen auf einen negativen Wert von -3,9 % korrigieren mussten.

Ein klitzekleiner Lichtblick

Dahinter steht offenbar die Hoffnung, dass die gegenwärtige Schwäche der US-Wirtschaft nur ein vorübergehendes Phänomen ist. Diese Hoffnung hegen Analysten und Anleger aber eben schon seit mehreren Quartalen – das jedoch vergeblich.

Der einzige Lichtblick ist, dass trotz dieser schlechten Dynamik bei Umsätzen und Gewinnen inzwischen die Unternehmen selbst bei ihren Ausblicken wieder optimistischer werden. Damit besteht die Chance, dass der Zweckoptimismus der Analysten mit einer tatsächlichen Besserung der Situation zusammenfällt. Auch wenn die Börse die Zukunft handelt – das ist doch ein recht wackliges Fundament, auf dem die gegenwärtige Erholung aus fundamentaler Sicht basiert.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)