Die heile, heile Börsenwelt

Nachdem bereits mehr als 80 % der Unternehmen aus dem S&P 500 ihre Quartalsberichte veröffentlicht haben, neigt sich die Berichtssaison in den USA allmählich ihrem Ende zu. Dabei übertrafen die Zahlen die Erwartungen, von denen ich bereits am vergangenen Donnerstag geschrieben hatte (zu diesem Zeitpunkt lagen 55 % der Bilanzen vor).

Die aus den noch erwarteten und den tatsächlich vorgelegten Ergebnissen kombinierte Umsatzwachstumsrate erreicht nun +5,8%, nach +5,7% vor einer Woche. Noch stärker zulegen konnte die Gewinnwachstumsrate und zwar von +4,7 % auf 5,9 %. Im Vergleich zu den Erwartungen von vor der Berichtssaison (Umsätze: +4,9 %, Gewinne: +2,8 %) gab es damit also eine noch deutlichere Steigerung als zuvor.

US-Konjunktur boomt weiter

Passend dazu fallen auch die jüngst aus den USA gemeldeten Konjunkturdaten aus. So legte die US-Wirtschaft im dritten Quartal 2017 um 3,0 % zu, während die Arbeitslosenquote trotz der Hurrikansaison weiter sank. Zudem zeigen sich die Einkaufsmanager teilweise fast euphorisch im Hinblick auf die Zukunft (ausführliche Informationen dazu im zweiten Abschnitt („Konjunkturdaten“ unten in der Börse-Intern).

Die heile Börsenwelt

Unbestreitbar befinden wir uns damit aktuell in der schönsten aller Börsenwelten: Während die Unternehmensgewinne sprudeln, läuft die Wirtschaft auf Hochtouren und die Geldpolitik ist nach wie vor sehr expansiv. Kein Wunder also, dass die Aktienkurse nur noch eine Richtung kennen – aufwärts.

In der Ruhe liegt die Kraft

Nimmt man die Zwischentiefs vom 25. September als Ausgangspunkt (siehe rechte vertikale Linie im folgenden Chart), stieg der Dow Jones um 6,2 %, der S&P 500 immerhin um 4,4% und der Nasdaq100 sogar um stolze 8,4 %. Für einen Zeitraum von nur sechs Wochen ist dies mehr als ordentlich.

Verschiebt man die Betrachtung noch einen Monat nach hinten (linke vertikale Linie), steigen die jeweiligen Performancewerte auf 9,3 %, 7,4 % und 10,1%. Anstatt dieses Zahlenspiel weiter fortzusetzen, denke ich, wissen Sie bereits, auf welchen Schönheitsfehler ich hinaus möchte. Kurz gesagt: Zu schnell zu steil, zu hoch!

Risiken verblassen im Zuge des kontinuierlichen Anstiegs

Zudem ist die Volatilität buchstäblich rekordverdächtig niedrig. Erst kürzlich habe ich gelesen, dass es bislang sieben Monate des laufenden Jahres unter die Top 20 der am wenigsten volatilen Monate in den vergangenen zwanzig Jahren geschafft haben. Das Ergebnis weist auf Investoren hin, die Risiken inzwischen nahezu ignorieren.

Ein Beispiel dafür ist die wichtigste Umfrage unter internationalen Fondsmanagern, welche die Bank of America Merrill Lynch monatlich publiziert. 179 Investoren mit einer Verwaltungssumme von zusammen rund 516 Milliarden Dollar wurden im Oktober nach ihrer Meinung befragt. Laut den Ergebnissen erwarten netto 41 % der Profis aktuell eine noch schneller wachsende Wirtschaft als bisher erwartet. „Netto“ bedeutet hierbei, dass es 41 % mehr Optimisten als Pessimisten gibt. Entsprechend halten die Investoren mit 4,7% ihrer Anlagen so wenig Bargeld und andere liquide Mittel wie zuletzt vor zweieinhalb Jahren. Im Vergleich dazu lag die Cash-Quote vor einem Jahr noch bei 5,8%.

Hohe Bewertung durch steilen Kursanstieg

Doch es kommt noch besser. So lagen die Preise, die Investoren im ersten Halbjahr 2017 US-Aktien beimaßen, um 56 % über deren fundamentalen Werten, laut einer Untersuchung der Boston Consulting Group (BCG). Es gab nur zwei Jahre seit 1926, in denen die Aktien noch höher bewertet waren: Zum einen vor der Dotcom-Blase 1999 (62 %) und im dem Jahr 2000, als die Blase dann platzte (92 %).

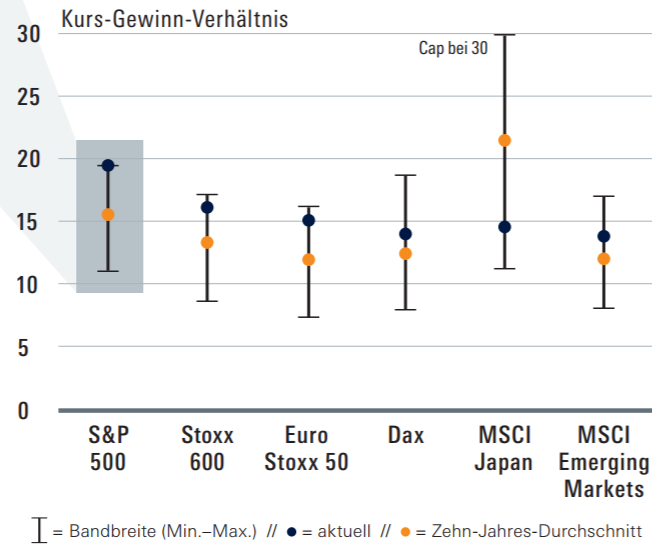

Ich möchte aber nochmals explizit darauf hinweisen, wie auch u.a. schon in der Börse-Intern vom vergangenen Donnerstag, dass dies nur die US-Aktienmärkte betrifft. Wirft man einen Blick auf die (folgende) Grafik von DWS Investments sieht man, dass sich zwar grundsätzlich viele Aktienindizes, gemessen am KGV, derzeit oberhalb ihres Zehn-Jahres-Durchschnitts befinden. Beim S&P 500 ist diese Überbewertung aber besonders gravierend. So liegt er mit einem KGV von 18 aktuell um 4 Punkte über seinem langjährigen Durchschnitt. Das ergibt eine Überbewertung von fast 30%.

(Grafikquelle: DWSactive)

Auf der anderen Seite befindet sich der DAX nur leicht oberhalb seines langjährigen Bewertungsniveaus. Das KGV vom DAX liegt aktuell für 2017 etwas über 14 und für 2018 bei ca. 13,3. Damit ist es nur jeweils etwas höher als der historische Durchschnittswert von 13,2.

Bevorzugen Sie Euro-Aktien gegenüber US-Werten

Sollten Sie also weiter ein Interesse daran haben von der „schönsten aller Börsenwelten“ zu profitieren, kann ich Ihnen nur meinen mehrfach geäußerten Tipp (siehe u.a. Börse-Intern vom 1. September) erneut ans Herz legen: Bevorzugen Sie Euro-Aktien gegenüber USD-Werten. Kalkulieren Sie außerdem schärfere Rücksetzer mit ein, da es auch den relativ günstigen DAX mit nach unten ziehen könnte, wenn es an den US-Märkten zu Korrekturen kommen sollte.

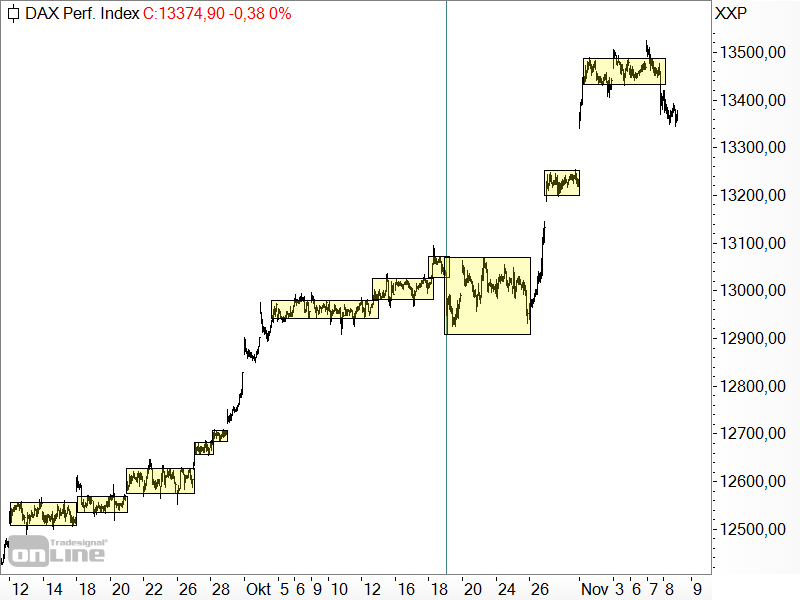

Von diesen ist an den US-Märkten derzeit noch nichts zu sehen. Aufgrund der niedrigen Volatilität liegen im kurzfristigen Bereich aber bullishe und bearishe Signale sehr dicht beieinander. Schaut man sich den aus vorangegangenen Ausgaben bereits bekannten kurzfristigen DAX-Chart an, erkennt man auch hier bereits erste bearishe Signale.

Wie man hier gut sieht, fiel der DAX wieder aus einer seiner extrem engen Seitwärtsbewegungen (gelbe Rechtecke) nach unten heraus. Sollte das Glück auf der Seite der Bullen sein, handelt es sich dabei wieder nur um einen Rücksetzer, ähnlich wie am 19. Oktober. Tritt die Erholung schnell ein, gibt es gute Chancen auf neue Allzeithochs.

Falls der deutsche Leitindex aber als nächstes auch die Rechteckgrenze bei 13.300 Punkten (siehe folgender Chart) brechen, hätten wir damit auch im längerfristigen Chart erste bearishe Signale.

Zwar wurde bereits der Aufwärtstrendkanal (grün) erneut gebrochen. Dies ist aber noch nicht bearish zu werten. Da der Trendkanal so extrem steil verläuft, konnte man ohnehin nicht mit einer dauerhaften Fortsetzung rechnen.

Fazit

Derzeit zeigt uns die Börse noch eine heile Welt. Die Warnhinweise deshalb ganz außer Acht lassen, sollte man deshalb aber nicht. So oder so werden es uns die Charts aber früh genug verraten, wenn die nächste Korrektur stattfindet. Mit der 13.300er Marke haben wir die nächste Unterstützung, dessen Bruch uns das nächste bearishe Signal liefern würde.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)