Der Goldpreis wird mittelfristig nicht weiter steigen

Die Gewinne im Goldpreis haben sich nach einem kurzen Ausbruch über die 1.300-Dollar-Marke inzwischen wieder fast vollständig in Luft aufgelöst (siehe roter Bogen im Chart). Dafür sorgten die steigenden Aktienkurse und eine wieder deutlich gesunkene Risikoaversion der Anleger.

Damit hat sich die Warnung vor dem Fehlausbruch aus der Analyse vom 31. August fast bewahrheitet. Wobei es eigentlich sogar schon einen Fehlausbruch gab. Ursprünglich sprach ich von einem Ausbruch aus der Seitwärtsrange (gelb). Aber stattdessen gab es einen Fehlausbruch aus dem Aufwärtstrendkanal (grün). Sollten die Kurse aber weiter sinken, könnte es auch zu einer Rückkehr in die Seitwärtsrange kommen.

Möglich ist aber auch, dass es sich nur um einen Rücksetzer auf das Ausbruchsniveau bei rund 1.300 USD handelt. Damit ergibt sich im Goldpreis eine ähnliche Position wie im DAX (siehe gestrige Börse-Intern). In beiden Fällen steht eine wichtige Entscheidung bevor, bei der die US-Notenbank den Ausschlag geben könnte.

Steigende Zinsen stoppen den Aufwärtstrend

So oder so sollte sich bei steigenden Goldpreisen aber nur um kurzfristige Spekulationen handeln. Schließlich sind fundamental gesehen, nachhaltig höhere Preise kaum zu rechtfertigen. Denn die Zinsen werden irgendwann wieder steigen. Wenn das passiert, wird Gold für Anleger, die auf der Suche nach Rendite sind, an Attraktivität einbüßen.

„Echtes“ Interesse an Gold gibt es eher nicht

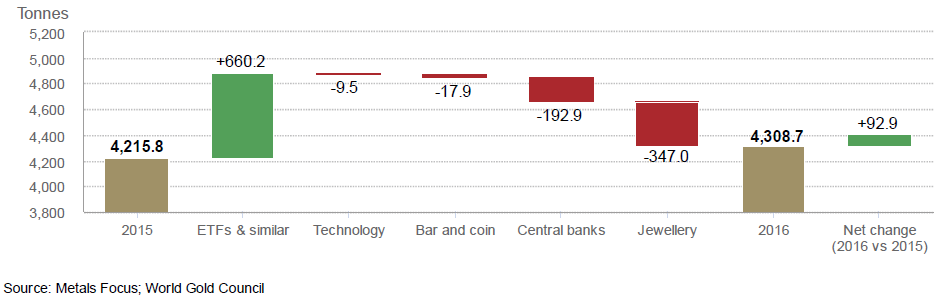

Dass es dabei schon lange nicht mehr um physisches Gold, sondern um Papier geht, zeigt folgender Chart:

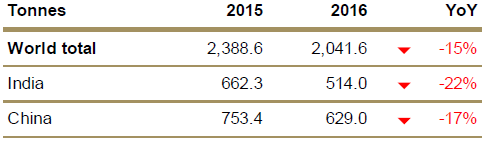

Grafik 1: Veränderung der Nachfrage nach Gold 2015 vs. 2016

So kletterte die Nachfrage nach Gold um 2,2 % auf 4.308,7 Tonnen (t) und markierte damit ein 3-Jahres-Hoch. Gleichzeitig änderte sich die Nachfrage nach Barren und Münzen mit 1.029,2 t kaum. Zurück ging auch die Nachfrage aus dem Technologie- und dem Schmucksektor sowie die Käufe von Zentralbanken. Besonders schwach war die Nachfrage nach Schmuck. Diese erreichte in 2016 sogar ein 7-Jahres-Tief.

Grafik 2: Entwicklung der Nachfrage nach Goldschmuck

Mit einem Rückgang von 33 % auf 383,6 t gegenüber dem Vorjahr war die Notenbanknachfrage die schwächste seit 2010.

Nur „Papiergold“ ist noch gefragt

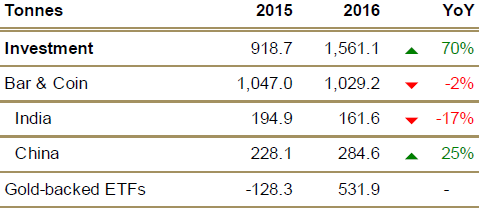

Nur die goldbesicherten ETFs (und ähnliche Produkte) verzeichneten Zuflüsse und befanden sich mit 531,9 t in 2016 nur knapp unter dem bisherigen Jahreshöchstwert aus dem Jahr 2009.

Grafik 3: Entwicklung der Investmentnachfrage nach Gold

Dies ist die Fortführung eines Trends, den ich bereits in der Börse-Intern vom 13. Mai 2016 beschrieben habe.

Kurzfristige Spekulationen bestimmen den Goldpreis

Zwischendurch während des vierten Quartal 2016 sank die Nachfrage nach ETFs aber wieder. Der enorme Einfluss von diesen eher spekulativen Investments auf den Goldpreis, wird durch einen Blick auf die Kursentwicklung verdeutlicht. So stieg der Goldpreis bis Ende September um 25 %, verlor aber auch wegen der Zinsanhebung der US-Notenbank im Schlussquartal einen Großteil der Gewinne wieder. Zum Jahresende blieb nur noch ein Gewinn von 8% übrig.

Nachfrage unter dem Angebot

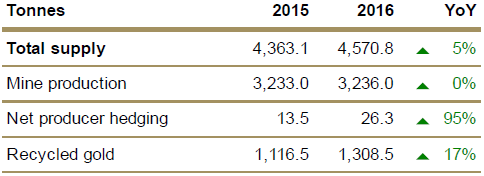

Durch das vermehrte recyceln von Gold (+17%) konnte übrigens das Goldangebot um 5 % auf 4.570,8 t erhöht werden.

Grafik 4: Entwicklung Gold-Angebot

Davon, dass das Gold verbraucht wird, kann also keine Rede sein. Es verschwindet also nicht so einfach wie beispielsweise Öl. Entsprechend erhöht sich das Goldangebot mit jeder Unze, die gefördert wird. Deshalb gab es in 2016 wieder ein Überangebot.

Steigt der Preis, steigt das Angebot

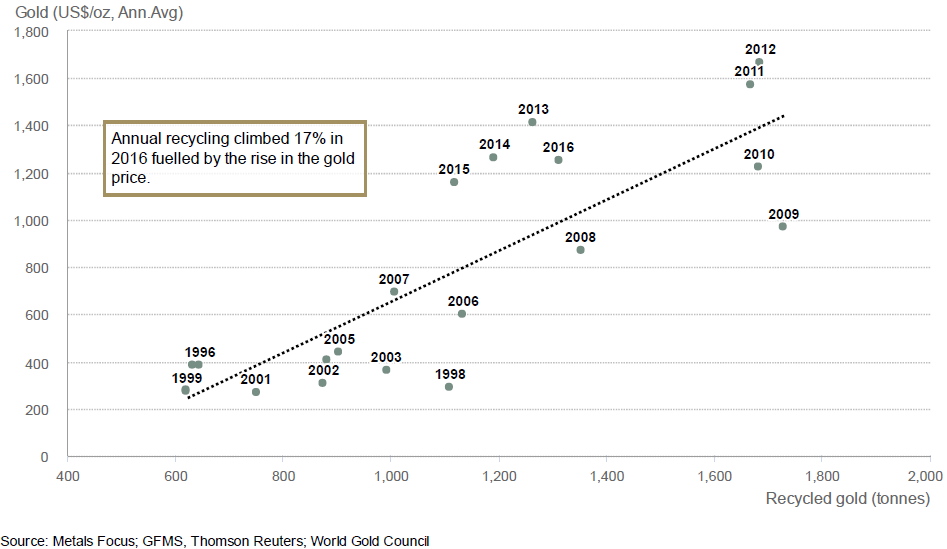

Fraglich ist also, wie es langfristig bei Gold zu steigenden Preisen kommen soll, die sich über dem Inflationsausgleich befinden. Dazu kommt, dass durch die steigenden Preise auch das Angebot steigt, da die Bereitschaft, Gold wieder in den Markt zu geben, dadurch zunimmt.

Grafik 5: steigende Preise führen zu steigendem Goldrecycling

Selbiges trifft auch auf die Minenförderung zu. Je höher der Goldpreis liegt, desto profitabler wird das Geschäft. Laut Moodys wird der höhere durchschnittliche Goldpreis des Jahres 2016 zu einem Anstieg der Investitionsausgaben in 2017 führen.

Gleichzeitig glauben auch die Minenbetreiber selber nicht an höhere Preise. Diese haben ihr Hedging in 2016 fast verdoppelt, um sich höhere Preise zu sichern und sich gegen fallende Preise abzusichern.

Fazit

Das Ergebnis aus den Zahlen des Gesamtjahres 2016 lautet also: Der physische Markt belastet die Entwicklung des Goldpreises. Wirklichen Einfluss haben größtenteils die kurzfristigen Spekulationen. Diese werden aber regelmäßig von Zinsanhebungen zurückgedrängt. Das entsprechende Muster haben wir zuletzt bei der Zinsanhebung durch die US-Notenbank gesehen (siehe 4. Quartal 2016), und das wird sich wohl in naher Zukunft auch erst mal nicht ändern.

Deshalb behalte ich die Aussagen aus den vorangegangenen Gold-Analysen bei: Möchte man kurzfristig traden oder Gold als Sicherheitsposition und Diversifikation in einem langfristigen Depot halten, kann man das gerne tun. Mittelfristig ist aber nicht mit steigenden Kursen zu rechnen. Es wird sich eher eine Seitwärtsbewegung innerhalb einer Range von ca. 1.050 bis 1.400 USD einstellen. Lediglich für Euro-Anleger können sich Renditechancen ergeben.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)