Bund-Future: Trendwende bei den Renditen

Gestern früh war in den Stockstreet-Marktberichten bereits zu lesen, dass sich der Aktienhandel aktuell etwas ruhiger und mit einer richtungslosen Tendenz präsentiert. Daher kann ich heute sehr gut auf ein Thema genauer eingehen, welches vorgestern von Torsten Ewert und gestern auch in dem Marktbericht bereits aufgegriffen wurde: die Entwicklung der Zinsen.

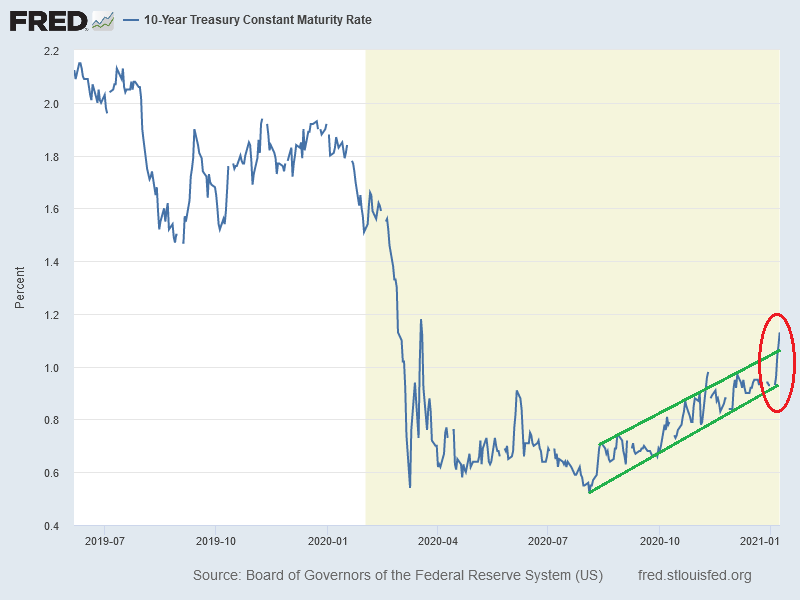

Renditen der US-Staatsanleihen schießen nach oben

Im Stockstreet-Marktbericht war dazu gestern Folgendes zu lesen: „In den vergangenen Monaten gab es stets dieselben Themen an den Börsen: Corona-Infektionszahlen, Impfstoff-Entwicklung und die geldpolitische Maßnahmen der internationalen Notenbanken. Seit gestern wird an den Märkten jedoch ein anderes Thema gespielt: Der schnelle Anstieg der Renditen der US-Staatsanleihen belastet immer mehr die Stimmung in New York. Während die Papiere mit einer Laufzeit von 10 Jahren im Dezember noch bei 0,90 % gesehen wurden, sind die Renditen kürzlich auf 1,14 % gestiegen. Dies ist der höchste Wert seit Februar 2020.“

Zudem ist es mit +26,7 % der schnellste Renditeanstieg seit der Finanzkrise, was aber einfach auch daran liegt, dass die sich die Renditen auf einem extrem niedrigen Niveau bewegen. In der Finanzkrise wurde das Tief der 10-jährigen US-Staatsanleihen bei rund 2 % markiert. Und selbst bei den Tiefpunkten 2012 und 2016 waren es immerhin noch ca. 1,4 % und damit mehr als das aktuell erreichte Niveau.

Dennoch ist der Anstieg sehr dynamisch. Und er bedeutet eine Trendbeschleunigung.

Die Trendwende bei den Renditen scheint damit besiegelt. Und das gilt auch für den Anleihemarkt hierzulande.

Trendwende zeichnet sich auch im Bund-Future ab

Schauen wir uns dazu den Bund-Future an, der den Markt für Bundesanleihen repräsentiert und quasi das Äquivalent zu den Charts oben darstellt, weil er sich auf eine fiktive 10-jährige Bundesanleihe (mit einem Kupon von 6 %) bezieht.

Im Chart ist noch der Bear-Keil zu sehen, den ich in der letzten Analyse des Bund-Future vom 14. Oktober 2020 ins Spiel gebracht hatte (dicke grüne und rote Line). Aus diesem brach der Bund-Future allerdings nicht nach unten aus, wie es bei einer solchen Formation zu erwarten gewesen wäre, sondern der Ausbruch erfolgte nach oben. Dabei stiegen die Kurse auch über die Seitwärtsrange (gelbes Rechteck) hinaus.

EZB sorgte noch einmal für bullishe Impulse

Diese Kursbewegung dürfte der Tatsache geschuldet gewesen sein, dass die Europäische Zentralbank (EZB) ihre Anleihekäufe noch einmal ausgeweitet hat, was natürlich für eine höhere Nachfrage auch nach Bundesanleihen sprach und somit die Anleihekurse noch einmal steigen ließ. Anleger hatten dies, wie üblich, antizipiert und den Bund-Future bereits im Vorfeld der eigentlichen geldpolitischen Entscheidung kräftig steigen lassen.

Doch der Ausbruch stellte sich als Fehlsignal und Bullenfalle heraus. Denn die Kurse gaben wenig später noch kräftiger nach und brachen sogar die Aufwärtstrendlinie der Keilformation. Noch hatte dies keine bearishen Konsequenzen. Stattdessen setzte sich die Folge höherer Tiefs zunächst fort (grüne Kreise), wohl weil die Aussicht auf eine Aufstockung der EZB-Anleihekäufe noch wirkte. Dabei wurde die untere Linie des Bear-Keils mehrfach durchlaufen, womit diese Formation nach dem Fehlausbruch nach oben weiter an Relevanz einbüßte.

Mit der Bullenfalle kam die Wende

Allerdings blieb die obere Linie des Keils (rot) weiterhin relevant als Widerstand. Nur noch einmal gelang es den Bullen, diese Hürde relativ deutlich zu überwinden, ebenso wie die obere Begrenzung der Seitwärtsrange. Doch auch dieses Mal stellte sich der Ausbruch als Bullenfalle und Fehlsignal heraus (roter Kreis im folgenden Chart).

Zu allem Übel wurde dabei auch noch ein tieferes Hoch markiert, womit sich schon eine Abwärtstrendlinie (rot) einzeichnen ließ. Und inzwischen hat der Bund-Future kräftig nachgeben und damit die Folge der höheren Tiefs gebrochen (rote Ellipse). Auf ein tieferes Hoch folgte also ein tieferes Tief. Und damit liegt nun eine Trendwende vor.

Der zweite Fehlausbruch und die Trendwende fanden dabei exakt einen Tag nach der geldpolitischen Entscheidung der EZB vom 10.12.2020 statt. Wir haben es also mit einem typischen „sell the facts“-Effekt zu tun.

Prognosen gingen sehr gut auf

Letztlich ging die Prognose vom 14. Oktober 2020 zur Kursentwicklung des Bund-Future und den Tätigkeiten der EZB sehr gut auf:

„Und daher sehe ich nun auch keinen starken Aufwärtsimpuls. Stattdessen gehe ich eher von einer Fortsetzung der Aufwärtstendenz aus“, hieß es zum Bund-Future. Mit Blick auf den Chart war dies korrekt. Und weiter:

„Spätestens wenn im Dezember die neuen Projektionen der EZB-Volkswirte vorliegen und bis dahin nicht absehbar ist, wie die 750 Milliarden verteilt werden, dürfte sich die EZB aber genötigt sehen nachzulegen, wenn die neuen Projektionen dann reduzierte Inflationserwartungen ausweisen“, hieß es damals zur Geldpolitik. Die 750 Milliarden sind immer noch nicht verteilt und die EZB legte daher nach.

Short-Trades machen jetzt wieder verstärkt Sinn

Schon in den vorangegangenen Analysen hatte ich zum Bund-Future dazu geraten, auf eine Fortsetzung der Seitwärtsrange zu setzen, indem man „am oberen Ende der möglichen Range short […] geht“. Im Oktober hatte ich die Empfehlung allerdings temporär eingeschränkt und geschrieben, dass „solche Trades aktuell nur für sehr kurzfristig ausgerichtete Akteure Sinn“ machen. Durch die sich inzwischen abzeichnende Trendwende hebe ich die Einschränkung nun auf.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)